正文

谷歌、Spotify(流媒体音乐平台)和Uber等公司都在提供个性化的产品或服务。数据则是这一切的引擎。你知道的越多,就能更好地为客户服务。保险业也是如此,了解客户非常重要。

不少人可能会认为,在当今快速的数字时代,打击欺诈将是一项自动化的任务。事实并非如此,许多公司仍然依赖员工,而不是自动化的欺诈解决方案。67%的受访者表示,他们的公司是根据索赔理算员的直觉来打击欺诈行为的。这一点与2016年相比几乎没有变化。

如何衡量反欺诈成果?

公司目前使用什么解决方案来检测欺诈和高风险客户?

在许多保险公司中,打击欺诈仍然是一项人工操作,因此这是一个耗时且容易出错的过程。在受访者中,有47%来自具有自动化解决方案的组织,他们表示通过直接识别需要进一步关注或需要积极跟进的索赔要求,保险欺诈调查将更具效率。

所有保险公司联合起来,并通过反欺诈池共享信息,不失为一种追踪、打击和控制保险欺诈的有效途径。国际性的反欺诈池将防止骗保者在保险公司之间、国家之间流转“作案”。

不过,根据这项调查,保险公司似乎不太愿意分享数据。这一结果与纳什均衡(非合作博弈均衡)有相似之处。根据纳什均衡理论,如果保险公司开始彼此共享数据,仅有52%的保险公司将从中受益。

索赔历史和已证实的欺诈案例数据是欺诈池中最有用的数据集。54%的保险公司交换关于欺诈和

风险检测

的信息,而18%的保险公司则交换关于欺诈和

风险防范

的信息。

在欺诈抗击战中,保险公司面临着诸多挑战,而大多又与数据相关。其中,

保险公司内部数据质量问题正在逐渐扩大

。2016年,30%的保险公司表示内部数据是挑战,而到2018年,这已增长到45%。当内部数据的质量低于标准时,指示风险或检测欺诈将变得困难。另外,这对客户体验的强化也是一种制约。

另一个不断增长的挑战在于保险公司之间的合作。如果他们愿意分享有关欺诈性索赔、维修店、医疗服务提供者、风险图像和保险对象的数据,这将大大增加早期防范的机会。在调查中,33%的保险公司认为合作是一项挑战,与2016年相比增长了8%。

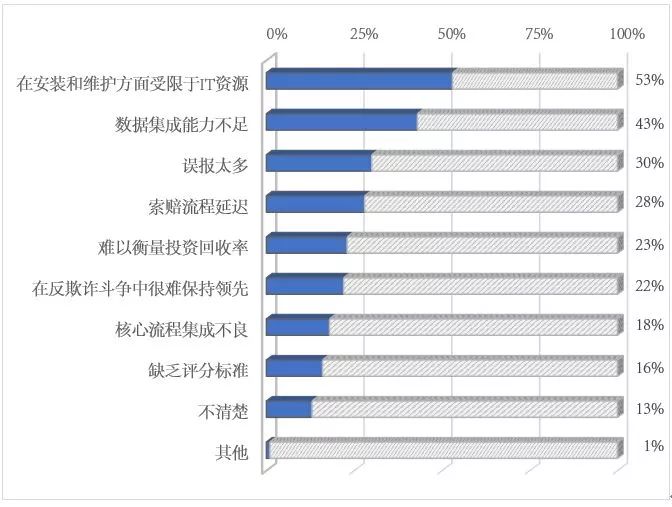

公司在有效应对欺诈方面所面临的最大挑战是什么?

使用自动欺诈检测工具的好处是什么?

42%的保险公司普遍认为,通过公司良好的自动化风险分析和欺诈检测,欺诈者进入其业务的可能性将大大降低。而应用程序无疑将加速处理流程。

直通式或非接触式索赔处理可改善客户体验,从而改善客户满意度。

该调查显示,61%的保险公司目前使用欺诈检测软件来改进实时欺诈检测

。

在部署欺诈检测软件方面,您认为存在哪些挑战?