正文

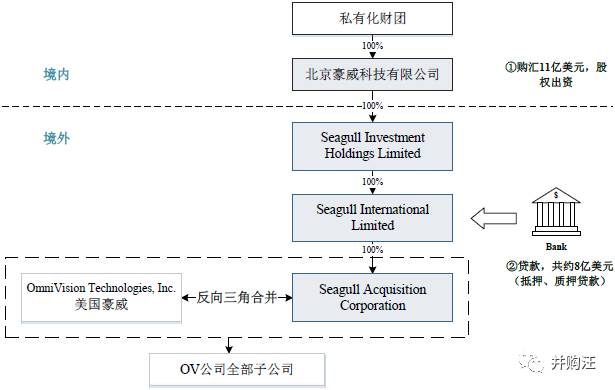

交易最终通过并购主体与标的公司美国豪威之间的反三角合并完成,北京豪威作为此次交易的境内收购主体,间接持有合并后的美国豪威100%的股权。具体方案如下图。

在交易中,北京豪威为交易的境内持股主体,参与11亿美元财团出资的共计5家公司,分别是海鸥开曼、海鸥香港、开元朱雀、集成电路投资中心和奥视嘉创。其中,奥视嘉创、海鸥开曼、海鸥香港的实际控制人都为中信资本,开元朱雀的实际控制人为中信证券,集成电路投资中心的执行事务合伙人为清芯华创。

从上述过程中我们可以看到,在私有化进行募资的阶段,共计19亿美元的资金中, 11亿美元来自中资财团,8亿美元为中银行借款。

但在并购基金投出共计19亿美元的资金时,则调整了股权出资和债权出资的比例:上图Seagull International Limited(合并主体的直接母公司)对Seagull Acquisition Corporation(合并主体本身)进行出资时,采取了14亿美元关联方借款+5亿美元股权出资的方式进行。

换言之,在完成反三角合并后,美国豪威所继承借款,将不是从中国银行澳门分行和招商银行纽约分行组成的银团处获得的8亿美元,而是高达14亿美元的关联方借款。也就是说,在LBO交易的过程中,财团和并购基金通过调整股权出资和债权出资的比例,进一步提高了交易的杠杆率。

私有化完成后,原有的财团开始通过股权转让和增资进行利益结构的重新调整。

从私有化结束到与上市公司北京君正进行交易期间,作为此次收购的境内持股主体,北京豪威经历了两次股权转让,分别在2016年的9月和2016年的11月。

集成电路投资中心将部分股权分别转让给了金信华通、金信华创、清控华科、首誉光控、西藏大数、西藏锦祥、德威资本、深圳远卓、深圳兴平、惠盈一号、嘉兴水木、嘉兴豪威。

开元朱雀将部分股权分别转让给了珠海融锋、青岛金石、芯能投资、芯力投资、西藏长乐。

海鸥香港将部分股权转让给了创意传奇。

奥视嘉创将部分股权分别转让给了润信豪泰、泰康集团。

此后首誉光控向天元滨海、珠海融锋向深圳测度转让部分股权。

上述所有股权转让,均以平价转让。虽然从一定程度上讲,实现了三大最初进行私有化的财团的部分退出和部分资金回流,但其中存在的利益调整的诉求,以及为未来与上市公司进行交易奠定基础意味则更加浓厚。这两次股权转让对后续上市公司层面的交易有着十分重大的影响。

2016年11月,在进行股权转让的同时,北京豪威也接受了私有化完成后的首次增资。标的美国豪威的管理层及员工持股的公司海鸥战略投资A1、A3,海鸥股权投资C1、C3,海鸥香港股权投资B-2、C1-Int’l、C3-Int’l,海鸥开曼股权投资B1、上海威熠等9家公司,对北京豪威进行了共计1.975亿美元的1:1增资。

此次增资是中资财团私有化美国豪威这家海外公司后,对标的公司管理层和员工进行利益安排的一个重要举措,在纯现金收购的情况下,绑定了标的的管理层,对后续与上市公司层面的交易也有着十分重要的影响。

在经历了上述的股权结构调整之后,北京豪威的股权结构正式被确定下来,在注入上市公司前,共计拥有35个股东。

上市公司层面的交易方案分两部分:发行股份并支付现金购买资产、募集配套资金。

交易作价:

126.22亿元,其中股份对价为104.77亿元,现金对价为21.45亿元。

发行价格:

26.54元/股。

发行股份数量:

394,763,391股股份。

标的资产:

北京豪威100%股权(120亿元)、视信源100%股权(3.55亿元);思比科40.4343%股权(2.67亿元)。

标的业务:

北京豪威为前纳斯达克上市公司,主营业务为图像传感器芯片制造;思比科为新三板挂牌公司,为国内外具有重要影响力的CMOS图像传感器芯片供应商,从事集成电路设计业务;视信源为持股型公司,不进行生产经营业务,主要资产为持有的思比科53.8514%股权。

业绩承诺:

北京豪威2017-2019年度承诺净利润为5.8亿元、6.8亿元、8.5亿元。(不考虑因收购美国豪威产生的可辨认无形资产的摊销及相关递延所得税费用的影响和收购美国豪威产生的商誉的减值损失)。

锁价/询价:

锁价。

发行价格:

30.47元/股。

发行股份:

不超过70,735,494股。

募集资金:

21.55亿元。

控股股东认购比例:

未披露参与认购。

资金用途:

174,026.48万元用于支付本次交易的现金对价,31,504.57万元用于测试及晶圆重组生产线项目,10,000.00万元用于并购整合费用。

新规影响