正文

1

)财政部计划

“

随买

”12

亿

1

年期国债,提振市场买盘人气,但情绪利好大于实质,且不具有持续性。

昨日,财政部通知称为支持国债做市,决定开展国债做市支持操作,拟于

6

月

20

日上午进行竞争性招标,开展

1Y

期国债随买操作,金额

12

亿元。所谓国债做市机制,即财政部在银行间市场运用随买、随卖工具,对新发行的关键期限国债做市的市场行为。当某只关键期限国债乏人问津、明显供大于求时,财政部从做市商手中买回,即

“

随买

”

;当某关键期限国债在二级明显供小于求时,财政部向做市商卖出适量国债,即

“

随卖

”

。事实上,财政部做市规则是在

16

年

9

月

30

日发布,

11

月

25

日再度联合央行作出详细规定,在经过近

6

个月准备后首次尝试推出。从逻辑上看,国债随买制度可以改善市场流动性,压缩流动性溢价较高期限的利差,在利率波动较大时发挥稳定作用。但由于量整体较小,本次随买操作仅

12

亿元,而

17

国债

09

的余额高达

761.7

亿,实质利好有限,

1Y

国债利率也未必下行多少(受同存限制),但债市情绪和预期似乎走的更快更远。

2

)曲线进一步倒挂,行情仍然脆弱,牛市需有

“

千般好

”

,熊市只要

“

一处难。

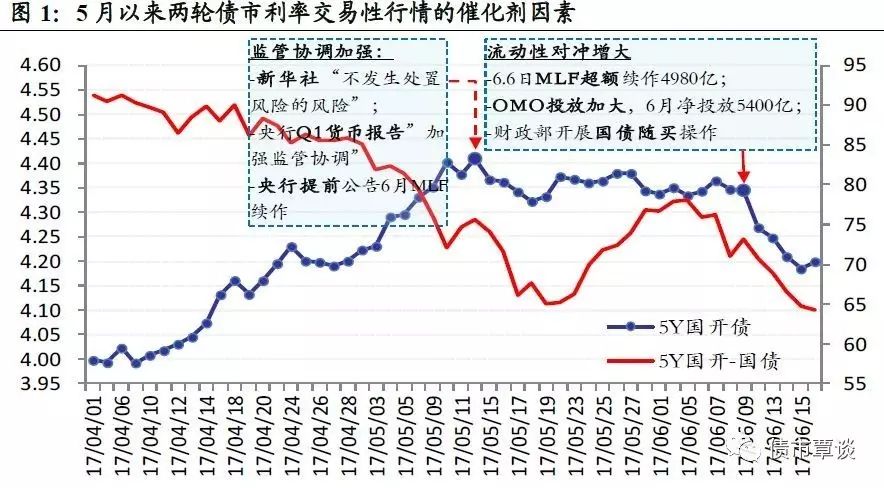

尽管在各种

“

催化剂

”

作用下,本轮行情涨幅可观,不过,需要提醒投资者的是,千万别以为看到了市场趋势的形成。短端利率仍然高企,利率曲线进一步倒挂,抑制长端下行空间。牛市需有

“

千般好

”

,熊市只要

“

一处难

”

,要记得

13

年熊市的核心逻辑就在于短端资金高企,曲线微观结构持续恶化,最终引发长端上行补跌,长端利率债与资金负债成本之间的倒挂终将会对基准利率曲线带来比较大的压力。

3

)收益率刚一下降,同业存单发行再度卷土重来,周净发行从负值飙升至

5191

亿,

同业资产端刚性续接压力仍大,银行流动性缺口虽改善,但资产清理缩表刚启动,银行投资类资产平均久期在

1

年左右,银行仍处在苦撑资产规模的阶段,同存利率在未来一段时期仍在高位,且下半年中小银行将加剧对零售存款争夺,不少银行把存款利率大幅上浮

50%

。对交易户而言,只要

“

预期

”

改善就

tkn

,但对配置户,中期流动性和负债基本面仍堪忧,不具备反转行情的基础。

4

)海外央行态度比想象更加鹰派,而全球债券市场再次与央行相对立,海外流动性将从最宽松转向紧缩。

美联储仍然维持

2019

年基准利率到

3%

的预测,缩表进程更加提前,坚持鹰派紧缩的基调,加息节奏还没有转向变慢的预期,而英国、加拿大最新央行会议也表现更偏鹰派,而海外债券利率却从

5

月以来持续下行,创下年内新低,也使得这轮国内利率下行不仅是简单的独立行情,具有一定共振效应。但眼下来看,全球债市再次站到央行对立面,市场的

“

预期

”

与央行指引的

“

预期

”

分歧背离不断加大,而央行缩表态度尚未有转向迹象,下半年海外流动性将从最宽松时期转向紧缩,这一

“

背离

”

(市场与央行的博弈)也愈发到了市场修正

/

央行修正的时刻。

随着越来越多的机构开始“翻多”,本轮熊市反弹可能已经走进了尾声。

总结一下近期熊市反弹的根本原因,无非是监管层的态度发生了微妙的变化,但是要搞清楚的是,监管态度转变是“暂时性的”还是“趋势性的”。是不是可以这样认为,在7月1日香港20周年回归庆典结束以后,政府维稳的需求大幅下降,监管和政策又会重新转向?如果这一预期提前开始发酵,本轮上涨行情可能都支撑不到那个时候。

17年的投资策略应该是

在十九大维稳和去杠杆推进之间寻找一种平衡,这种平衡的把握在于,“大家悲观时,我要乐观;大家乐观时,我要悲观”。过去1个多月,我们在这方面做得不够好,这与卖方的职业属性有关,客观条件决定了研究观点无法频繁转向。但是做投资又和做研究不同,相对会灵活许多,虽然市场的“羊群效应”不可低估,但是如果这个市场还处于熊市格局,当越来越多的机构开始“翻多”进场的时候,积累的风险也会越来越大,本轮熊市反弹也就进入尾声了。