来源 | 债市覃谈

编辑 | 陆家嘴大宗商品论坛,转载请注明出处

国君固收.专题研究 | 报告导读:

“软数据”指向最悲观已经过去,但更乐观还需要“硬证据”。经济企稳、悲观预期上修是当下的人心所向,也主导了近期的大类资产表现。但从目前的“软数据”来看,经济企稳的逻辑仍然缺乏关键的“硬证据”。从政策对冲vs下行压力的主逻辑来看,对冲政策没有强化的信号,经济内生动能也缺乏“新故事”。

宽信用已是大势所趋。在表内信贷温和上涨、地方债发行节奏在Q3之前都会快于2018年、以及信托贷款的为代表的非标缓解,2019年宽信用的继续验证已是大势所趋。新的对冲政策思路下,没有必然的经济过热和杠杆乱象,货币政策也没必然收紧的理由。在两轨并轨、着力风险溢价的情况下,我们很可能会看到“宽信用”和“宽货币”的组合维持较长时间。同时资金面呈现,波动中枢稳定(中长期“投资”成本并不上升),和适度增加波动率的组合(短期“投机”行为安全感下降)。

债市如何应对?对于债市来说,随着宽信用的不断推进,年内债市始终保持“狼来了”的压力,趋势性机会的想象力不足;另一方面,货币政策难以转向,也无法宣判债牛行情“死刑”。在这种情况下,波动的“力量”必然大于趋势的“力量”。纯债策略要么完全以票息策略为主,彻底放弃长端利率交易;要么就要勇于试错和遵守交易纪律,毕竟陡峭的利率曲线总会孕育走平的机会。

正文

1. 经济悲观预期上修再思考

近期金融市场反映出对于经济悲观预期上修的特征:从大类资产板块表现来看,权益、商品表现强势,债券显著调整;从消息面上,在央行辟谣降准并报案之后,股市仍然在PMI超预期后跳空高开,维持强势表现;从股市板块来看,猪周期躁动下的农业板块并未创下新高,而周期板块启动较为明显。综合判断,经济悲观预期上修,是近期大类资产表现的“题眼”。

另一方面,从宏观层面上来看,信号仍然有不足:目前“软数据”偏强,但是“硬数据”存疑;在“政策对冲”VS“内生下行”的主逻辑下,既缺乏政策取向变化的证据,也缺乏内生动力方面的“新故事”。如前所述,悲观预期上修是目前的人心所向,但无论进攻中的股市,还是收缩防御的债市,都需要对于经济企稳的逻辑做更进一步的了解。

1.1. PMI数据有多“硬”?

PMI数据的官方季调并不“充分”。春节附近的季节性调整具有重要的意义,特别是对于PMI这种具有环比含义的数据。虽然公布的PMI已经进行过季调,但有证据显示官方数据进行的季调并不“干净”,公布的数据可能是并不充分的“夹生饭”:

第一,季调后数据变化较大。即使是调用数据分析软件中简单的季调包,官方PMI数据在“季调”后,较原始数据也会发生比较明显的变化;

第二,“春节效应”相当突出。2005年至今的15年数据中,3月PMI从未低于2月,平均上升1.96个百分点,而2013年之前这种效应更加明显。

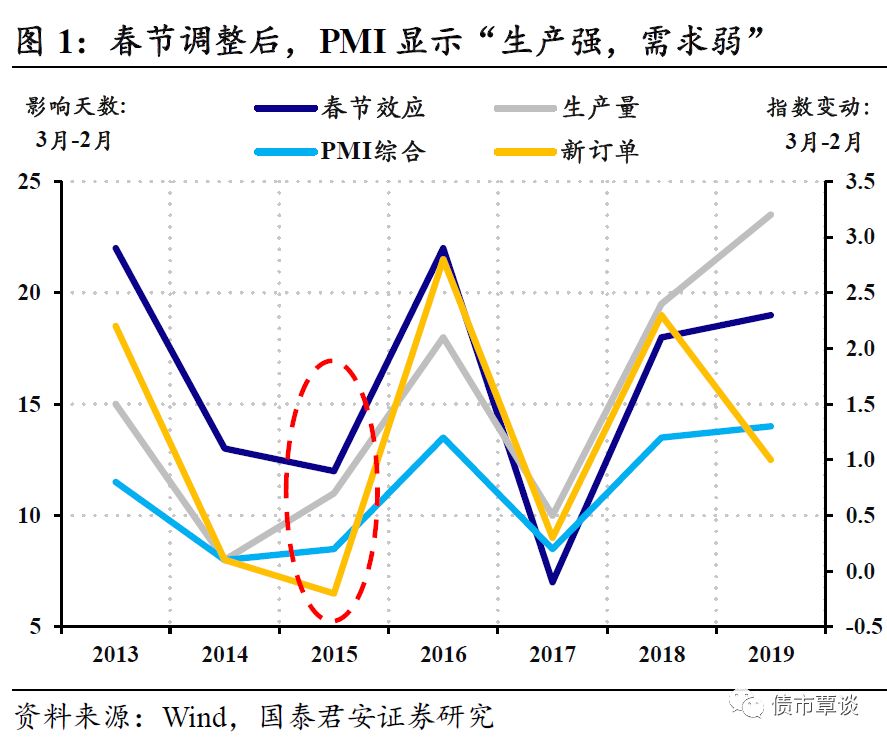

春节调整后,PMI“生产强,需求弱”。针对PMI的环比含义,假设春节前1周和后2周对于行业存在影响,则3月和2月受影响天数的差异,应该和2月到3月的PMI各项指数变动正相关,从2013年(更早的数据春节效应有所不同)以来的数据支持这种关系的存在。观察2019年的数据,相对于3月和2月受影响天数所衡量的“春节效应”,确实呈现出生产量分项指数较强,而新订单分项指数较弱的特点。制造业PMI整体则基本符合春节效应。

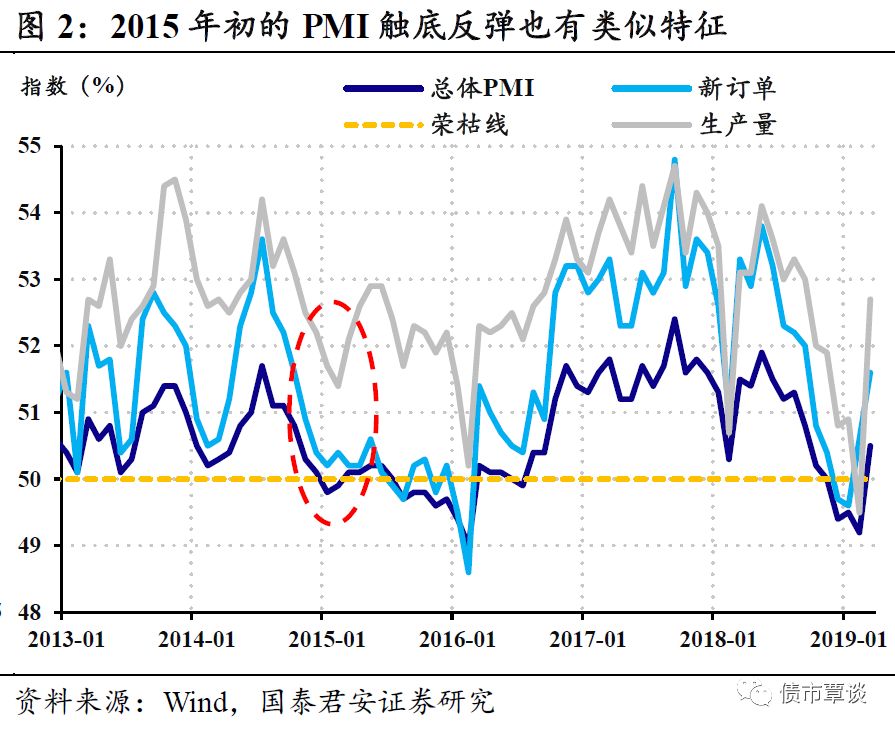

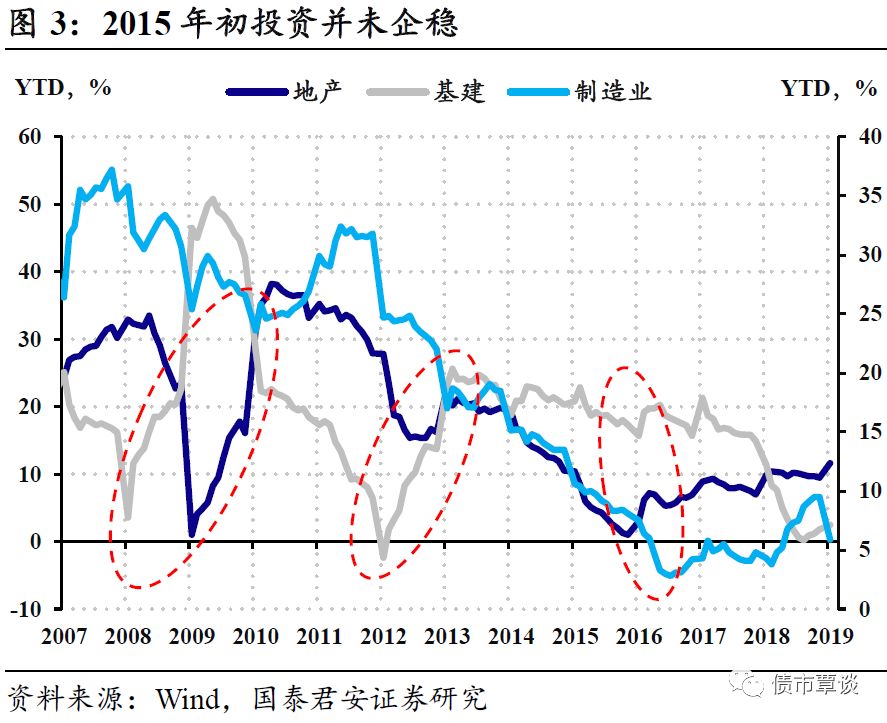

“生产强,需求弱”从何而来?在PMI上的反映是生产量上行较快、而新订单反弹较慢;在宏观经济“硬数据”上的反映是,投资尚未企稳,但是生产增速回升较为明显。这一情况在2015年初比较典型:①在PMI层面上,同样是PMI跌破荣枯线后的反弹,生产指数强于需求指数,产成品库存不断累积;②反映在投资数据上,2015年初,总需求层面的投资数据仍然继续向下,与此前两轮逆周期企稳相比,基建和地产的弹性下降,投资企稳是2015年底到2016年逐步发生的,而反应生产面的工业增加值则快速反弹。

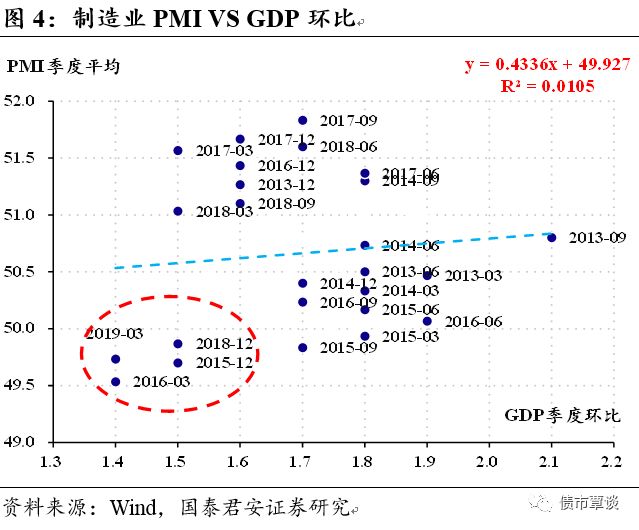

PMI在预测GDP环比时比较“软”。虽然具有环比含义,但PMI对于GDP环比的预测相当一般。自2013年以来,季度GDP基本位于1.5%-2%之间窄幅震荡,季度中采制造业PMI的平均数,对GDP的预测相当一般。非制造业PMI的预测表现在2013年以来同样表现一般。

如果从历史对比的角度对比的进行预测:2018Q4-2019Q1的制造业PMI的季度平均为(49.87,49.73),最为接近的组合是2015Q4-2016Q1,对应PMI季度平均为(49.83,49.70),同时2018Q4和2015Q4的GDP环比均为1.5%。如果2019Q1的GDP环比和2016Q1一样均为1.4%,那么考虑基数效应,2019Q1的GDP同比在6.3%左右。当然,如果考虑非制造业PMI,情况会比上述预测乐观。

1.2. 宽信用持续发酵

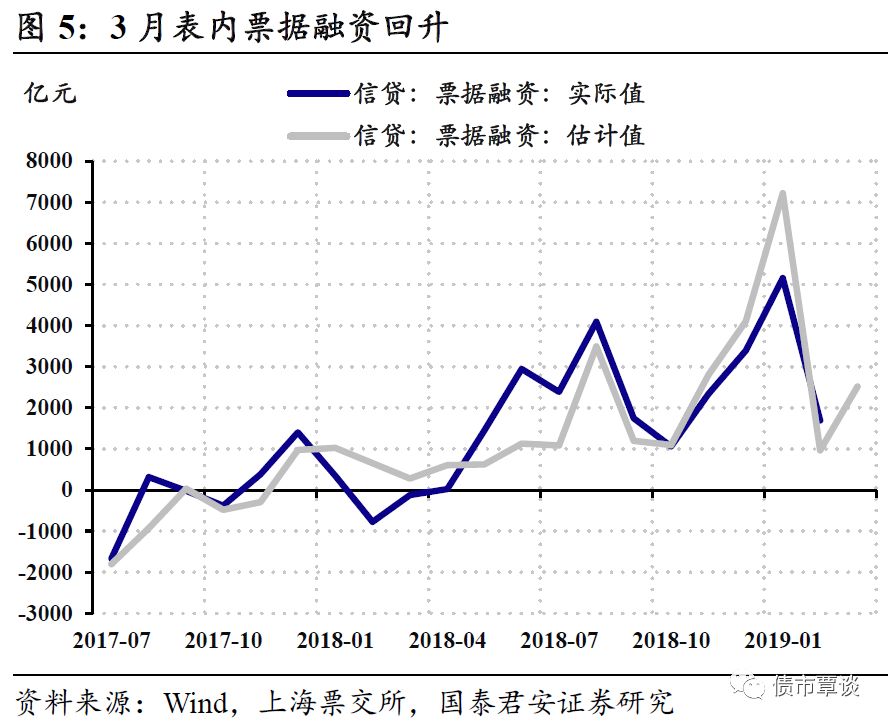

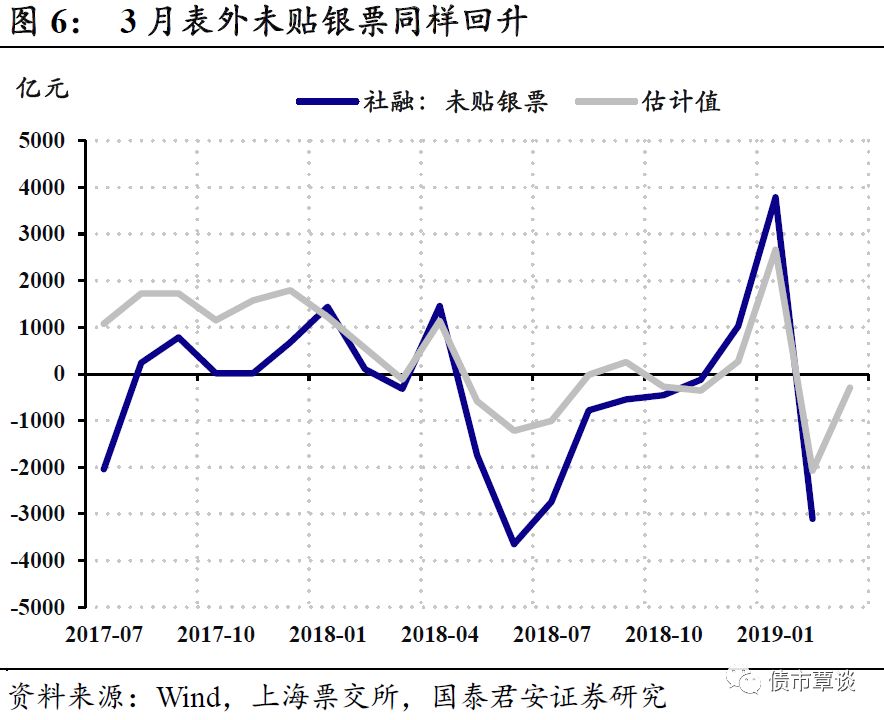

3月票据融资回升。从融资数据来看,3月票据可能卷土重来。2月社融口径中(表内承兑+未贴现)贡献为-1400亿元,根据票交所的高频数据预测,3月这一数据将显著回升至2500亿元左右的水平,环比回升近4000亿元;而从同比多增的角度,2018年3月数据为-440,同比能够为社融同比多贡献3000亿元的水平。

这也符合我们此前的判断,票据目前仍然是央行、商行、民企三方之间的最大公约数,在贷款加权利率逐步下降、融资结构逐渐改善的过程中,票据仍将发挥扩充总量、稳定预期的重要作用。

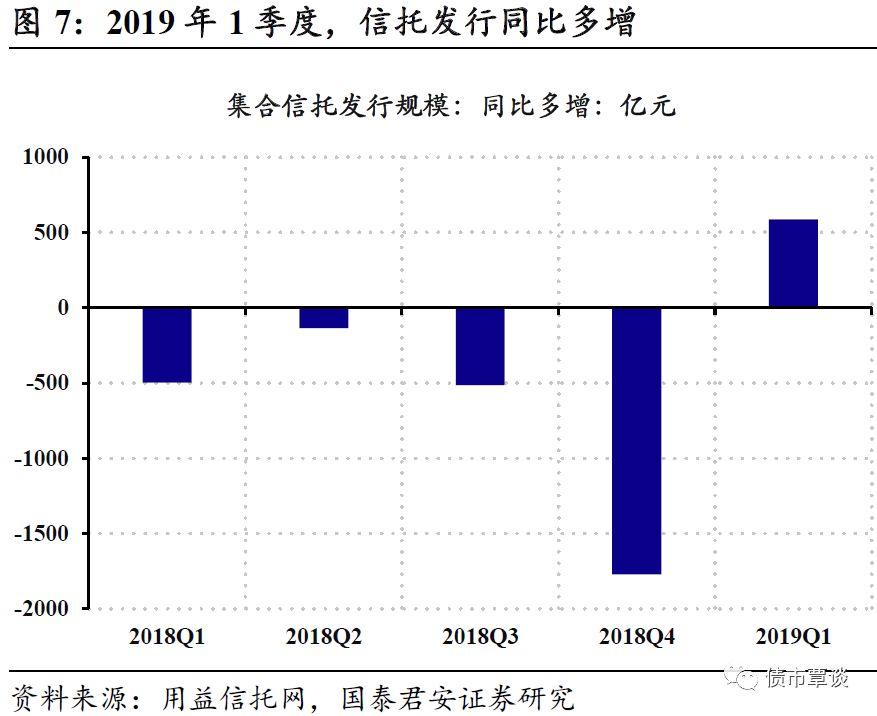

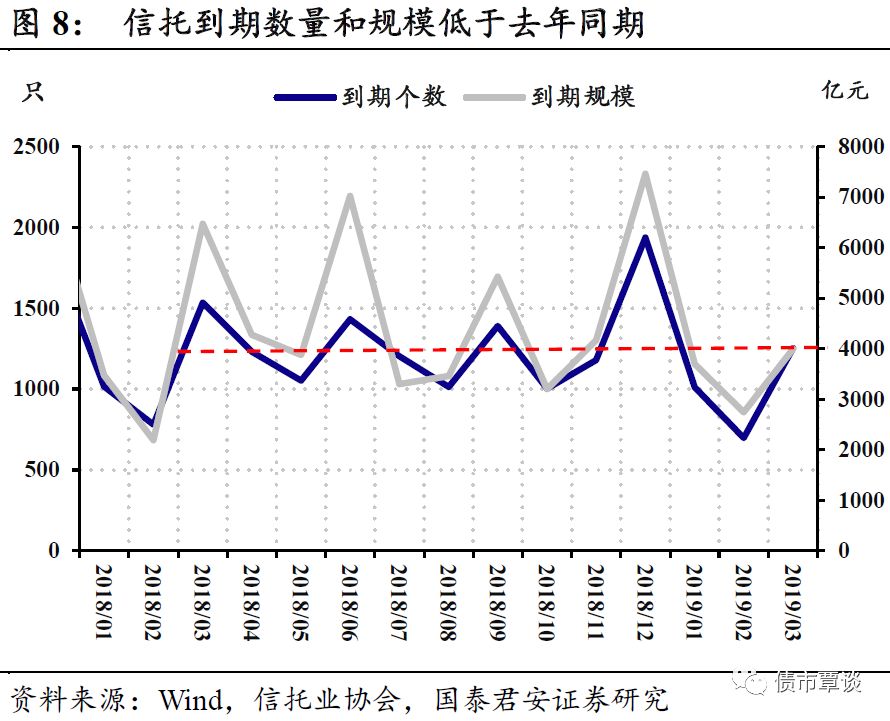

非标:信托暖风吹,单月新增或重回水上。从目前情况看,非标中的信贷款的改善愈发明显,以季度为单位,信托贷款已经由去年的同比下跌转为同比多增。具体到3月份,综合协会公布的到期情况和用益信托网的发行数据,到期规模显著低于去年3月,而发行小幅低于去年同期,新增信托贷款可能继1月之后,再次出现单月新增为正的水平。

2. 利率上行风险的再思考

如前所述,经济企稳、悲观预期上修是当下的人心所向,这已在近期的大类资产表现中得到印证。但从目前的软数据来看,经济企稳的逻辑仍然缺乏地产和基建投资企稳的关键证据。从中长期来说,经济内生的动能趋缓,仍没有“新故事”。

信贷融资方面,今年年内的基准假设:①表内信贷温和上涨;②地方债发行节奏在Q3之前都会快于2018年;③信托贷款的为代表的非标缓解。宽信用的逐步见效已经是大势所趋。

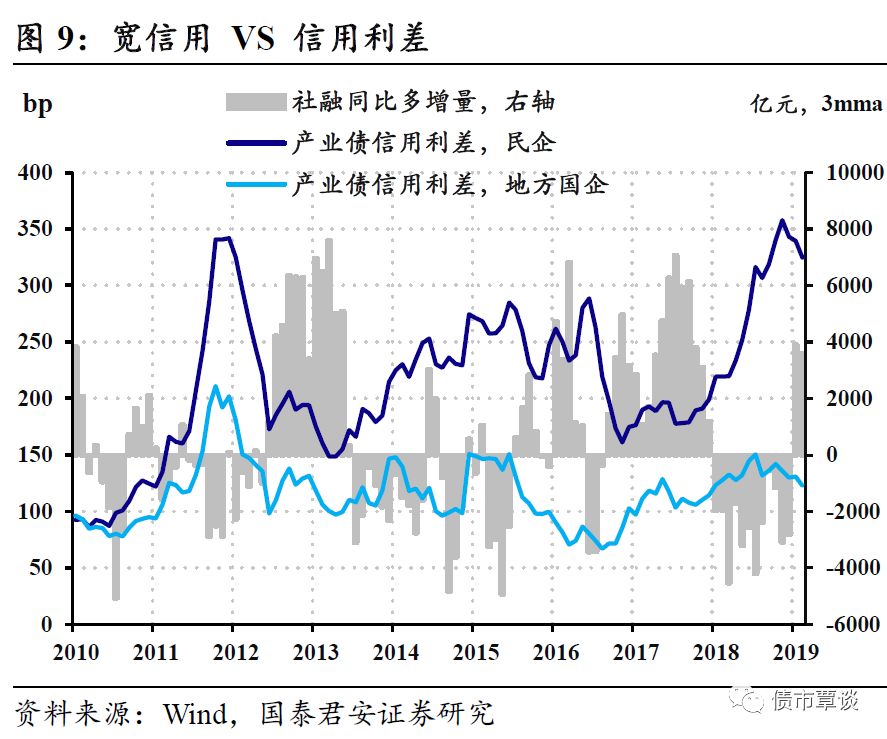

针对债牛的宣判,无论何种逻辑最终一定要落在货币政策转向之上,如果说2018年的货币政策是在双支柱的体系下提前转向宽松,那么今年的货币政策重点就是两轨并轨之下,以风险溢价为目标函数的“宽信用”与“宽货币”:

①宽信用VS风险溢价:以债券市场形成的信用利差作为风险溢价的“代理指标”,我们可以看到表内贷款的基准利率上浮比率与之走势一致。

②宽货币VS风险溢价:如果货币政策显著收紧,一方面会从债市走熊的逻辑拉高信用利差、同时造成民营经济的发债困难;另一方面,货币政策的趋紧还会造成表内贷款在量价关系的规律下走弱,如果没有非标的大幅放松,紧货币下也难以实现宽信用。

总的来看,在政策宽松VS内生压力的主逻辑下,在观测到政策打破“弱刺激”、内生动能产生“新故事”之前,本轮的逆周期政策不会像2008-2009年或者2012年那样,造成经济过热;也不会像上轮对冲那样过度“金融自由化”,造成资金空转和高杠杆问题。

事实上,近期央行货币政策已经表现出维持中枢稳定(中长期“投资”成本并不上升),适度增加波动率(短期“投机”行为安全感下降)。在没有过热和杠杆乱象的情况下,货币政策没必然收紧的理由。在两轨并轨、着力风险溢价的情况下,我们很可能会看到宽信用和宽货币的组合维持较长时间。

对于债市来说,随着宽信用的不断推进,年内债市始终保持“狼来了”的压力,趋势性机会的想象力不足;另一方面,货币政策难以转向,也无法宣判债牛行情的“死刑”。

在这种情况下,波动的“力量”必然大于趋势的“力量”。纯债策略要么完全以票息策略为主,彻底放弃长端利率交易;要么就要勇于试错和遵守交易纪律,毕竟陡峭的利率曲线总会孕育走平的机会。

把最优秀的期货分析师报告

和最顶尖的期货投资者观点

分享给每一个从事期货交易的人,

也欢迎大家投稿,

分享自己的看法和认识。

投稿请发至 |微信号:ljzdzsplt