正文

2008年金融危机后,全球央行家将利率维持在低位,并实施了足够的量化宽松政策,将全球债券、股票和房地产相对收入而言的估值推升至历史新高。

包括家庭、企业、政府和金融机构,全世界所有部门的债务相对于全世界GDP的比重也升至前所未有的高水平。

央行们也抬高了股票的估值。标普500指数的经周期调整市盈率接近30倍、中位数16倍,超过1929年和2000年互联网泡沫时的水平。

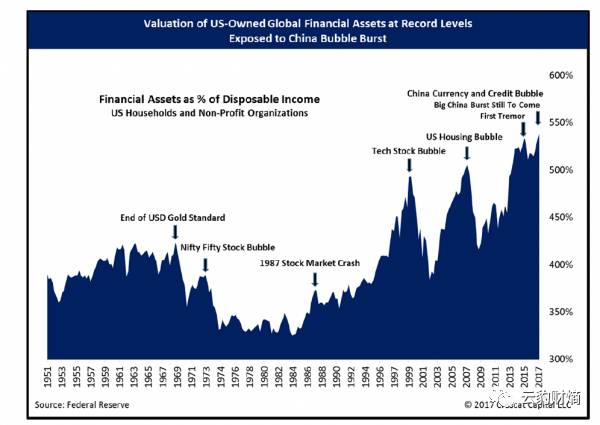

美国市场也处在估值泡沫之中,因为如下图所示,美国拥有的金融资产与家庭收入之比从未被如此高估。

包括房地产后,泡沫依旧存在,估值与收入之比仍在纪录高位。伴随C国信贷泡沫溢出而来的资本外流,驱动了全球房地产估值的上升。

当前全球信贷泡沫的独特之处在于,C国出现在了其中心地带。

自2008年以来,C国创造了世界上最大的M2货币供应量,规模最大的银行资产,全球其他国家的最大贸易对象,世界第二大经济体,以及信贷与GDP之比失衡最严重的国家。

基于我们对过去的金融危机的研究,

预测大概率即将破裂的信贷泡沫,需要两个关键宏观指标

,它们在不同国家和时期被证明是有效的:

1. 相对于历史水平而言,一个绝对高水平的债务与GDP之比

2. 相对于长期趋势而言,近期债务/GDP的高速增长,国际清算行称之为“信贷/GDP缺口”。当信贷增速超过其长期趋势的10%以上时,信贷/GDP 缺口就会发出银行业面临潜在危机的警示信号。

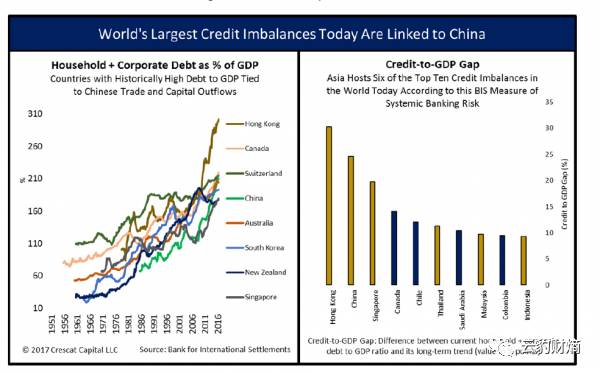

以上述的一个或者两个指标衡量,下图展示了十三个信贷严重失衡的国家。

值得注意的是,其中至少有10个国家与C国有着重大贸易和资本流动的联系。

上图左展示的七个国家以及C国,历史上家庭及企业债务/GDP——即我们的第一个指标——就是很高的。图右展示了BIS统计的信贷/GDP缺口——我们的第二个指标——最高的十个国家。

需要注意,其中有六个国家来自亚洲。

它们包括C国和五个相关的亚洲“龙虎国家”。据BIS,无论是直接的债务/GDP还是信贷/GDP缺口,香港都是当今世上最高的。香港甚至不是一个自主的国家。根据“一国两制”,它是C国的一部分。还有一个国家是智利,全球最大的产铜国和对C国的第一大铜出口国。共有四个国家同时出现在了两个指标中:香港,C国,加拿大和新加坡。

上图想要强调的是,C国不仅信贷泡沫即将破裂,而且其与许多其他信贷严重失衡国家的贸易和资本流动关系,可能使得C国泡沫的影响更加深远。C国与这些信贷泡沫的关联,只是我们认为它将成为一场即将爆发的、具有全球影响力的金融危机的震源的原因之一。

用“信贷/GDP缺口”标识潜在信贷泡沫破裂的方法源自经济学家海曼·明斯基(Hyman Minsky),一个专注于研究金融危机根源的学者。明斯基模型预测全球金融危机的作用在其故去后得到了认可,并为BIS所采用。

明斯基“金融不稳定假说”的根本假设是,长期的繁荣播下了下一次金融危机的种子。

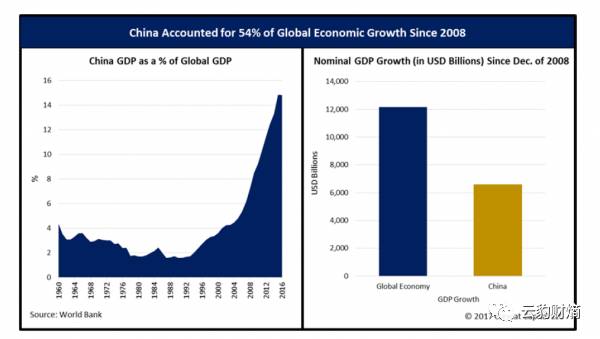

如下图所示,C国在过去25年来的长期繁荣显然属于这种情形。C国在全球GDP中所占比例从20世纪90年代初的不到2%增长到今天的近15%。2008年全球金融危机之后,C国甚至加快了增长的速度。从那以后,C国成为全球GDP增长最快的经济体,贡献了全球GDP增长的54%。

问题是,长期的繁荣似乎伴随着越来越多的投机性杠杆和非生产性的投资活动而来

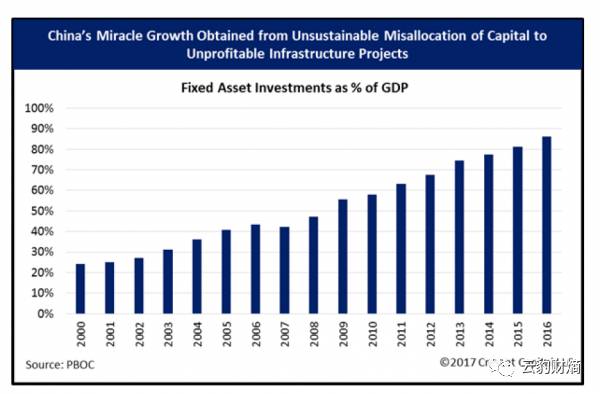

。C国的增长故事不太可能是计划经济的奇迹,而是巨大的信贷泡沫,而且几乎可以肯定是有史以来最大。令人印象深刻的增长几乎完全来自不可持续的信贷扩张,以及大量无利可图的基建投资扩张。过去二十年,C国的建筑热潮放在任何国家都是最大的。 从下面这张固定资产投资占GDP比重的图表中可以看出,几乎每年都在增长的固定资产投资占GDP比重从2003年的23%升至了2016年的87%。

我们认为,这是中央计划下资本被错误地分配给了“白象”(指需要高额成本维护而实际上无利可图或者损失已成定局的资产),总的来说,非生产性的固定资产投资(基建项目)可能无法带来足够的回报来覆盖投资成本。惩罚将落在C国未来的经济增长上。