正文

数据来源:ifind、woodmac、紫金天风期货研究所

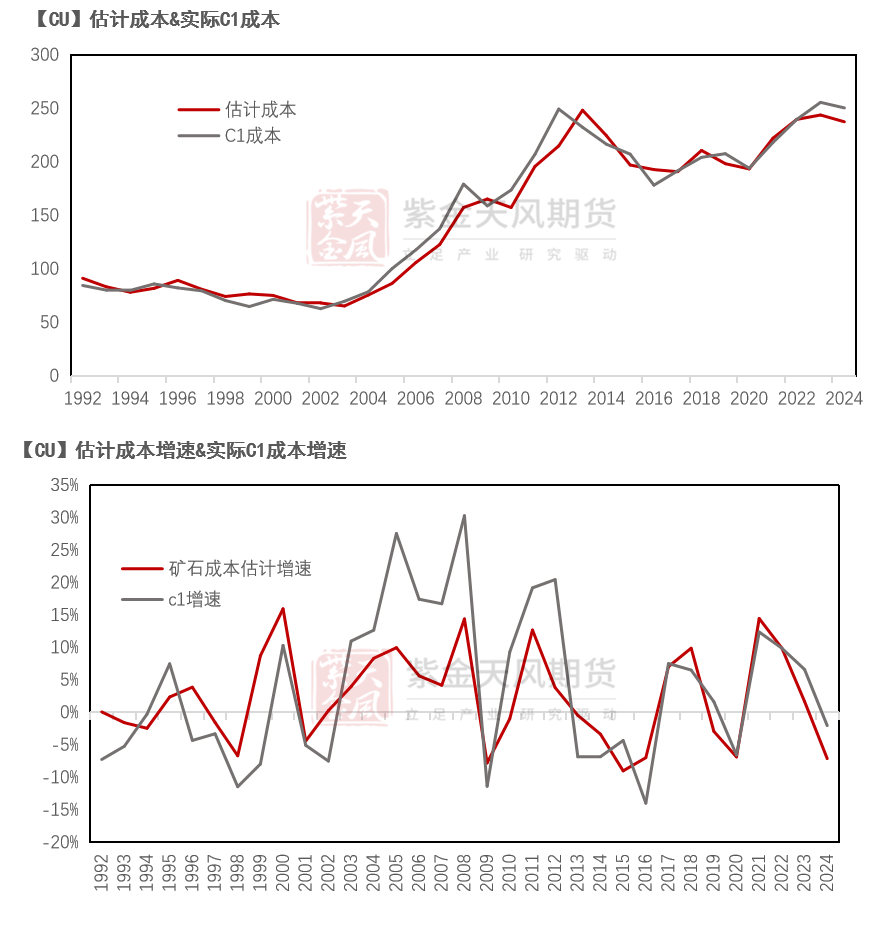

铜——铜矿C1成本或持续小幅上涨

-

就折旧增加速度而言,在技术进步以及智利高品位发现时期(1980-2005)的复合增长率约为3.4%,而在2006-2024年,符合增长率约为8.9%,因此,在中性的情况下,我们预计,2025年后连续数年单位金属吨铜的原油消耗量将会增加8.9%,乐观情况下则会增加约3.4%;

-

在右上图中种我们可以看见,在若原油价格下跌超过20%,2025年铜矿C1成本将会出现很大程度的下滑,若原油价格下行较小,C1成本或将小幅上行;

-

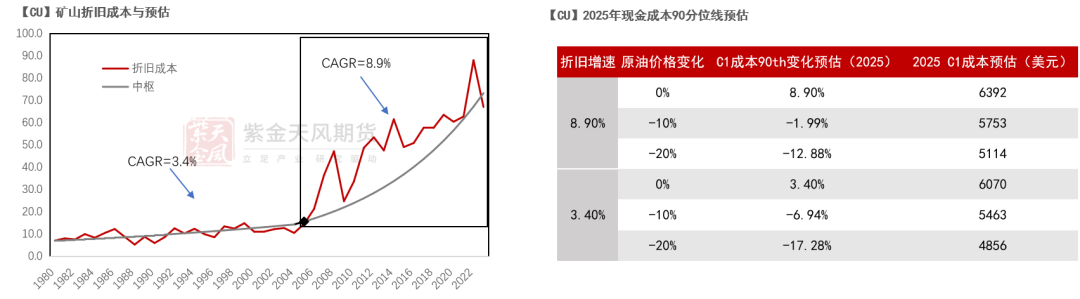

同时,我们需要额外指出的是,若当前铜元素平衡持续处于偏紧的状态,铜价是难以进入矿山成本计价的阶段的,我认为对于成本波动的计价将仅出现在经济衰退的市场环境中。

数据来源:woodmac、紫金天风期货研究所

铜——估值计价重心的转移

-

从年度的实际平衡角度来看,当前铜矿的供应无法满足电解铜消费的需求。因此,在这种情况下铜价的运行会在很大程度上呈现出以下的特征:

1.在不发生全球经济衰退的情况下,铜价很难以进入铜矿成本计价阶段。同时,从历史上看,即便在较深的衰退中(如2020年疫情冲击),实际的价格也难以击穿矿山现金成本的90分位线;

2.当前铜的定价权重逐步向废铜的边际供应转移,当“消费-铜矿”的缺口走扩时,市场将会通过刺激边际废铜的供应增长来弥合平衡的缺口,从实际的平衡角度来看计入废铜、铜矿供应与消费铜之间的全口径平衡,并进一步对当前铜价的利润形成较好的解释效应。

-

因此基于以上逻辑,随着“矿产铜-电铜消费”平衡缺口逐年扩大,当前铜价在发生实际衰退前将不会进入矿山成本计价的阶段。加之废铜供应的边际收缩,整体铜价将表现较为坚挺。若后续发生实际衰退,铜价也难以击穿矿石现金成本90分位线的支撑。

-

展望未来,在矿石供应难增、矿山供应缺口扩大的情况下,未来废铜的边际供应将成为决定铜价波动的核心变量——若废铜供应持续收敛,铜价将会进入大幅上行的阶段。

数据来源:CRU、woodmac、紫金天风期货研究所

铝——平衡与展望

数据来源:ifind、woodmac、紫金天风期货研究所

铝——估值与支撑

-

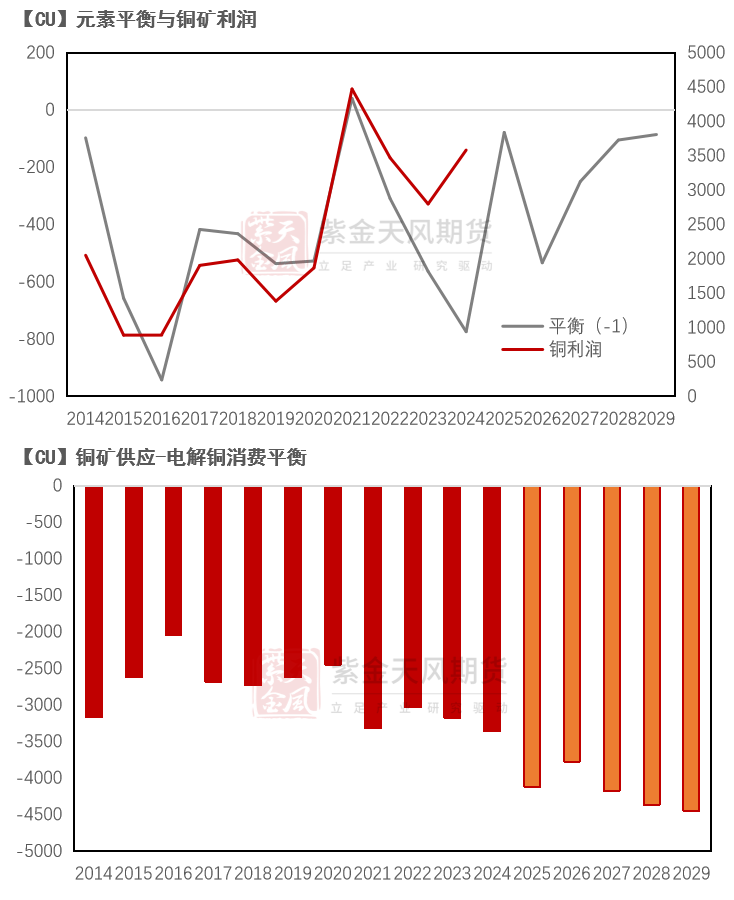

一方面,近10年来铝的全球平衡对于电解铝企业的实际利润率影响较为显著(2024年分化主要原因在于氧化铝、铝土矿价格的大幅扰动),故全球平衡在铝的估值中扮演着核心的角色。这也意味着,铝全球平衡的变化在很大程度上塑造了产业链利润的变化情况;

-

另一方面,全球平衡同时为铝价的下限提供了坚实的支撑。鉴于目前平衡的情况,我们认为即便是在衰退的环境中,沪铝也难以跌破国内运行产能的90th成本分位线16500元/吨。

数据来源:ifind、woodmac、紫金天风期货研究所

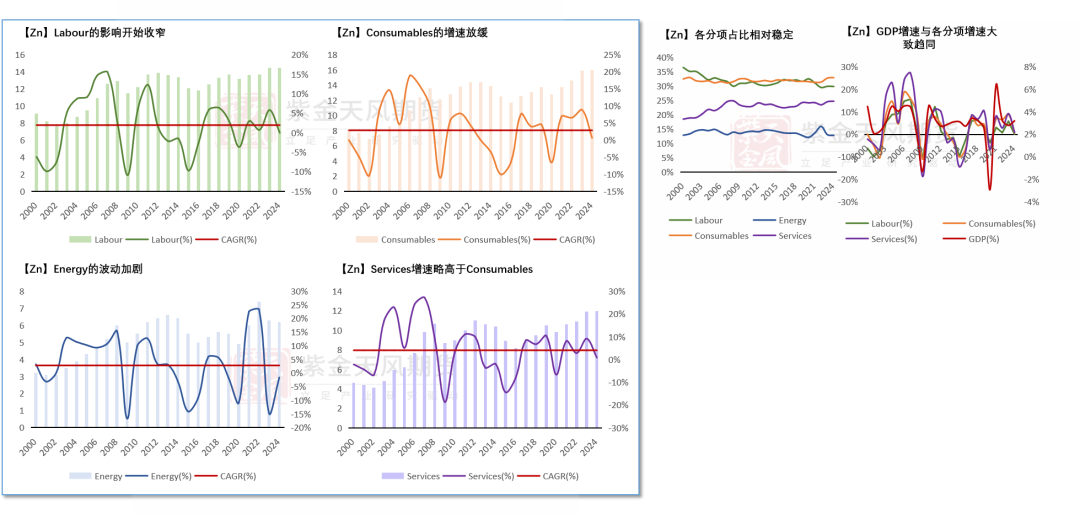

铅锌——GDP增速与Energy价格驱动铅锌矿现金成本

-

铅锌矿的现金成本分为Labour、Consumables、Services和Energy四个分项,占比分别约为30%、30%、25%和15%;

-

Labour、Consumables和Services费用的整体走势较为趋同,与GDP变化的相关性较高;

-

Energy的变化主要与原油价格、天然气价格和电力价格相关,近年来,宏观扰动加剧,Energy分项面临更高的波动;

-

GDP和能源价格是影响铅锌矿现金成本的两大主要因素。

数据来源:Wood Mackenzie、CRU、紫金天风期货研究所

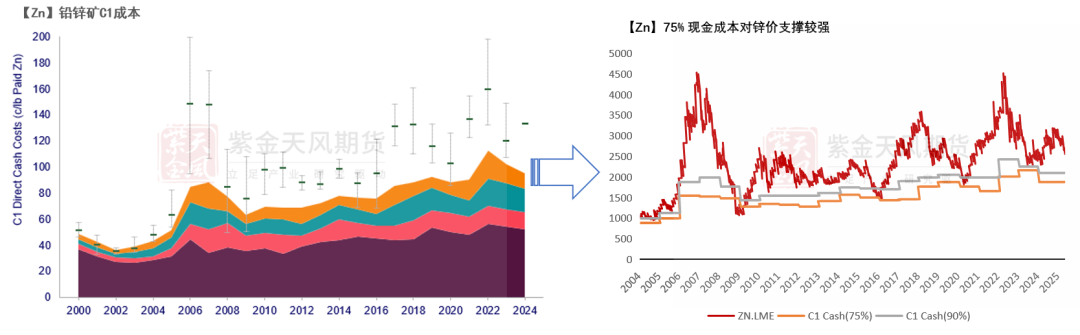

铅锌——成本曲线决定锌价下限

-

参考近20年锌精矿的C1现金成本,叠加LME日度结算价,可见;

-

锌价走势与现金成本基本相符,锌矿的现金成本能很好的支撑锌价的底部,即使在部分供应过剩的极端节点,跌破75%现金成本的情况也鲜有发生;

-

在长周期中,锌价基本震荡上行,主要原因或为品位下行和资本支出增加;

-

在短周期中,现金成本震荡下行,主要原因或为全球需求增速放缓和原油价格回落。

数据来源:Wood Mackenzie、CRU、紫金天风期货研究所

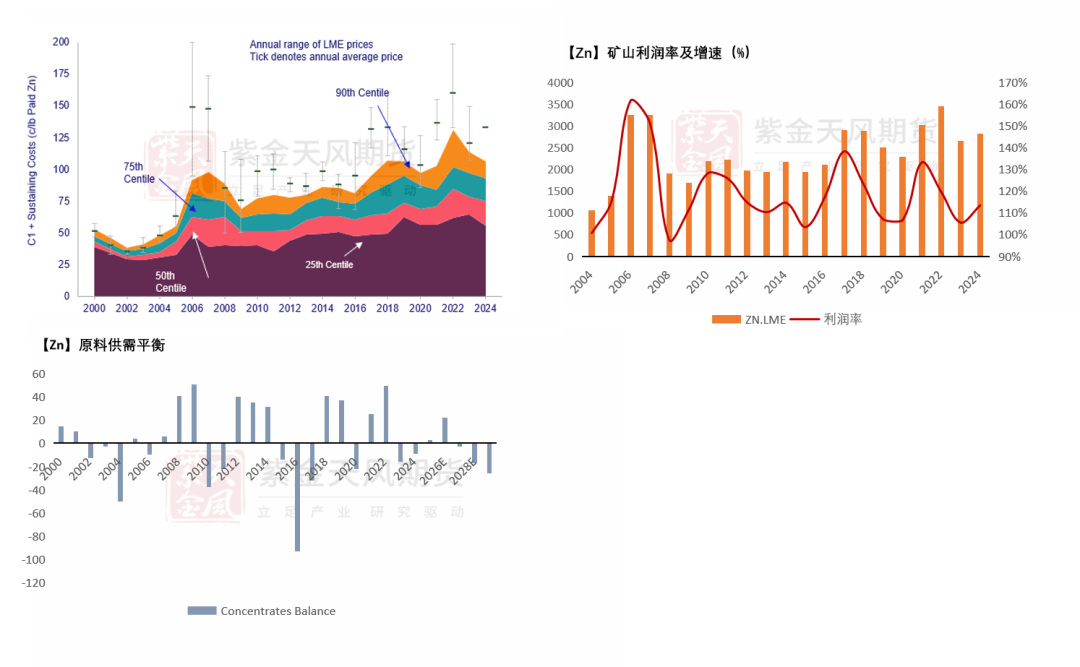

铅锌——供需矛盾决定锌价均值

-

参考近20年锌精矿的C1+维持成本,叠加LME年度均价测算矿山利润,可见;

高利润往往能维持两年,而低利润年份的弹性更大,总体上矿山利润在10%-40%区间波动;

对于供需矛盾较强的年份,矿山往往需要更高的利润率(30%-60%);

对于供需矛盾较弱的年份,矿山的利润相对中性(10%-20%)。

数据来源:Wood Mackenzie、CRU、紫金天风期货研究所

铅锌——远期估值与绝对价格