正文

跨境并购主要包括股权收购、资产收购两种模式,其中股权收购是指并购方企业通过受让现有股权、认购新增股权等方式获得标的企业实际控制权;资产收购是指并购方通过收购资产、承接债务的方式以实现合并或实际控制目标企业或资产。

并购融资是指商业银行及其他金融机构向并购方或其子公司发放融资,用于支付并购交易价款和费用。跨境并购与境内并购的重要区别在于,跨境并购的标的在境外,支付并购交易价款需要使用当地币种,如果融资币种为人民币,面临换汇、资金出境等问题。

按融资发放方式划分,跨境并购融资包括境内直贷、内保外贷、境外直贷三种模式。

按照融资性质划分,跨境并购融资也可分为债权、股权、债券、基金四类。

每种融资方式均有各自的特点,有时会设计组合式融资结构,以满足并购企业多样化的融资需求。

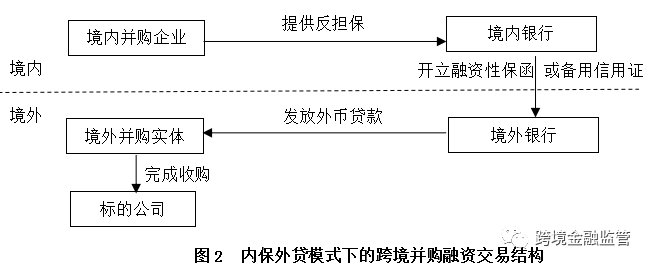

内保外贷是境内银行参与跨境并购较常用的模式。一般来说,境内银行向境外银行开立融资性保函或备用信用证,境外银行作为受益人向境内企业在境外设立的并购实体(通常是SPV公司)发放外币贷款。内保外贷有较多优点:

一是在监管层面,外汇管理局对内保外贷实行登记管理,无须逐笔审批,和其他融资方式相比,大大缩短了业务流程。

二是该模式资金路径明确,境外机构作为放款行,还款进当地银行账户,资金为当地币种,无换汇风险。

三是境内分行给予担保,如境外并购实体违约,境内银行将承担履约义务并向境内并购企业追偿无限连带责任,境外分行承担的风险较小。通常境内外都有分支机构的银行会操作这类业务。

还有一种变通的方式,叫四方协议:境内银行给境内的母公司贷款但冻结额度,同时由境外的分支机构为境外子公司放款。这是一种变相的内保外贷。内保外贷期限一般不超过5年,适用于并购标的EV/EBITDA不高的并购交易。若EV/EBITDA过高,则需要设计组合式的融资方案来满足并购方的融资需求。

过桥融资是一种短期资金的融通,期限一般不超过1年,是一种与长期资金相对接的、在过渡期使用的资金。过桥资金具有期限短、资金成本高、风险容易控制等特点。

并购贷款是指商业银行向并购方企业或并购方控股子公司发放的,用于支付并购股权对价款项的本外币贷款。

根据银监会《商业银行并购贷款风险管理指引》要求,并购贷款资金用途包括直接支付交易对价、置换之前的并购融资两类。跨境并购的实施者一般为境外SPV公司,并购贷款由境外银行发放,还款来源主要依靠标购标的资产及境外并购实体的销售收入和现金流。

国际银团一般是境内银行与境外银行联合组团给境外SPV公司提供贷款。国际银团有金额大、期限长、特殊浮动利率结构、参与银行众多、银行按承贷份额自担风险等特点,这种模式适合大型项目,需要几家银行共同提供资金,授信审批的流程复杂,操作难度较大。对于境内银行而言,一方面需要有境外分支机构或外币资金渠道,另一方面要遵循银团牵头行的融资条款。

在跨境并购中,交易价款的支付对时限要求较高,为尽快完成股权或资产交割,并购企业更愿意采取现金收购方式。由于长期融资审批用时较长,过桥融资常常成为首选。并购贷款、银团贷款的审批时效性不强,因此市场上衍生出“过桥融资+并购贷款(银团贷款)”模式,也被称作“1+1”模式,即银行前期通过过桥融资先行放款,后期用审批通过的成本较低、期限较长的并购贷款或银团贷款去置换前面的过桥融资。该模式要求银行把握好业务节奏,所置换的过桥融资行为要发生在银行并购贷款方案之前一年以内。

并购贷款期限一般5-7年,最长不超过7年。相比并购贷款,并购债在期限方面没有具体要求。若融资期内并购标的可偿债现金流难以覆盖并购贷款本息,则需要通过再融资来接续前面的债务融资。在此基础上,并购融资由之前的“1+1”模式,衍生出“1+1+1”模式,即先过桥、换并购贷款,后续再通过并购债的方式置换原有的并购贷款。需要指出的是并购债毕竟是市场化定价的,可能对资金成本的反映更敏感,在资金成本方面存在不确定性。

2014年中国银行间交易商协会推出了用于并购的债务融资工具,即并购债。该融资工具并不突破现有规则指引,采取公募、私募发行均可,募集资金用于偿还并购贷款或支付并购交易价款。目前并购债主要用于境内并购业务,随着业务创新力度加大,未来会用于海外并购交易。

可转换债券(Convertible Bond,CB)是指一种可以在特定时间、按特定条件转换为普通股票的特殊企业债券。可转换债券兼具债权和期权的特征,其优点为普通股所不具备的固定收益和一般债券不具备的升值潜力。