专栏名称: 券商中国

| 致力于提供最及时的财经资讯,最专业的解读分析,覆盖宏观经济、金融机构、A股市场、上市公司、投资理财等财经领域。 |

目录

相关文章推荐

|

看懂经济 · 举牌银行股,险资的逻辑 · 昨天 |

|

数据宝 · 连续3年ROE超10%+未来高成长的超跌优质 ... · 昨天 |

|

央视财经 · 突发暴雪!洪水!这里遭遇极端天气,至少49人遇难 · 昨天 |

|

央视财经 · 停业!停运!“蝴蝶”来袭,紧急通知→ · 2 天前 |

|

经济观察报 · 泡泡玛特证明了,情绪价值到底多值钱 · 2 天前 |

推荐文章

|

看懂经济 · 举牌银行股,险资的逻辑 昨天 |

|

数据宝 · 连续3年ROE超10%+未来高成长的超跌优质科技股,11股上榜 昨天 |

|

央视财经 · 突发暴雪!洪水!这里遭遇极端天气,至少49人遇难 昨天 |

|

央视财经 · 停业!停运!“蝴蝶”来袭,紧急通知→ 2 天前 |

|

经济观察报 · 泡泡玛特证明了,情绪价值到底多值钱 2 天前 |

|

冷丫 · 费玉清依旧是污性不改啊,老司机! 8 年前 |

|

午夜漫画站 · 女生下面满满的是什么样体验? 8 年前 |

|

思路网 · 与AI交流,用人体支付,这才是智慧零售的未来? 7 年前 |

|

达盖尔分享团 · 街头惊见“长腿美女”!九头身长腿+“窒息爆乳”的天菜级组合,路人都看傻了眼! 7 年前 |

|

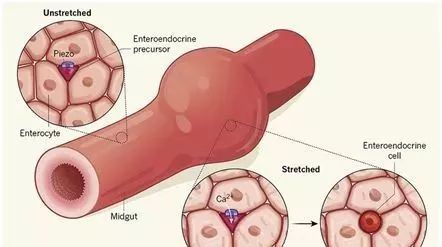

细胞 · Nature和Science等多项研究揭示机械力影响着肠道细胞的命运 7 年前 |