正文

《如何预判缴税因素影响?》

)。

总结来看,央行仍表态维持中性流动性操作不变,

央行针对可预期的流动性冲击因素仍会进行相应的流动性调节,熨平资金面波动。而这一环境下的流动性的波动主要来自于财政上缴、投放;外汇占款变动等相对难以预期的因素。

逆回购可能新增期限品种

二季度报告中提到将“

研究丰富逆回购期限品种

”,以增强公开市场操作主动投放与回笼的灵活性,并“引导金融机构优化资产负债期限结构”。

而在一季度报告中,对于公开市场操作期限品种的描述为“

未来一段时间央行逆回购操作将以7天期为主

,当出现临时性、季节性因素扰动时也会择机开展其它期限品种的逆回购操作;

MLF 操作将以1年期为主,

必要时辅助其它期限品种,以更好地满足金融机构中长期流动性需求”。

以目前的央行操作工具而言,超短期有SLO(被动工具有SLF),逆回购则有7天、14天、28天;而3月及以上的资金投放工具有MLF,以此来推测逆回购期限品种上的创新可能的空间来自28天-3月之间的区间。

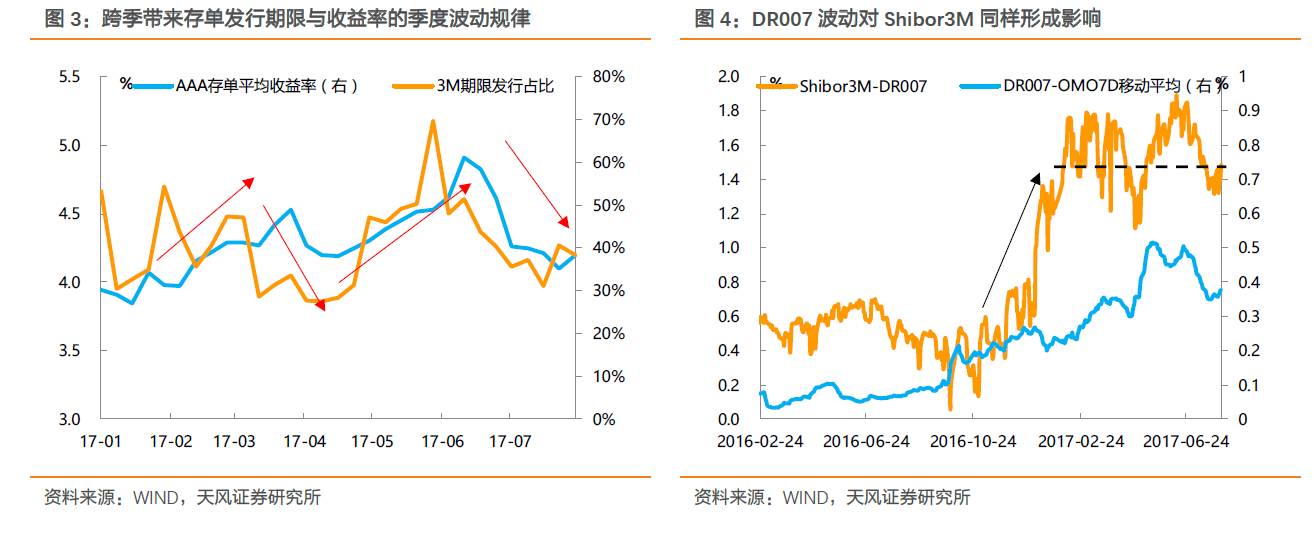

我们认为可能的原因来自于在MPA监管框架、LCR流动性等指标考核下资金面的季度波动规律较为明显,缺乏能帮助银行指标跨季的资金工具。

银行往往在季月前月就需要发行3月期存单(或通过其他3月期负债)进行跨季准备,形成额外的资金使用成本。在临近跨季时28天的逆回购仅仅能帮助银行获得头寸上的跨季,而“指标”上不能跨季。理论上在季月需要投放2月期的逆回购才能帮助银行改善LCR指标(关于由于指标跨季导致的资金面季度波动,可参见团队报告

《存单下到何处?》

、

《三季度存单还会上行吗?》

)。

从而提供超过1月期的逆回购有助于更好地帮助满足银行的跨季需求,实现头寸跨季与“指标”跨季,进而平滑资金面季度波动,实现更灵活的货币政策调节。

从结果看何为中性货币条件

上文我们分析了中性操作的特点,下面我们从操作结果上来看具体何为“中性货币条件”。具体来说,与中性的货币政策的结果相关的主要有如下几点:

1

、超储率维持低位

6

月末金融机构超储率1.40%,较一季度的1.30%小幅回升,但整体接近低位,与我们此前的预测也接近。市场对于低超储率能否延续,是否存在降准需求存在一定分歧。

报告中央行用专栏解释了超储率在近年来呈现趋势化下行的几大因素,包括:1、支付体系现代化消除了在途资金摩擦;2、金融市场发展使得银行有更便利的融资渠道,减少了预防性需求;3、银行流动性管理水平与精细化程度提升;4、央行完善货币政策操作框架,释放出制度红利,比如双平均法考核存款准备金、提供流动性支持工具等。

同时央行提出超储率也具有明显的时点因素影响,年中、年末超储率更容易“鼓肚子”。

显然央行的表态更多说明当前超储率水平虽然不高,但具有合理性,

尤其是6月的超储率是年中时点数值,可能还是稍高于央行合意位置的。

2

、DR007加权在区间内平稳运行

报告中指出“银行间最具代表性的”的DR007二季度总体在2.75%-3.0%的区间内运行,

利率中枢稳中有降。

16