正文

中国是世界上PO产能最大的国家,目前国内有20家PO生产企业,PO总产能为332万吨;其中氯醇法187万吨,共氧化法105万吨(PO/SM、PO/TBA),HPPO法40万吨。2016年中国PO产量240万吨,消耗丙烯约196万吨。2017年新增产能有山东三岳的8万吨和金陵亨斯曼24万吨PO/TBA装置。

20家PO厂家中除一家长期停车外,大部分厂家的开工率都比较高。长期开车的PO厂家有13家需要外采丙烯,而且这13家绝大多数位于山东区域。由于PO产品一直以来的高利润,山地地区的PO厂家开工比较稳定,对丙烯的需求也十分稳定,而且PO装置对丙烯品质要求相对不高,使用丙烯主要来自山东地炼和东北货源。极少的开工率波动和高额的利润,使得PO产品对丙烯的市场影响相对较弱。

丙烯酸(AA)、丁辛醇

丙烯酸(AA)和丁辛醇在丙烯下游的阵营中有一定的相似性,两个产品放在一起分析。丙烯酸和丁辛醇不仅有共同的上游丙烯,还有共同的下游丙烯酸丁酯和丙烯酸异辛酯。2016年,中国丙烯酸产量约175万吨,丙烯酸行业消耗丙烯约124万吨。中国丁醇产量143万吨,辛醇产量159万吨,丁辛醇行业消耗丙烯约200万吨。三种产品合计消耗丙烯约324万吨,其中约50%厂家需要外采丙烯,这些厂家中,丁辛醇行业的厂家绝大多数在山东,丙烯酸行业的厂家绝大多数在华东,从这个角度来讲丁辛醇行业对丙烯的影响更大一些。

这两类产品在2012年之前可谓风光无限,高额的利润拉高了丙烯的价格,也让更多的装置大干快上,丁辛醇产能短短3年时间扩大了一倍。产能的高速扩张使得两个产品价格迅速下跌,从高利润变成了没有利润或者没有边际,这种事情发生当然有很多原因,产能过剩是一方面,企业之间无序竞争也是一方面。

丙烯腈、丙酮

丙烯腈国内现在有11套装置,目前外采丙烯的只有2家,纯民营企业只有1家,对丙烯的影响有限。

丙酮国内现在有12套装置,目前外采丙烯的大约占50%,除山东一家企业外,其余外采厂家均在华东和华南,而且主要以进口丙烯为主。

经过近几年的高速扩张,丙烯下游产品中丁辛醇、丙烯酸产能严重过剩,丙烯腈、丙酮相对过剩,PP、PO也即将过剩,除PP以外的衍生物新增产能增速放缓。就目前来看,中国经济增速放缓已成事实,庞大的化工产能消化需要一定的时间,在这样的大环境下,在这段时间里,没有企业可以独善其身,同业之间、上下游之间更应该拿出互利、共赢的心态进行合作。

探讨完国内丙烯上下游行业,下面我们从东北亚入手来简要分析一下进口丙烯对中国丙烯市场的影响,也希望能够引出大家对东北亚丙烯市场的探讨和思考。

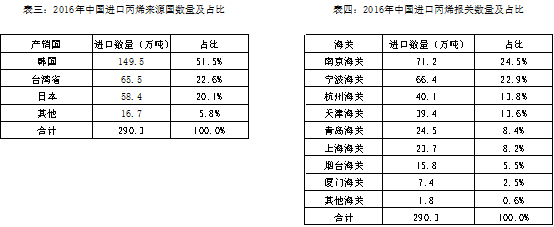

首先我们来看一下2016年的中国丙烯进口数据。

上面两个表主要想说明两个问题;

1.从外部来讲,影响中国丙烯市场的主要是韩国、日本和台湾三个区域,三个区域合计进口量占比高达94.2%,而其中韩国更是占到半数以上,所以中国进口丙烯市场主要是受东北亚地区的影响,东南亚及其他地区的影响较为微弱。

2.从内部来讲,进口丙烯主要流向华东和山东,其中华东地区包括的南京海关、宁波海关、杭州海关、上海海关合计占比近70%,山东地区包括的天津海关(主要通过天津港流入山东)、青岛海关、烟台海关合计占比27.5%,两个区域合计占比高达97.5%,华南及其他地区的进口量相对较少,但是2017年华南占比会有比较明显的提高。

下面主要从上述内外两个方面来进行分析和探讨。

外部市场

韩国篇

韩国石化行业的强大超乎我们很多人的想象,据统计世界前十大炼厂韩国占了3席,原油加工能力排名中,排名第二的韩国蔚山SK炼厂4200万吨/年,排名第四的韩国丽水GS加德士炼厂3925万吨,排名第五的韩国温山S-OIL炼厂3345万吨,韩国石化企业不仅规模大,并且十分集中,基本上所有的石化企业都集中在大山、丽水、蔚山和温山四个区域,这使得韩国石化行业的集中程度和规模效应在全世界来看都名列前茅。

韩国石化产业的第二个重要特点就是出口导向型,由于韩国人口较少,石化产品消费能力有限,韩国国内巨大的石化产能必须向国际市场释放。其中包括成品油在内的各种汽柴油产品及调油组分大量出口到东南亚及澳洲地区,而包括丙烯、乙烯、芳烃及下游PP、PE等各类石化产品主要销售到中国来。

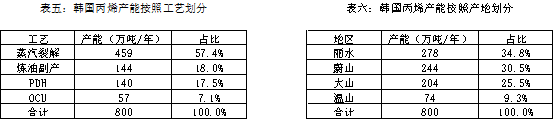

就丙烯这个产品来说韩国目前主要的生产工艺有蒸汽裂解、炼油副产、PDH、OCU。各类工艺产能及占比见表五,各区域产能及占比见表六。

其中韩国出口丙烯从工艺上来讲主要来自炼油副产和PDH,从产地上来讲主要来自大山和蔚山,而韩国丙烯出口的最主要区域就是中国。

日本篇

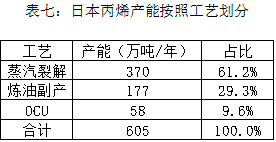

如果把韩国的石化产业比作一个壮年的话,那么日本的石化及炼油产业更像一个老年人。近几年来日本石化及炼油装置的关停及合并重组与中国炼化装置的蓬勃发展形成鲜明对比,造成这种现象一方面是由于装置年代久远,综合竞争力已大大降低,另一方面也是日本经济增速放缓,市场萎缩。日本没有PDH,更没有MTO/CTO,丙烯工艺来源相对简单,占比如表七所示,由于丙烯产地过于繁杂,这里就不在列表分析。

日本的丙烯出口有一个很突出的特点,就是有相当一部分的丙烯是以化学级丙烯的形式出口,由于历史遗留原因这一部分化学级丙烯也很难在日本国内转化为聚合级丙烯,如何有效的和下游客户共同提高这些化学级丙烯的用途将是一个十分有挑战性的课题。

台湾篇

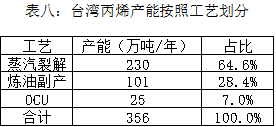

台湾丙烯产业相对简单,只有两个公司,一个主要负责进口,一个主要负责出口。出口到中国的丙烯在60万吨/年左右,主要是台塑供给宁波工厂。工艺占比见表八,主要产地有麦寮和林园。

小 结

上面简单介绍了一下三个区域的丙烯供应情况,下面我们重点分析一下东北亚丙烯的市场特点。目前外盘市场中大家比较认可的主流价格是ICIS发布的NEACFR价格,绝大多数市场参与者在长约结算和现货交易时都会把这个价格作为定价基准或者是参考标准。举个例子,2017年6月的ICIS东北亚均价956.3美金/吨,在不考虑贴水的情况下,如果以上月均价来计算的话,7月到港的丙烯到岸价格折合人民币近7100元/吨。

这里需要重点强调的一点是,日韩丙烯工厂与中国的终端客户之间很少直接签订长约,而是通过与大型商社合作的方式避开繁琐的物流操作,最大程度的提高丙烯销售和采购的灵活性。商社在烯烃贸易中的角色无可比拟,给上下游企业节省了很多的物流和人力成本,也让原本复杂冗长的国际贸易变得简单,专业的人做专业的事在这件事情上体现的淋漓尽致。

但是,在这个三方参与的国际贸易环节中有一个很关键的要素,这就是日韩厂家在销售丙烯时有80%或者更高的比例是长约销售,有些厂家甚至全部以长约销售;而中国的终端用户在进口丙烯时的长约比例可能只有50%或者更低。这种销售和采购模式的不匹配就为市场波动埋下了伏笔。

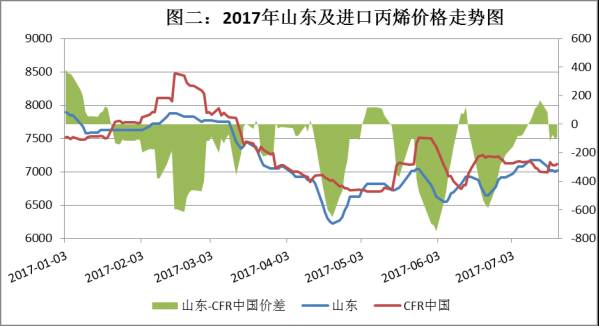

以上图为例,进入2月后,受海外装置检修等因素影响,外盘丙烯价格大幅拉涨,最高与山东价格差价高达近700元/吨,在国内丙烯自给率不断提高,山东丙烯市场逐渐走向平稳与成熟的今天,内外价差倒挂如此之大确实让人无法理解,而且这样的倒挂的现象自2月至今仍未改变,拿有进口长约的下游企业有苦难言。

在东北亚的丙烯市场中,上中下游都希望市场向着对自己有利的方向去发展,2016时丙烯东北亚丙烯市场几乎是一个单边上涨行情,由于后期的价格总是比前期的高,所以几乎所有购买外盘长约和现货的客户都获得了实惠,盈利之高、盈利之容易让大家产生了做进口丙烯就能赚钱的错觉。进入2017年,随着原油的震荡走势以及PP期货的不可捉摸,丙烯市场也变得更加复杂和多变,如果还是沿袭2016年的市场思路来进行贸易操作是很容易踏空的。

东北亚地区丙烯市场是一个有机的整体,山东市场、华东市场、韩日台出口市场之间呈现出动态平衡、相互制衡的局面。三个市场之间不可能也不应该长时间的出现过大的价差,如果不顾忌市场规律盲目的进行抄底有可能会造成较大的损失。随着中国大陆丙烯生产工艺多元化程度的逐步提高,大量稳定的丙烯供应在山东和华东地区都已经实现,而且这一现象对上下游厂家来讲也是极好的,好处主要有以下几个方面:

1、价格可控:ICIS的CFR东北亚价格由ICIS新加坡发布,ICIS有一套成熟有效的估价体系,发布的价格也相对公平、公正,能够得到市场参与者的广泛认可。但是,我们也知道的是ICIS的丙烯价格更多的反映出的日韩厂家及商社的意志,中国大陆地区作为东北亚最大的丙烯进口市场,在ICIS的丙烯定价权上影响力十分有限。相比之下,国内的市场价格则更为可控和可预测。

2、风险降低:由于绝大多数的丙烯产品在国内销售,以国内供应作为主体可以有效的降低采购风险,并且大幅减少由于进口丙烯过多而产生的成本不可控风险。

3、提高地位:将进口货源作为合理的补充而非主体,可以让中国厂家在进口贴水谈判时更有话语权,提高国内丙烯下游在东北亚丙烯市场中的市场地位,或能进一步的影响到东北亚的丙烯价格。

4、减少波动:下游工厂与国内丙烯供应商直接签订年度合约,在公式中将山东市场价、华东市场价、ICIS的CFR东北亚市场价进行结合,制定出适合当地市场情况和企业自身情况的结算公式。供应稳定了,价格波动频率和幅度自然会减少。

内部市场

华北篇

由于华北地区最重要也是最集中的丙烯市场在山东,所以这里我们也主要介绍一下进口丙烯对山东市场的影响。从港口来看,流入到山东地区的进口丙烯主要卸货港有天津港、东营港、烟台港、日照港、连云港,进口数量约占到年进口量的三分之一左右。就目前的市场供应来看,山东地区的绝大多数下游客户把国产丙烯作为供应主体,把进口丙烯作为供应补充。形成这样的局面主要有以下几个原因:

1、丙烯供应充足:以FCC、PDH、MTO、混烷脱氢工艺为代表的规模丙烯供应商有近30家,并且这些供应商近乎均匀的分布在北到天津,南到临沂,东临烟台,西至菏泽的区域中。在这样的供应背景下,山东的下游客户不愁买不到丙烯。

2、长约普遍:据不完全统计,山东省内近乎所有的采购丙烯超过300吨/天的下游客户都至少有一个稳定的长约供应,国内长约比例占到客户总采购量的30%-70%不等。长约价格公式以第三方咨询公司公布的山东地区市场主流价格为基准,根据运费的不同商谈合理的贴水。这里有一点要说明的是,华北地区的长约主要是厂家对厂家,贸易商参与较少,合约量也是平均分配到每天里的,这样就避免了双方的投机行为。

3、物流限制:华北地区多数的丙烯下游不靠港,进口丙烯需要短驳才能达到工厂,进口丙烯港口的租罐费用、卸船费用加上短驳费用在300元/吨左右,这些额外费用大大降低了厂家进口外盘的积极性。

4、心有余悸:2015年下半年由于多种利空因素的叠加影响,国内和国外丙烯大跌,在下跌的过程中购买外盘丙烯的客户在后期蒙受了巨大的损失,也让后期华北厂家做进口丙烯的积极性大幅减弱。

鉴于以上原因,华北地区的下游客户多数将进口丙烯作为补充而非主体,不管是外盘价格高于山东还是低于山东,其价格走势都很难对山东的价格产生直接的影响,

华东篇

华东地区的丙烯市场和山东完全不同,从上面的数据我们看出,华东地区的丙烯进口占到中国进口的三分之二左右,2016年进口数量前十的厂家有八家在华东,当然这也包括台塑工厂每年约60万吨的互供。下面主要从几个方面分析一下华东地区的丙烯市场。

1、中石化挂牌:中石化在华东地区的丙烯外售量不是最大的,但是其价格影响力绝对是最强的,目前华东地区的合约价及现货价都将中石化挂牌作为最重要的参考标准。