正文

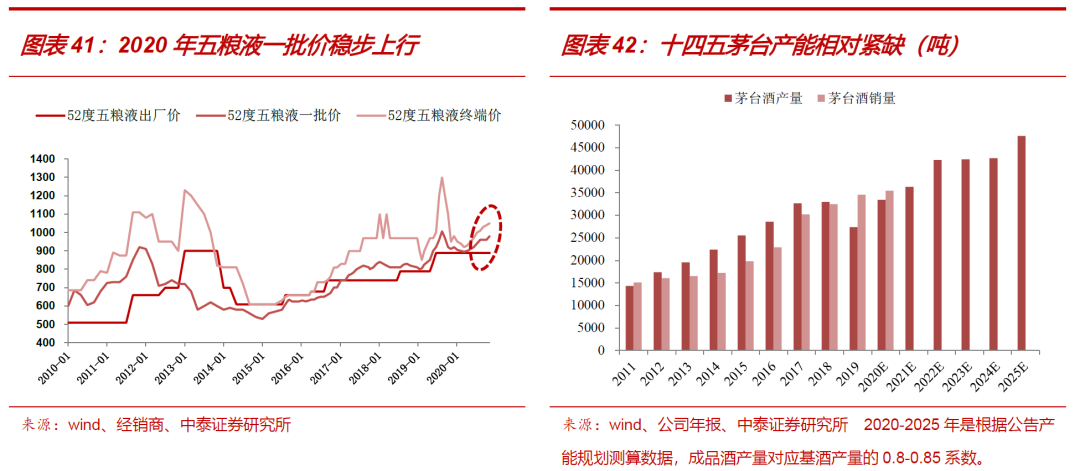

从产业层面来看,2020年飞天茅台一批价由2300元大幅上涨至2800元以上,终端价基本在3000元左右,由于茅台具备较强金融属性,渠道投放也存在错配问题,无法有效反映真实需求;而五粮液坚持控量挺价策略,一批价由905元上涨至980-1000元,终端价基本在1050元左右,基本能反映高端酒的真实消费需求,因此跟踪普五价格对行业景气度判断意义重大。

经过一年的渠道验证,资本市场和产业界对普五价格上升的认可度有所提升,但我们认为2021年价格方面仍存在较大预期差。

1)根据茅台公告产能规划数据,预计未来几年茅台供给仍较为紧张,特别是2021年,而十三五期间供给量之所以较为充裕,主要是2011-2015年期间余粮较多所致;茅台紧缺使得五粮液充分受益。2)五粮液企业改革逻辑不断强化,今年是渠道变革的元年,如数字化战略布局对渠道精细化管理、价格体系和团购客群开发维护等均起到了显著帮助,这种创新新思路在十四五可以发挥的空间还很大。目前市场预期春节普五批价站稳1000元,我们认为一旦连续2个旺季放量价格能稳住,经销商信心会加倍强化,淡季批价表现可能会超预期,有望加速上涨至1100-1200元,价格上行斜率更加陡峭,上行空间全面打开

。

十四五规划:茅五收入复合双位数增长,良好开局值得期待。

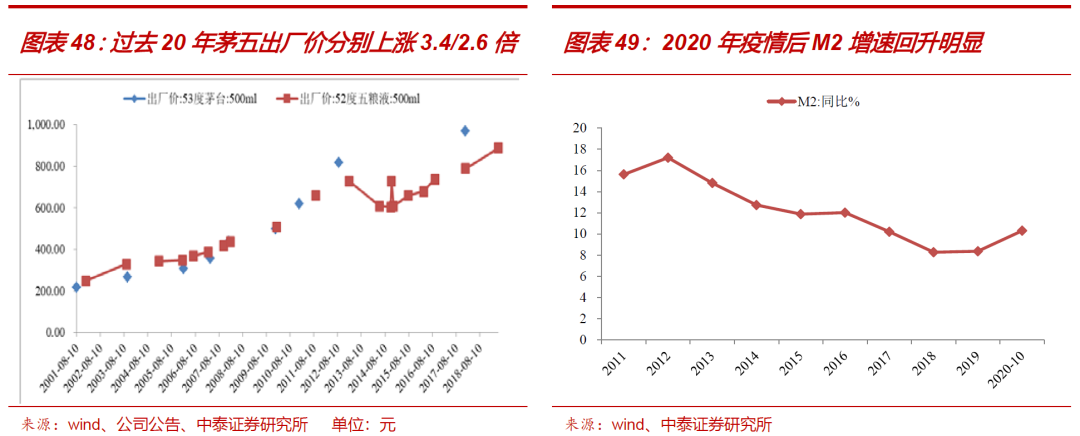

我们认为未来5年高端酒仍将处于卖方市场,茅五泸量价齐升增长逻辑不变。从需求来看,2013-2018年中国高净值人群数量CAGR为18.6%,高端酒消费市场在快速扩容;目前中国家庭数量约4.3亿户,高端酒销量约1.4亿瓶(7万吨),若满足每个家庭过年喝一瓶,需求量将有2倍增长空间。从十四五规划来看,茅台和五粮液收入CAGR约12%,若能提前一年完成对应CAGR约15%,长期目标指引较为稳健;作为地方性支柱性国企,2021年实现良好开局至关重要,我们预计茅台和五粮液有充足能力实现业绩开门红

。

超预期2:次高端酒扩容速度超预期,500-700元价位进入爆发增长期。

过去3年次高端酒进入快速增长期,主流产品价位集中在300-500元,2019年核心品牌收入增速超过25%,是细分市场增速最快的价位,随着全国化渗透率大幅提升,该价位成为二三线城市商务招待的标配,但是随着酱香酒的快速入局,市场竞争正在加剧,核心品牌急需价位升级。我们认为,未来3-5年500-700价位产品有望迎来爆发增长,复制过去3年300-500元产品的发展路径,核心驱动力来自以下两方面:一是疫情

使得

消费者收入加速分化,白酒销量下降趋势下进一步推动高品质高价位产品的需求;二是随着普五等高端酒逐步站稳千元价位,将全面打开次高端酒升级天花板。从竞争格局来看,500-700元价位大单品较少,浓酱清三大香型均有名酒布局,我们优先看好基本盘稳定、品牌力较强和消费基础广泛的名酒企业,如洋河、古井和汾酒,建议积极关注区域酒产品升级红利带来的业绩改善机会,如口子窖、迎驾贡酒等

。

升级路径观察:江苏市场作为先行指标,安徽市场作为普及指标。

江苏是全国白酒消费升级的样板市场,可作为全国市场的先行观察指标,根据洋河和今世缘投资者公开交流数据,2019年300元价位产品占据全省收入45%左右,近两年消费能力居前的苏南等地开始消费500-700元次高端升级产品,如洋河梦6、低度五粮液和国窖等。同时,安徽市场可以作为侧面验证,近几年经济增速居全国前列,消费升级趋势明显,目前省会合肥市场部分商务招待需求已逐步上移至500元的古20产品,若安徽市场该价位市场进一步形成规模化,可据此反映全国市场升级趋势

。

低预期因素:关注市场流动性,2021年货币政策存在收紧可能。

过去20年CPI年均为2.3%,茅台和五粮液出厂价复合增速分别为8.2%、6.9%,大幅跑赢CPI,考虑酒的时间价值,老酒价格增速则更快,以茅台为代表的产品有较强的金融属性。近10年国内M2增速逐步放缓,2020年因疫情因素倒逼货币政策宽松,前10月M2增速由8%回升至10%以上,随着疫情稳定后经济逐步修复,2021年货币政策存在边际收紧的可能,若收紧力度较大可能会给高端酒价格上升带来一定压力,行业景气度阶段性受到影响,建议密切关注来年货币政策动向

。

3、酱酒热:增速领跑全行业,重点关注郎酒、国台上市催化

2017年以来,在茅台强势复苏的引领下,我国白酒市场上掀起了一轮酱香酒热潮。

除茅台一骑绝尘、批价突破2000元历史高点之外,2018年郎酒、习酒、国台等酱香品牌均取得接近翻倍增长,2019年继续快速增长,受此影响高端、次高端价位带开始迎来放量,且产业资本纷纷涌入助推酱香市场进一步扩容。根据茅台官方平台显示,2019年酱酒产能约55万千升,占白酒行业产能约7%,收入在1350亿元左右,同比增长约22.7%,行业占比约21.3%;实现利润约550亿元,同比增长约22%,行业占比约42.7%

。

从产区来看,2019年赤水河流域酱香型白酒产能约为47万千升,占全国酱酒产能的85%,实现营收约1244亿元,占全国酱酒市场的90%以上,已经形成了典型的产业集群,赤水河谷已成为酱香型白酒的天然核心产区

。

根据体量差异,酱香酒企可以分为四个层级

。

茅台独占第一层级:

2019

年

888.54

亿元的体量占据了整个酱香行业的

66%

份额,带动酱香酒市场消费氛围遍地开花。

第二层级为二线领军品牌:体量为

50-100

亿级,包括赤水河两岸的郎酒和习酒,其中

2019

年郎酒营收达

83.48

亿元,酱香事业部青、红花郎功不可没,营收达

32

亿元,增速超

60%

,目前已发布招股说明书;茅台集团下的习酒同样发展迅猛,营收超

70

亿元,增速超

40%

。

第三层级为二线代表:品牌体量为

10-20

亿级,其中

2019

年国台营收

18.88

亿元,增速

60.46%

,目前已发布招股说明书;同时金沙、钓鱼台、珍酒同样实现快速增长

。

第四层级为仁怀本地酱香酒企:包括金酱、夜郎古等,借老大哥茅台起势的东风,当地其他酒企均实现大幅增长,合计营收约超过

100

亿元

。

价格带:高端市场一家独大,次高端腰部承接消费红利。

整体而言,由于茅台占据了整个酱香酒市场的

60%

以上份额,因此酱香酒市场价格带呈现出倒金字塔的特征。但随着近两年郎酒、习酒、国台等二线酒企的快速成长,酱香酒市场在每个价格带均形成了一定体量以及代表性产品,尤其在次高端市场开始放量。具体而言

:

对于

600

元以上高端价格带

,茅台以遥遥领先的品牌力,占据绝大多数份额,青花郎近两年也开始发力,对标茅台争做“中国两大酱香白酒”,市场容量最大

;

对于

300-600

元次高端价格带

,目前这一价格带是大多酱香品牌所在的主流价格带,也是最为受益茅台供不应求的价格带,承接了消费者对于茅台之下中高端酱香白酒的消费需求,如茅台仁酒、汉酱、习酒窖藏、国台国标、金沙摘要等均重点布局,市场规模较大

;

对于

100-300

元中高端价格带

,这一价格带主要是酱香酒企的中低价品牌,包括茅台王子、习酒习酱等,市场规模一般

;

对于

100

元以下中低端价格带

,由于酱香酒整体价格带较高,因此这一价格带较为薄弱,主要为仁怀非品牌酒企和其他地产酒所占据,市场规模较小

。

2020年上半年郎酒和国台发布招股说明书,重点关注2021年两家企业上市进程,资本推动有望进一步催化酱香热氛围

。

1)郎酒股份:快速发展的二线酱酒龙头,近3年收入CAGR接近30%。

根据招股说明书显示,2018年公司收入74.79亿元,同比增长46.18%,净利润7.12亿元,同比增长134.33%;2019年公司收入83.48亿元,同比增长11.62%,净利润24.25亿元,同比增长240.30%。近3年公司收入复合增速27.7%,净利润复合增速182.4%,正处于快速增长阶段

。

2)国台酒业:公司处于爆发增长期,近3年收入CAGR超过80%。

根据招股说明书显示,2018年公司收入11.76亿元,同比增长105.36%,净利润2.47亿元,同比增长249.1%;2019年公司收入18.88亿元,同比增长60.46%,净利润3.74亿元,同比增长51.65%。近3年公司收入复合增速81.5%,净利润复合增速129.5%,正处于爆发成长阶段

。

4.

啤酒:高端化开启新篇章,成本压力下关注提价

预期

4.1

复盘

2020

:疫情重压之下,量利表现超预期

旺季提前+非现饮渠道增长,行业产量表现超预期。

根据欧睿的数据,我国啤酒行业超过50%的销量来自于以餐饮和夜场为代表的现饮渠道。2020年由于疫情冲击,餐饮渠道受到严重影响,而夜场渠道对比餐饮受影响更大、恢复速度更慢。2020年1-10月餐饮业收入下滑21%,但啤酒行业在旺季已过的节点下产量仅下滑7.5%,表现超预期。

我们认为主要系:(1)2020年天气转热较早,啤酒花消费旺季提前;(2)疫情对即饮渠道冲击明显,但在家聚饮场景增长强劲,部分弥补了即饮下滑。

从月度情况看,由于4月天气便开始转热,叠加非现饮渠道在3月之后的亮眼表现,4-6月啤酒行业产量均实现强劲增长,Q3由于消化库存及疫情反复原因同比保持平稳,Q4行业已进入淡季

。

青啤、华润双龙头销量表现良好,百威中国受夜场拖累较大。

啤酒龙头销量Q2向好,青啤和重啤均实现了良性增长,百威中国尽管因为夜场渠道销量占比高受影响更大,但基本实现销量持平。而Q3均保持了正增长趋势。旺季至前三季度截止,除百威中国销量下滑超过10%,其余下滑幅度均在小个位数,重啤甚至实现增长,龙头全年销量表现超预期

。

即饮渠道逐步恢复,ASP表现持续回暖。

2020Q1疫情对现饮渠道冲击严重,社区零售及电商高增长(以小瓶、罐装等中高端产品为主)推动ASP增长;Q2大众餐饮率先复苏,夜场及中高端餐饮受抑制,导致ASP表现疲软;Q3随高端消费场景有序复苏,ASP逐步恢复。整体看龙头ASP表现符合预期,随疫情平稳将逐渐回升至正常水平

。

罐化率提升+税收减免,利润表现超预期。

2020年啤酒龙头利润表现超预期,至2020Q3大部分龙头累计利润增速转正,百威由于夜场渠道占比高仍有压力,但Q3利润增速转正。超预期主要系:(1)疫情期间现饮渠道受冲击,非现饮渠道表现突出,以罐装酒消费为主,推动利润释放;(2)疫情期间政府给予税收、社保等减免

。

4.2

高端化开启新篇章,罐化率有望加速

提升

双龙头中档以上销量表现良好,华润加速明显。

根据半年报,青啤高档销量表现与总体基本持平,尽管夜场及高端餐饮受影响严重,但高端化的正向作用使其占比未明显下降;其他主品牌(中档经典及淡爽等为主)下滑明显,主要系中高端餐饮受影响;其他品牌表现好于总体系大众餐饮率先复苏。华润上半年在总销量及中高端下滑的情况下,次高端(超级勇闯及以上)实现了正增长,前三季度进一步加速,高端化表现优异

。

行业高端化有望加速,华润引领决胜高端。

2019年完成喜力中国收购后,2020年是华润开启高端化元年,其力争在2023-2025年高档销量赶超行业第一。同时4+4高档产品矩阵进一步丰富,发展大客户,掌控制高点市场,发展高端能力。我们认为龙头华润加速高端化,将推动行业整体高端化的进程加快。青啤高端将聚焦奥古特、鸿运当头、白啤、皮尔森等拳头产品,推动核心市场结构快速提升,并加强高端产品的内部考核。重啤则依靠差异化产品+大城市战略推动高端化发展

。

疫情下居家消费高增,有望推动罐化率加速提升。

由于疫情对现饮渠道影响,各啤酒厂商加大构建全方位电商渠道,加强线上营销,迎合新兴居家消费模式。2020年尤其是上半年,啤酒非现饮占比提升明显,推动行业罐化率大幅提升。2020H1奥瑞金、宝钢包装、中粮包装三大龙头的二片罐销售收入同比增长12.5%

。

对比瓶装酒,罐装酒由于渠道费用少,在回瓶率不高的情况下成本更低,因此具备更高的利润率。疫情后虽然现饮逐渐恢复,但居酒消费模式逐步培育,推动行业罐化率加速提升,从而提升啤酒公司盈利能力

。

4.3 2021成本面临上行压力,关注提价预期

2021年大麦与包材价格面临上行压力。

大麦是啤酒最主要的原材料成本,2019年澳麦丰收使2020年的进口大麦价格回落,但2020年下半年下降幅度明显收窄。同时2021年澳麦面临关税大幅上涨压力。尽管全球大麦供需仍处于平衡,但关税因素使得国内啤酒企业采购大麦的交易成本增加,我们预计2021年酒企的大麦采购价仍将有所上升。包材方面,2020H1由于疫情影响,大宗商品价格下降,成本低位出现;2020H2随着疫情平稳,经济复苏需求回暖叠加大宗商品补库存,玻璃、瓦楞纸、铝价等均出现环比和同比的上涨。我们预计2021年啤酒企业玻璃瓶、拉罐、瓦楞纸的采购价格也将出现上升

。

以史为鉴,成本压力下关注提价预期。

2008年主要原材料和包装物料的价格上涨,年初青啤进行提价,当年ASP提高9%;2011年大麦等原材物料价格大幅上涨,青啤提价使ASP提升3%;2018年环保限产使包材价格大幅上涨,青啤再次提价,当年ASP上升4.3%。在2021年成本端原材料和包材均面临上涨压力的背景下,我们预计行业有望再次提价缓冲成本压力

。

5.

大众食品:超大水超多鱼,创新不断

相较于白酒以及其他的行业而言,我们认为食品行业规模巨大,效率提升大有可为(如餐饮产业链);同时,食品的创新层出不穷,优质的品类有望不断走出独立的行情。总体而言,我们将围绕食品的效率提升(连锁化、工业化)以及创新(产品迭代创新或者商业模式创新)两个维度来筛选。

5.1

调味品:集中度加速提升,复合调味品景气度向上

1

、疫情加速行业洗牌,份额向龙头进一步集中

龙头增长稳健,疫情下调味品确定性突显。

调味品超过一半的收入来自于餐饮渠道,疫情下餐饮渠道受冲击明显。但调味品龙头海天、中炬、恒顺、安琪等均保持了稳健增长的趋势,再次体现出龙头的确定性。而千禾、天味、涪陵榨菜、仲景等以家庭渠道为主的公司均实现了收入的高速增长。仅日辰及颐海国际关联方因为大部分对接餐饮客户,受影响较明显。大部分企业仍保持了利润率持续提升的趋势,主要受益于可持续的效率提升、规模效应增强、结构升级,同时受益于今年疫情期间高利润率家庭渠道占比提升、促销减少、成本下降及社保减免等元素。

疫情加速行业洗牌,龙头市占率进一步提升。

经过疫情洗牌,大量中小企业面临复工复产困难,经营压力加大,加速推出。

2020H1

酱油行业产量增长

1.4%

,而海天、中炬、千禾等龙头的酱油业务收入均明显领先行业,集中度加速提升。

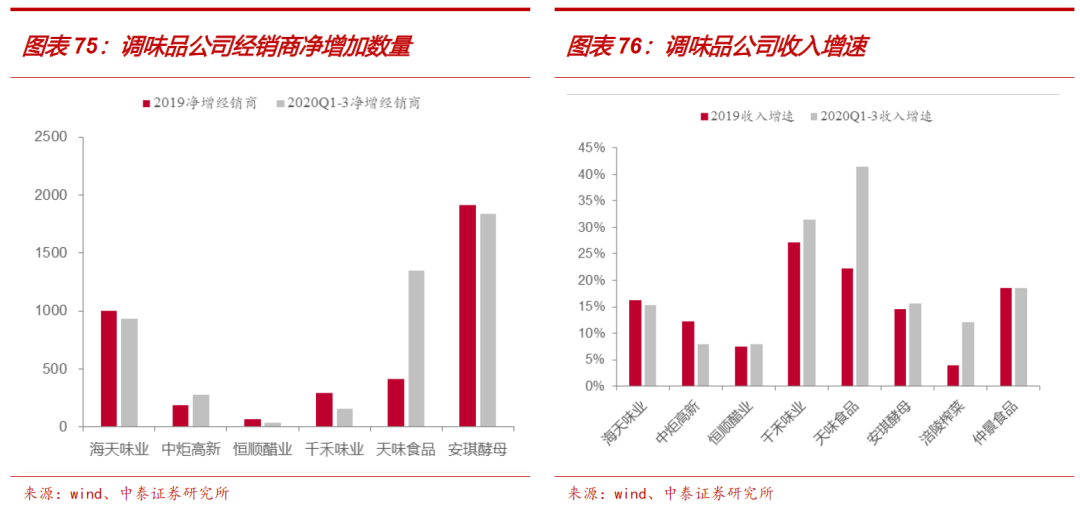

调味品龙头强化收入导向,加速跑马圈地。

我国调味品格局一超多强,但对比海外集中度仍有提升空间。

2019

及

2020

年以来,部分龙头开始从利润导向转向收入导向,加速跑马圈地提升市占率。

2020Q1-3

海天、中炬、天味、安琪的经销商净增加数量均接近甚至超过

2019

年,加速扩建渠道的趋势明显。同时

2020Q1-3

疫情下海天、恒顺、千禾、安琪、仲景的收入增速均接近

2019

年,而天味和涪陵榨菜加速明显。

2

、积极关注餐饮复苏,复合调味品景气度有望提升

餐饮逐步复苏,餐饮渠道销售回暖。

Q2

以来餐饮收入下滑幅度逐月收窄,至

10

月单月增速首次转正。餐饮的恢复带动了调味品销售的回暖,海天的酱油品类

Q2

开始就保持

15%

左右的稳健增长;中炬的鸡精鸡粉主要销售到餐饮渠道,收入逐季恢复

Q3

转正;而天味和日辰的餐饮渠道收入降幅

Q2

环比

Q1

收窄,

Q3

也转为正增长。

2021

年随着疫情平稳,餐饮行业持续回暖,同时低基数较低,建议积极关注餐饮复苏带动的销售增长。

餐饮企业亏损严重,亟需降本增效。

受疫情影响,

2020H1

餐饮企业面临大幅亏损。疫情逐步平复后,餐饮行业面临新一轮洗牌,企业加速需求降本增效的途径。而复合调味品迎合餐饮标准化、连锁化趋势,提高生产效率的同时降低餐饮企业成本,在疫情后景气度有望加速提升。

2020Q3

复合调味品回暖情况远超过餐饮整体,复合调味品景气度有望提升。

2020Q1-Q2

天味食品和日辰股份在餐饮渠道的收入增速均大幅下降。

2020Q3

餐饮逐步恢复,但行业收入仍未转正,此时天味和日辰的餐饮渠道增速分别达到了

35%

和

11%

。两者的餐饮增速远高于餐饮行业,我们认为系(

1

)疫情后餐饮企业面临困境,通过使用复合调味品来加速降本增效,复合调味品景气度加速上升;(

2

)标准化、连锁化的餐饮龙头复苏较快,大量中小餐饮被淘汰,而天味和日辰的

B

端餐饮客户以连锁化餐饮为主。

3

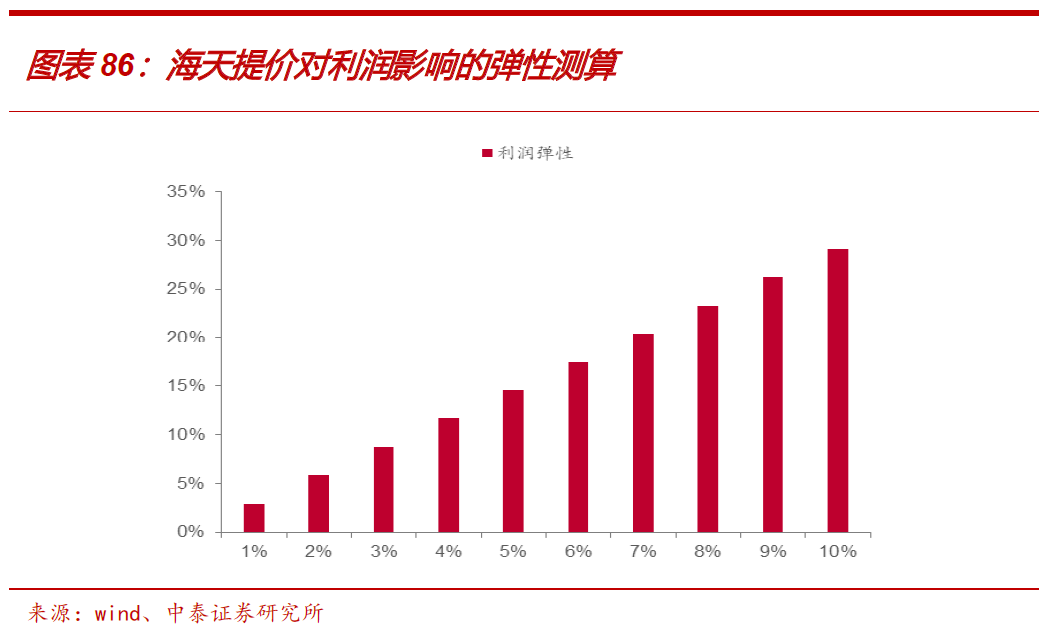

、通胀预期下,龙头有望引领行业提价

2021

年成本面临上升压力,龙头有望引领行业提价。

经过疫情后,

2020H2

大豆、玻璃瓶、纸箱价格均呈上升趋势,在

2020H1

成本低基数的情况下,

2021H1

年调味品公司面临原材料和包材价格上涨的压力,我们预计行业有望迎来三年一轮的提价周期。参考

2017

年,海天引领行业提价来应对成本上升压力。根据我们的估值模型进行测算,假设海天其他条件不变,参考

2019

年,调味品业务整体提价

2%

、

4%

、

6%

、

8%

、

10%

,将推动净利润增长

5.8%

、

11.6%

、

17.5%

、

23.3%

、

29.1%。

5.2

乳制品:原奶温和上涨,行业竞争趋向理性,关注奶酪、鲜奶成长性

上游:原奶供给收紧,预计21年奶价温和上涨,龙头奶源控制权增强

。

1)国际奶价温和上涨。

截止2020年10月,恒天然(新西兰)原奶价格为51.68新西兰元/100g(折算1.12元/kg),同比+1.5%,自2019年9月以来持续涨价,主因供给有所收紧,天气干旱等原因,预计未来奶价温和波动向上。