正文

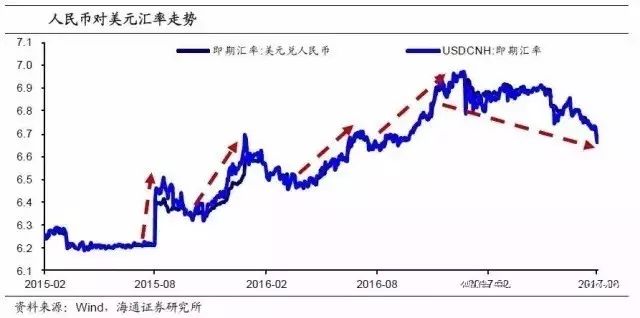

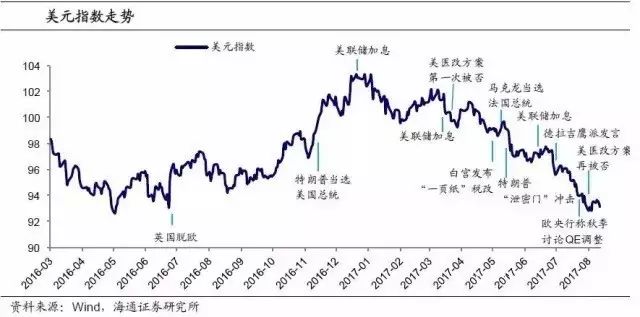

一方面美联储首次加息的概率上升,美元指数从94飙升至100以上,另一方面国内央行再度启动了降准降息的宽松货币政策。这一波人民币对美元汇率从6.3一路贬值到16年年初的接近6.6。进入16年上半年后,美国经济逐渐走弱,美联储加息也一再延后,主要货币对美元都出现了反弹,美元指数大幅走弱,人民币也小幅反弹。

第三波是16年5至7月,

英国脱欧风险不断发酵,美元指数再度走高,人民币对美元从6.5以下贬值到接近6.7,随后人民币汇率短期暂时稳定。

第四波是16年10月份至年底,

主要受到美国经济好转、特朗普上台提振市场预期、美联储加息的共同影响,美元指数直接从95飙升至103以上。人民币对美元大幅贬值,从6.7以下贬值到6.9以上,甚至有击穿7.0的风险。

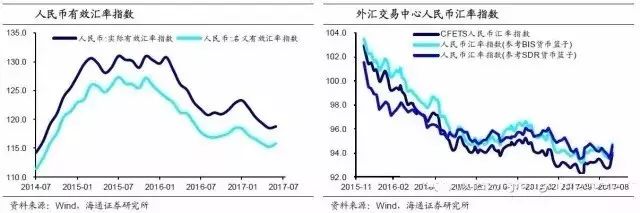

从汇率指数来看,两年间人民币汇率指数整体也是在走弱的。

人民币名义有效汇率指数从2015年8月的126左右下降到今年6月的116,与14年的水平较为接近。从外汇交易中心公布的数据看,人民币汇率指数从15年11月的103降至当前的94。分阶段来说,16年上半年人民币汇率指数下降得最为迅速,这主要是因为当时美元大幅走弱,主要货币都对美元升值,而人民币对美元保持相对稳定,所以相对一篮子货币贬值。而16年下半年美元指数走强的时候,人民币又跟随其他货币对美元贬值,汇率指数稳中有升。17年以来,美元指数再度走弱,主要货币对美元反弹,但人民币对美元回升幅度有限,汇率指数仍然是走弱的。

总结一下,人民币近两年其实就是在释放前期积累的贬值压力。

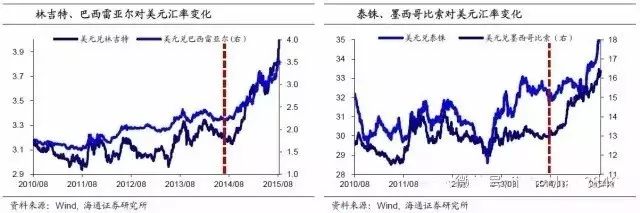

这是因为从14年下半年开始,无论是发达货币还是新兴货币,都对美元大幅贬值。例如从14年8月至15年8月的一年时间里,巴西雷亚尔对美元贬值52%,马来西亚林吉特贬值28%,墨西哥比索贬值25%,泰铢贬值11%,印度卢比贬值7%;澳元、新西兰元、日元、欧元、新加坡元、英镑分别对美元贬值了21%、20%、17%、14%、13%、5%。而在此期间人民币对美元汇率岿然不动,但国内经济却在走弱,积累了贬值压力。自“811”汇改以来人民币对美元汇率、人民币汇率指数的走弱,均表明贬值压力在逐步释放。

在汇率制度方面,这两年人民币汇率更加市场化,中间价形成机制也更加透明。

在15年汇改之前,人民币可谓紧紧盯住美元,汇率变动幅度非常小。但汇改以后,人民币中间价形成机制更加透明,波动幅度也增大,更能反映市场需求变化。在15年12月以后,人民币不再单一的盯住美元,而是在美元和一篮子货币之间“游走”,人民币有了两个“锚”。考虑到人民币汇率波动的顺周期问题,央行今年5月又在人民币中间价定价中引入了“逆周期因子”,以期望汇率更能反映基本面的变化。

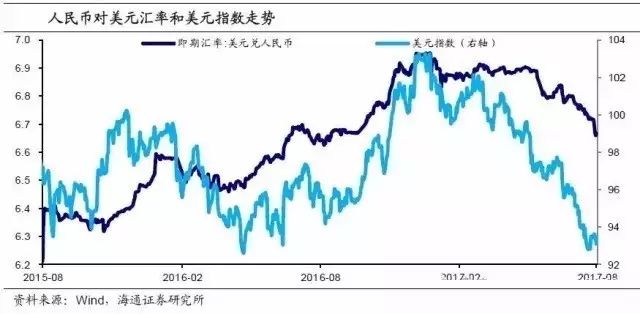

但也不得不承认,从近两年人民币汇率和美元指数的走势来看,尽管人民币不用再紧紧盯住美元,但人民币汇率的变动受到美元的影响依然非常大。

2、近期又缘何飙升?

今年以来,人民币对美元汇率从6.9以上的水平不断升值到当前的不足6.7,尤其是近期的升值更加明显。那么造成今年尤其是近期人民币显著升值的原因是什么?汇率表征的是外币与本币间的相对强弱,因而人民币近期的飙升也可以从国外与国内的因素来总结。

2.1、政经形势扭转,欧强美弱

从海外来看,美元上半年本身就发生了由强到弱的变化。一方面,今年以来美国的经济复苏放缓,而欧元区经济回升更为稳固,促使欧元走强而美元偏弱。

相比去年下半年的强劲表现,美国增速今年一季度大幅放缓到1.2%,而去年表现平平的欧元区今年以来经济呈现稳步回升。经济相对强弱的切换反应在了欧元兑美元汇率的反弹上,年初至今欧元相对美元的升值幅度已达12.4%。

另一方面,美国、欧洲政局及预期的扭转,也是导致汇率呈现欧强美弱的重要因素。

去年英国脱欧冲击、欧洲政局动荡,而美国特朗普大选胜出,其基建、减税等计划极大地刺激了市场预期,进一步推升美元上行到103的高位。但随着特朗普的医改方案两度被否、税改和基建计划不及预期、而其自身又一度陷入“泄密门”等困扰,导致特朗普新政推行远低于预期,去年底兴起的“特朗普交易”也迅速降温。同时,欧元区复苏向好,荷兰、法国等大选政治风险排除,又引发市场对于欧央行退出宽松的猜想。因而美元指数半年内从103迅速回落到93左右。

纵观年初以来全球货币的表现,不仅仅是欧元,大多数其他主要货币对美元也都有明显涨幅。

年初调整的CFETS货币篮子的前9大货币所占权重超过80%,其中澳元、泰铢、日元今年相对美元的涨幅都在7%以上。而人民币年初至今涨幅仅3.2%,4月时相对年初美元的升幅只有0.8%,远低于同期除港币外的其他货币的升值幅度,因而美元的弱势是人民币升值的重要原因。并且从与主要货币的比较来看,为保持对一篮子货币汇率的基本稳定,人民币的近期飙升也存在补涨因素的驱动。