正文

三年后,2001年,一件影响我国历史进程、惠及万千百姓的大事修成正果。经过多年的艰苦谈判,我国于2001年12月11日,正式加入世界贸易组织,即WTO。

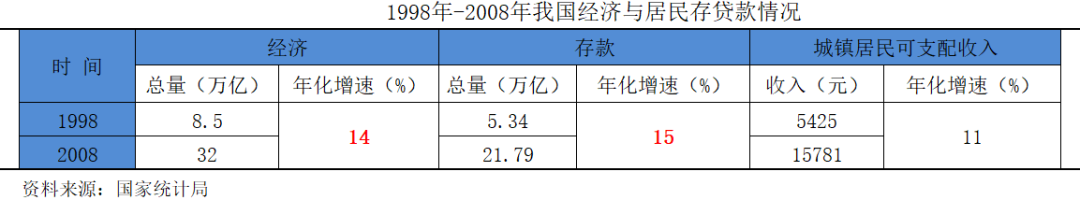

在入世红利催化下,我国经济蓬勃发展,GDP名义增速常年保持两位数,并在2007年一度达到23%,一扫亚洲金融危机靡态。

期间,城市居民收入快速增加,银行里百姓的存款像雪球一样越滚越大。荷包渐渐鼓了起来的同时,城市居民“居有其屋”的愿望更加强烈,改善住房的动力更加充足。

这个阶段,居民购房主要为了解决居住需求,房价虽然快速上涨,但房产还并不是财富的代言人,还未成为居民日夜的牵挂。

以我们现在的观念来看,十人买房,十人贷款。首付拿一部分,房贷付一部分,我们可以用小资金撬动大资产。

这样我们的负债增加了,衡量这个负债的高低,我们用居民杠杆率,它是贷款与存款的比值。

我们看看这个期间,居民杠杆率是怎么变化的。

1998年至2008年,居民部门杠杆率,基本保持稳定,差不多从23%到26%的样子,最高年份2007年,也不过29%。期间,全国平均房价接近翻倍,就更别提北上广深等那些房价涨得让人头疼的城市。

房价涨得厉害,居民杠杆率却比较稳定,这似乎有悖于我们现在的观念:杠杆率与房价理应同向。其实,这是我们的认知错觉,这个现象的原因主要是:

一、由于我们勤俭节约、量入为出的传统观念制约了我们借贷消费的行为,即使买房,很多人找七大姑八大姨亲戚朋友周转,打友情牌,全款买房的并不少。

二、这个期间居民存款增速约等于贷款速度,分母分子同向做大,杠杆率自然不会涌起大的波澜。

总的说来,这个期间,房价上涨逻辑线条:

经济快速发展—城市居民收入增加—城镇居民购房能力增强—实现住有其屋的目标。

这时,

居民住房需求是朴素的内生性居住需求。

这个时期,有多少人抱着攒够了钱再买房的心态,梦想着有一套自己属于自己的房子。然而2008年年末来临,一切都化为泡影。

第二阶段:

货币驱动(2008年—2018年)

这是一个“贷款越多,越买越多,攒钱买房,越攒越完蛋”的时代。

2008年美国次贷危机爆发,中国经济外部风险凸显。美国出台量化宽松计划,我国也出台了总额为4万亿的一揽子投资计划,宣告了我国经济进入“以投资拉动为主”的经济金融化时代。

楼市的春天来了。熬过了寒冬的大批地产商起死回生,笑容可掬。

在美国一轮一轮QE冲击下,在我国一次一次货币宽松下,货币如洪水猛兽般猛烈撞击着房地产的大门。房地产终于沦为资本们的竞技场,房价也被资本裹挟着,楼市进入货币驱动新时代。

这个期间,我国基础货币、M2以及居民贷款高速增长,远超上个十年。国家发行的钱多了,社会上流通的钱也多了。

M2以年化14.5%的速度快速飙涨,经济呢,这个期间GDP名义增速10%左右,也就是说货币的增速明显大于经济增速。

全国人大财经委副主任委员、中国人民银行原副行长吴晓灵认为,央行在确定来年货币供应量时主要依据这样一个公式:M2=GDP+CPI(居民消费价格)+X,即名义经济增长加上一个“变量”X,而“变量”的存在主要是因为物品(土地)货币化的需求。

什么意思?意思就是说,央行发钱,并不是想当然凭空乱发,而是考虑了各种因素,包括买土地的钱,最后确定究竟要发多少钱。

土地货币化,吸纳了巨额流动性。

有知名房地产商调侃,央行发行这么多钱,不往房地产里跑,往葱上跑?一语中的,这个时期是这样的,大水漫灌,民生物资价格却比较稳定,就是因为房地产的功劳。

这个时期,撑起了我国楼市蔚蓝天空的,是广大老百姓,他们为国家挺身而出,也为保卫自己的财富,前仆后继,一批一批涌入房地产市场。

居民贷款年化增速,23%,居民杠杆率,从26%飙至66%,双双远远超过上个十年,全国房价大致翻腾了2.5倍。

这个阶段,房价螺旋式上涨,房价在“涨不停,不停涨”的周期中循环交替,冲击着人们的传统消费观念,形成了新的价值信仰,房产不仅成为茶余饭后的谈资,更是财富多寡的标签,北上广深房产更是阶层进击的标配。