正文

分步收购,对金王利润贡献不小

第一步:1.51亿获得杭州悠可37%股份

2013年9月出预案,2014年2月青岛金王以收购悠可37%为契机,进入化妆品线上渠道。

第一次增资人民币1.28亿元加出价2320.6万元获得马可孛罗5.66%股权,共计获得杭州悠可37%股份。此时悠可100%股权的估值约为4.09亿。青岛金王能够对悠可产生重大影响,为其联营企业。

第二步:6.8亿获得剩余63%股份

2017年5月,青岛金王向杭州悠飞发行9,915,147股股份及支付现金141,939,600元,向马可孛罗发行5,388,011股股份并支付现金126,934,394元、向杭州悠聚支付现金59,300,164元购买其持有的杭州悠可63%股权。

悠可 63%的股权作价 68,014.68 万元,此时悠可100%股权的估值约为10.80亿。

在2018年4月2日,青岛金王又对杭州悠可增资,新增认缴出资2,148.02万元,悠可的整体估值上升到11亿。

第二次收购完成后,青岛金王实现对悠可的全资控股,通过两步实现了对悠可的合并。

根据企业会计准则,对于通过多次交易分步实现非同一控制下的企业合并:

“

在合并财务报表中,合并成本为购买日支付的对价与购买日之前已经持有的被购买方的股权在购买日的公允价值之和;

对于购买日之前已经持有的被购买方的股权,按照购买日的公允价值进行重新计量,公允价值与其账面价值之间的差额计入当期收益;

购买日之前已经持有的被购买方的股权涉及其他综合收益、其他所有者权益变动应当转为购买日当期收益,由于被投资方重新计量设定收益计划净负债或净资产变动而产生的其他综合收益除外。”

悠可在2017年的并表,一方面其购买日至期末的净利润为0.89亿元并入金王的净利润,另一方面金王原先持有的37%悠可股份按公允价值重新计量约为4亿元,减去账面价值1.51亿元,为金王合并报表层面带来了约2.5亿元的投资收益(与上市公司披露的2亿元稍有差异)。

按照公司披露的2亿元的投资收益计算,加上并表了悠可的0.9亿净利润,考虑所得税影响后,大约为青岛金王贡献了2.5亿元的净利润。占据金王2017年净利润的56%。

分步收购悠可,直接给青岛金王贡献了超2亿的投资收益,而收购完成后,悠可也成为了青岛金王的利润担当。

杭州悠可原股东作为业绩补偿义务人承诺2016年度、2017年度、2018年度经审计的净利润分别不低于6,700万元、10,000万元、12,300万元。

2016年度杭州悠可净利润为7045.44万元,2017年度杭州悠可实现归属于母公司所有者的净利润为 11,668.82 万元,扣除非经常性损益后归属于母公司所有者的净利润为 11,326.34 万元。2018 年度杭州悠可实现归属于母公司所有者的净利润为 13,129.70 万元,扣除非经常性损益后归属于母公司所有者的净利润为12,538.54 万元。

总体来看,杭州悠可超额完成了业绩承诺,发展良好。

杭州2017、2018年悠可业绩承诺实现情况如下:

收购悠可还给金王带来了大幅的业绩增长。2017年时,悠可被纳入合并财务报表范围,营业收入占母公司营业收入的1/5左右,悠可贡献的净利润占青岛金王2017年合并报表净利润的56%左右(考虑了业绩并表和分步收购形成的投资收益)。

2018年时营业收入占比变动幅度不大,净利润占比达到84.67%。

详细数据见下图:

对于青岛金王来说,收购悠可显然是个正确的决定,它为金王带来了相当不错的业绩增长。

此次出售悠可,再次为青岛金王贡献了5亿的利润。

2019年2月27日青岛金王公布出售杭州悠可,4月29日公告出售完成。

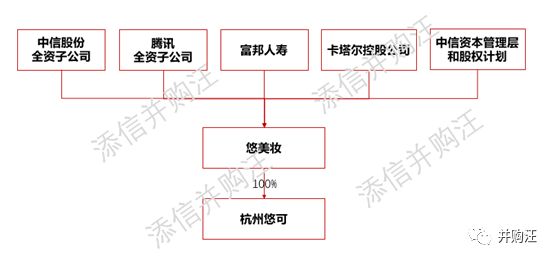

根据公告,其股东为 CITIC Limited (中信股份 HKSE:267)之全资子公司、Tencent Holdings(腾讯控股 HKSE:700)之全资子公司、Fubon Financial Holding Co.,Ltd(富邦人寿TT:2881)、 Qatar Holding LLC(卡塔尔控股公司 Qatar)、 Management(中信资本管理层和股权计划)。

次交易主要出资方为 CITICCapital China Partners IV, L.P.(以下简称“中信资本四期基金” ),中信资本四期基金为中信资本控股有限公司控制的公司作为 GP 管理的基金。此外

,

公告称悠可创始人兼CEO张子恒先生也参与了本次收购。

本次交易将分3个阶段完成,每阶段分别支付2亿、6亿、6亿的结算款,共计14亿元。

另外金王还能从悠可处获得2亿元股利,交割日前,这笔分红款在金王结清与悠可之间的所有借款当日支付 10,000 万元,并于交割日支付剩余 10,000 万元。