经历1月份对“再通胀”的担忧,和2月份全球超调后,目前旧的一致预期崩塌,而新的一致预期尚未形成,能够确认的一点是,

与2017年极致稳定的低波动局面不同,2018年会是内外盘多因素扰动下,市场波动加剧的一年。

➤

外盘不确定性依然不低

2月份A股超调给市场最大的反思在于,A股与全球权益市场的相关性已经明显强化,需要重视海外风险。

我们在《数据观天下系列报告(第17期):全球权益市场潜在共振的逻辑》(2018-2-28)当中,专门梳理了全球权益市场潜在调整的可能性、路径以及逻辑,对中、美权益市场的双向关系进行了分析。我们认为,美联储加息以及美股的高估值本身并非全球调整的源头,中国因素也许才是源头,而美股大幅度的估值调整,又反过来影响全球风险偏好,导致包括A股市场在内的全球权益市场调整(具体逻辑请参考我们的数据观天下报告)。

而目前市场对于外盘的预期依旧是相对紊乱的,VIX恐慌指数(美股)依旧处在22.5(2018/3/1)的高位,在经历了超调之后,美股之前高度一致的预期被打破,尚未建立新预期,短期来看,投资者情绪更容易受到边际信息的扰动。

也就是说,中长期来看,美股具体什么时候会再度出现大幅调整,这个预测是难以精准的,但是短期而言,由于市场对此有忧虑,情绪上的不稳定会造成外盘波动性拉大。

➤

短期国内基本面信号紊乱

我们看好中期中国经济的韧性和弹性,但短期基本面信号和政策预期并不一致。

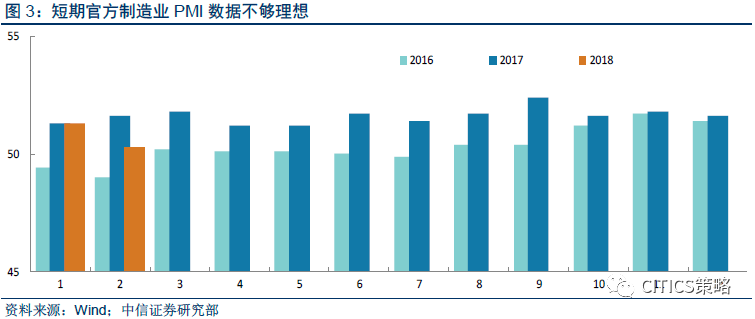

(1)2月制造业PMI数据分歧。

2月官方制造业PMI为50.3,落至荣枯线附近,虽仍处扩张区间,但增速放缓,为2016年7月以来新低,预期51.2,非制造业PMI为54.4,比上月回落0.9个百分点。PMI数据不够理想,受春节因素影响较大,并不足据此以对经济增长趋势有何决定性判断,但边际上会降低市场对于基本面的预期。但是,另一方面,2月份财新制造业PMI却小幅上升至51.6。

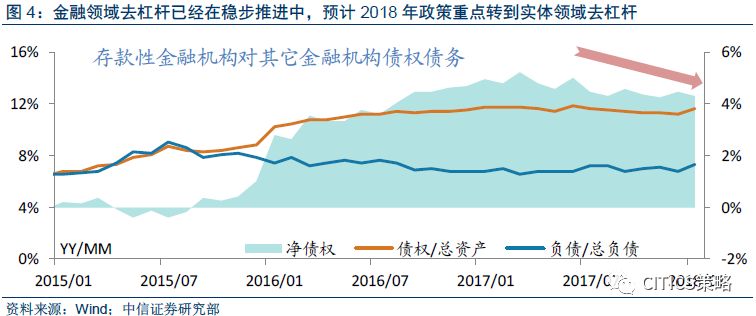

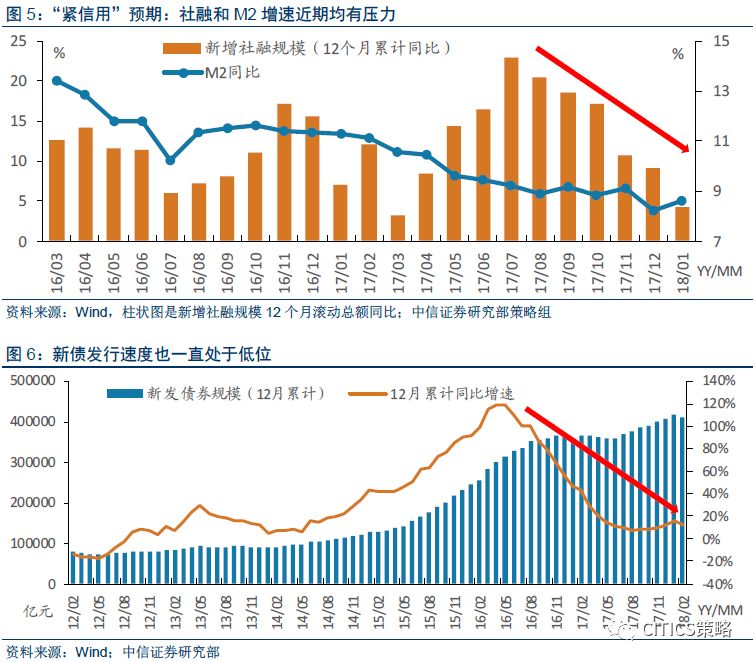

(2)“紧信用”预期上行。

在前期报告中,我们也指出过,预计2018年仍旧是供给侧改革发力的一年,但是“三去”的政策重点会从“去库存、去产能”转向“去杠杆”,而且2017在资管新规等金融监管政策(或政策预期)下,金融领域去杠杆其实已经在稳步推进了,预计2018年的重点会落地到重资产周期行业的去杠杆上面,同时针对房地产产业链的信用紧缩(e.g.多地银行房贷利率上浮)仍然存在,紧信用预期上行。如下面两图所示,无论是社融还是新发债规模,近期均有较大压力。简而言之,

新增社融同比和M2同比下行,叠加近期各地银行控按揭的舆情与市场对居民去杠杆的政策导向有担忧,“紧信用”预期强化。

(3)个别白马股年报业绩低于预期。

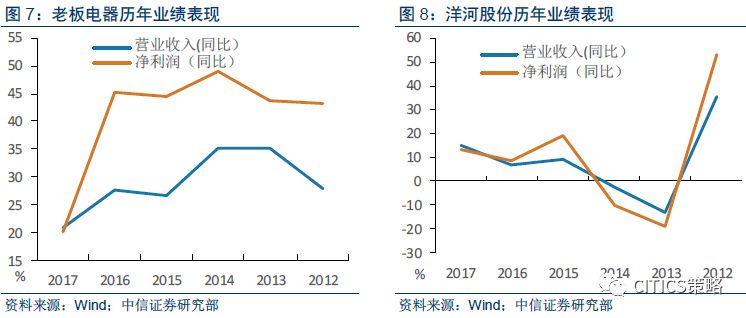

1月底业绩预告阶段“地雷”频现,市场对于A股业绩的担忧其实已经有所反应,但是业绩快报阶段,白马股也出现“地雷”,则打击了市场信心。典型的是老板电器和洋河股份,根据老板电器2017年业绩快报,2017年营收和盈利分别增长20.78%和20.18%,市场一致预期分别为26.6%和33.9%,而2012-2016年,营收和盈利则分别稳定在25%和40%以上,业绩增速“腰斩”,直接迎来两个跌停。洋河股份虽然业绩增长13.2%,但是业绩公快报发布日(2018/2/28),市场一致预期增速为16.9%,业绩快报低于预期3.7pcts。

(4)中小创年报业绩可能低于预期。

我们根据截至3月2日,业绩快报和业绩预告的发布情况,测算了中小板和创业板同时披露了业绩预告和业绩快报的公司当中,业绩快报公布的盈利增速相对业绩预告中枢(即:业绩预告上下限均值)的波动情况,发现中小板和创业板各有58.5%和62.3%的公司,其快报净利润是低于预告中枢的。主板目前因为快报披露的公司不多,尚不能基于此做判断,

而中小创年报业绩整体可能不及预期这一风险仍旧需要关注。

但是,

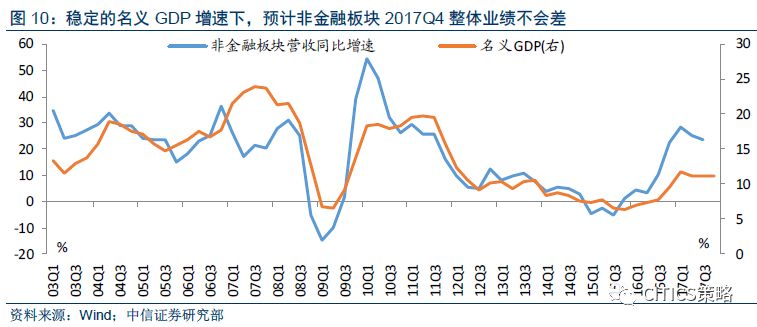

对于全部A股非金融板块的盈利增速,我们还是持乐观态度,

如下图所示,

非金融板块营收增速与名义GDP增速走势是高度一致的,而2017Q4名义GDP增速与Q3基本持平,预计A股非金融板块的整体业绩不会太大。另外,宏观利润数据稳健,2017Q4的工业企业利润和国有企业利润增速依然不错。