正文

现实中,不少并购基金自身并不具备对标的的管理能力。这也是并购基金作业绩承诺的一个“痛点”。

那么,并购基金在交易中,应该如何设计业绩承诺?小汪@并购汪接下来盘点几个并购基金巧设业绩承诺的案例。

商赢环球:与上市公司非关联方,并购基金“业绩豪赌”之下藏何玄机

并购基金上海创开为上市公司完成“过桥交易”,作价12.98亿元先行进行境外收购资产包Kellwood Apparel和Kellwood HK的交易。

在交易正在推进的同时,商赢环球6月6日发布交易预案,拟通过发行股份购买资产的方式,作价16.98亿元购买上海创开100%的股权,从而间接持有Kellwood Apparel 100%的股权及Kellwood HK 100%的股权。

上海创开为本次交易的并购基金。

上市公司商赢环球与控股股东并未出资参股并购基金,海外交易实质上全部由外部融资方出面进行。

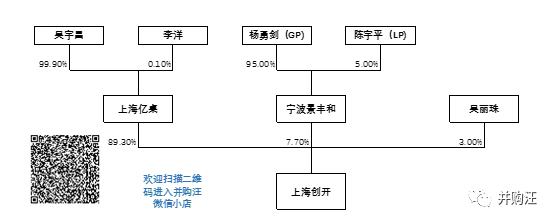

并购基金上海创开股权结构图如下:

本次交易中上海创开持股股东作出如下业绩承诺:标的在2018年、2019年、2010年分别实现扣非后归母净利润

1.70亿元、1.90亿元、2.10亿元

。据公告披露,并购基金应补偿金额以盈利预测应补偿金额与标的资产减值应补偿金额中孰高者为准,

且合计不超过6亿元。

而标的历史业绩,2015年度、2016年度、2017年度1-3月,Kellwood Apparel的销售收入约合人民币分别为26.41亿元、28.25亿元、8.50亿元,销售收入基本呈稳定增长,净利润约合人民币分别为0.44亿元、1.26亿元、0.41亿元,

2015年至2016年间净利润翻了近三倍,2017年一季度净利润几乎与2015年全年净利润持平。

业绩承诺对应的动态PE及年增长率如下:

由于上市公司控股股东或关联方均未参与并购基金,按照现行监管规则,并购基金不需强制作出业绩承诺。但是,作出业绩承诺,可为标的的估值进行“背书”。

前次交易中,标的作价12.98亿元,而本次交易,标的作价16.98亿元。

两次交易差价近4亿元。

本次业绩承诺设计的重点在于

设置了6亿元的补偿上限。

小汪@ 并购汪不妨为大家做一个收益测算,这里按照业绩不达标需要补偿数额上限6亿元进行测算,并购基金的投资收益率测算如下:

本次交易的股份发行价格为27.22元/股,可以看出,即使业绩不达标造成高达6亿的补偿,当上市公司股价达到30.5元/股水平线之上,并购基金股东仍可获利。

高新兴:劣后方代替并购基金作出业绩承诺

(1) 前次交易

2016年11月30日,上市公司高新兴联合并购基金凯腾投资,共同收购了中兴物联85.50%股权,其中上市公司以

9,258.30万元

收购了中兴物联11.43%股权,凯腾投资以

59,996.70万元

价格收购了中兴物联74.07%股权。

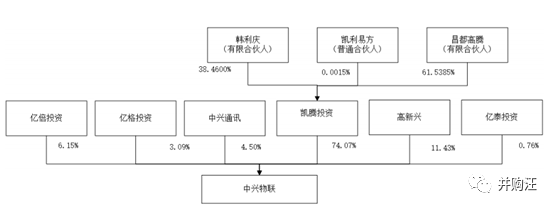

收购完成后,高新兴、凯腾投资、员工持股平台、中兴通讯分别持有中兴物联的11.43%、74.07%、10%、4.50%股份。交易完成后的股权结构图如下:

(2) 本次交易

2016年12月30日,上市公司高新兴公布了重组预案,拟通过发行股份及支付现金相结合的方式,作价6.8亿购买凯腾投资以3个员工持股平台亿倍投资、亿格投资、亿泰投资持有的中兴物联合计84.07%股权。收购完成后,高新兴将持有中兴物联100%股权。

凯腾投资为参与本次交易的并购基金,GP为凯利易方,优先级LP为昌都高腾,劣后级LP为自然人韩利庆。

并购基金实缴金额为6.00亿元,与前次交易中购买中兴物联的投资额相当。其中,融资者的出资比例如下:

(3) 业绩承诺

在本次交易中,员工持股平台亿倍投资、亿格投资、亿泰投资与劣后级自然人LP 韩利庆共同作出了业绩承诺:2017年-2019年中兴物联实际实现的净利润总额不低于21,000.00万元。而标的历史业绩,在2015年、2016年分别实现净利润约3,283.39万元、净利润4,147.43万元。

业绩补偿顺序如下:第一顺位补偿责任由三家员工持股平台承担,以其在交易中取得的

8100万元股份对价作为补偿上限

。超出8100万元的差额部分,则由劣后级LP韩利庆

“兜底”

,以现金方式向上市公司履行差额补偿义务。

而韩利庆的补偿上限为对并购基金的出资额2.00亿元。

今日,高新兴发布了就证监会反馈意见的回复,其中有关业绩承诺部分的问询如下:

这可以看出,监管出于对投资者利益的保护,对于业绩承诺的安排持非常重视的态度。值得注意的是,并购基金凯腾投资,并非上市公司关联方,按监管规则也是不需强制作出业绩承诺的。