正文

总结起来,以互联网信息技术为支撑的金融服务模式,以网络化运营为基础,具备低成本、高效率、低门槛的服务优势,不但客户体验更好,而且营销投入精准。依托银行业长期积累的风控、管理、数据和技术优势,积极适应互联网金融创新发展的趋势,加强跨界合作,促进金融互联网与互联网金融相互融合,互利共赢,是下一时期的发展重点。金融科技大潮既有效挖掘了传统银行业的优势,又给传统银行业带来新的生命力和增长动力。

2)银行的转型尝试:平台与产品

在新兴互联网技术的冲击下,传统金融机构加快转型步伐,从平台、产品、内部管理和经营策略等方面都进行了重要调整,行业已迎来了新一轮的金融科技革命。在过去,传统银行或许还能将互联网作为业务和渠道的补充,填补其服务长尾客户的空白。但今天看来,数字渠道将逐渐成为客户的首选,竞争者将利用互联网不断推进资金端和资产端业务的创新,推动金融交易的全面互联网化。上市银行普遍高度重视互联网金融业务,传统银行正逐步变革其运营模式,实现业务流程线上化,金融服务场景化和运营模式化繁为简。

尽管互联网金融不断冲击传统银行的方方面面,但传统商业银行拥有庞大的用户群体,资金雄厚,业务复制能力强。目前在互联网金融领域的发力各家银行各有特色,如招商银行以网上商城等电商平台为特色的电子银行渠道类产品、平安银行被认为是年轻人的时尚互联网银行的直销银行橙子银行、浦发银行的浦发金融大超市将传统的电商业务与金融产品相结合、兴业银行带有独特功能的手机银行等。

银行在金融科技大趋势下的转型尝试从形式来看,其平台可分为网上银行、手机APP、微信银行等电子渠道,以及电商平台、直销银行等聚焦特色场景、搭建开放式统一的互联网金融综合服务平台。而从转型内容来看,其产品分为支付、借贷、投资理财、账户、结算等服务不同金融需求。与之对应的是同样伴随着金融科技兴起的竞业产品,如第三方支付、P2P、“宝宝类”、网络银行等。

电子渠道

目前商业银行形成的是以网银支付为基础,移动支付为主力,电话支付、自助终端、微信银行等多种电子渠道为辅助的电子银行业务结构。

传统商业银行的本质在于存、贷、汇,银行最初的转型实践是建立各自的网上银行系统,利用官方网站开展业务,使其业务由部分到全部迁移至网络的演变过程。其效用在于利用互联网的技术提高银行的效率,建立多维度的客户关系。与此同时,电话银行、手机银行也应运而生,人们可以更加便捷的享受到银行的服务。

不过,在此过程中,人们的上网习惯也在快速发生变化,由PC端向移动端倾斜。于是,基于用户的需求,银行又纷纷推出自己的手机APP。但是很多消费者同时是多家银行的持卡用户,人们却不希望自己的手机里同时下载多家银行的手机APP。微信集成了多家银行的服务,在客户群中的高频使用适合银行进行推广和获客。自2013年起,招商银行、中国工商银行、中国建设银行等相继推出“微信银行”。

网上银行提供网上形式的传统银行业务,包括银行及相关金融信息的发布、客户的咨询投诉、账户的查询勾兑、申请和挂失以及在线缴费和转账功能。除此之外还包括新的金融创新业务,比如集团客户通过网上银行查询子公司的账户余额和交易信息,再签订多边协议。

个人理财助理是网上银行重点发展的一个服务品种。各大银行将传统银行业务中的理财助理转移到网上进行,通过网络为客户提供理财的各种解决方案,提供咨询建议,或者提供金融服务技术的援助,从而极大地扩大了商业银行的服务范围,并降低了相关的服务成本。

企业银行服务一般提供账户余额查询、交易记录查询、总账户与分账户管理、转账、在线支付各种费用、透支保护、储蓄账户与支票账户资金自动划拨、商业信用卡等服务,甚至包括投资服务等,部分网上银行还为企业提供网上贷款业务。

除了银行服务外,大型商业银行的网上银行均通过自身或与其他金融服务网站联合的方式,为客户提供多种金融服务产品,如保险、抵押和按揭等,以扩大网上银行的服务范围。

手机银行是网上银行的延伸,也是继网上银行、电话银行之后又一种方便银行用户的金融业务服务方式,有贴身“电子钱包”之称。它一方面延长了银行的服务时间,扩大了银行服务范围,另一方面无形地增加了许多银行经营业务网点,真正实现24小时全天候服务,大力拓展了银行的中间业务。

电商平台

电子商务相关业务,既包括商户对客户模式下的购物、订票、证券买卖等零售业务,也包括商户对商户模式下的网上采购等批发业务的网上结算,国有大行更热衷。电商服务平台后续将持续为各类初创和成熟电商提供更优更好的互联网金融服务,最终实现企业、用户、银行的三方共赢。

商业银行的电商平台创新路径主要为以下两大类:

一类是以工行融易购、建行善融商务等大型国有银行为代表的自建交易平台类。该模式通过商业银行自行搭建交易平台,吸引客户上来结算,再配套投融资业务。

另一类是以浦发“款道”、中信电子招投标系统、平安B2B电子商务收付款等商业银行为代表的跨行收单类。该模式主要以反接第三方支付打通跨行结算通道,以交易平台开立真实银行结算或资金监管账户进行交易资金存放,为交易主体在该真实银行账户下开立虚拟子账户,并出具电子交易凭证,从而切入其平台产业链的交易场景。

直销银行

所谓“直销银行”,其实是相对于有多层分支行经营架构的“分销”式传统银行而言的。它虽然大多由传统银行设立,但基本不设物理网点,不发放实体银行卡,主要通过互联网、移动互联网、电话等工具实现后台处理中心与前端客户直接进行业务指令往来。资金来源方面主要是销售标准化的金融产品,可以说是母银行的一个渠道配置,主要任务是通过销售资管产品实现资产出表。资金运用方面是通过和互联网公司合作做小贷,或将转让给母银行,即吸收海量低成本负债。其目的都是通过互联网等手段,打造一个轻资产、海量客户、收益较高的银行模式。通过与互联网的高度结合,通过大数据的应用,可以实现风险覆盖,完成风险定价,这或是未来发展的方向。

直销银行的目标客户特征以及业务模式,决定了其提供的金融产品不可能满足客户的个性化需求,也就是说,其为客户设计的金融产品基本是标准化的,“简单易懂、门槛低、方便快捷”是其产品的主要特点,产品种类较少,且每类产品中,客户可选择的数量也不多。目前,我国的直销银行主要业务以卖金融产品为主,包括存款类、银行理财、货币基金等,此外还有账户管理、转账汇款支付等基础功能。

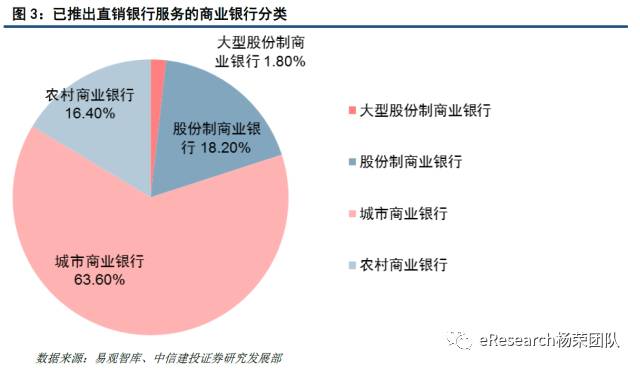

总的来说,直销银行打破了传统银行的时间、地域、网址的限制,向用户收取的服务费更加低廉,用户办理理财业务更加便捷。特别是中小股份制和城商行,传统线下网点的先天不足,更使得直销银行成为必须要抓住的千载难逢的实现弯道超车的好机会。截止2016年3月1日,中国已推出直销银行服务的商业银行数量已达55家,参与主体多为股份制商业银行及城市商业银行(部分行仅有网页及上线信息),占总数的81.8%。

目前,我国由于监管和制度方面的限制,多数均以事业部形式存在。随着监管的逐渐放开,直销银行将更多成为独立法人模式,有体制机制上的优势,在成本核算和产品定价上更加明确。从目前来看,国内直销银行的数量虽有了较大的增长,但与欧美发达国家成熟市场相比,我国直销银行仍处于萌芽状态,无论是业务规模还是用户数量,直销银行都远远落后于手机银行、网上银行。

其他平台

除了直销银行,P2P也成了一些传统金融机构的布局方向。中国式P2P(纯线上的平台除外),基本就是传统小贷业务+线上获取资金的模式。目前,银行系P2P主要有招商银行推出的小企业E家、国家开发银行参与投资设立的开鑫贷和金开贷、民生银行旗下的民生电商推出的民生易贷、包商银行的小马bank、兰州银行e融e贷以及平安集团的陆金所等。不过,目前排名靠前的银行系P2P平台仅有陆金所一家。