正文

组织危机或投资陷阱

投资陷阱或创新危机

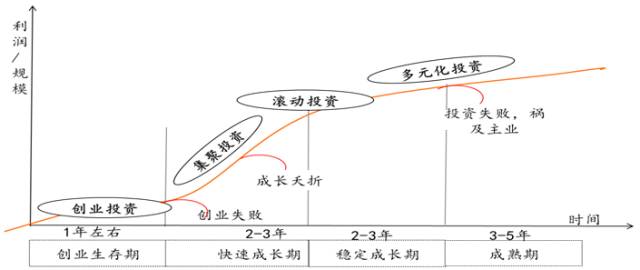

依据小微企业生命周期模型可以大致理解企业成长过程中的内在规律性,那么什么是启动这种规律发生作用的触点呢?回答就是“投资决策”。小微企业的投资行为是贯穿企业成长过程并触发各种矛盾孕育、生产及爆发的主要驱动因素。企业所有的经营活动几乎都是投资决策的后续继起行为,因此投资决策永远是战略层面的重要决策。按照投入资金使用用途可以划分为固定资产投资和流动资产投资;按照投资期限和额度还可以划分为集聚性投资和滚动性投资;按照投资所处的生命周期阶段还可以划分为初创投资、追加投资和转型投资;按照投资的业务领域还可以划分为主业投资和非主业投资(相关多元化投资与非相关多元化投资)。

通常的理解是创业初期企业会有一定量的初始投资,随着企业产品和服务不断的被市场认同,业务规模逐渐加大,这需要企业增加资金投入,这里面既有固定资产投资又有流动资产投资。一般来讲,小微企业的初始投资是集聚性的,后续的追加投资是滚动性的,更多是前期利润滚动投资。如果创业投资没有达到预期效果,企业则可能面临着创业失败的局面。

当企业到业务规模发展的一定阶段,产能达到初创投资的规模上限,这时企业会面临应对快速成长期所需的集聚性投资,可能面临买地、建厂、购置大型生产设备等经营需求,这时的投资往往是短期内大额资金的集聚性投资。集聚性投资通常会利用一定比例的财务杠杆,因此一旦集聚性投资效果不达预期,可能就会导致企业背负过高的财务费用,严重情况甚至会导致成长夭折。

如果企业的集聚性投资达到预期效果,企业的业务规模将快速扩大并稳定在一个相应的业务规模上,短期内企业没有集聚性的投资必要,则可以利用利润累积逐渐化解负债包袱。经过快速成长期的小微企业,更多是面临的滚动投资需求,这时企业增长速率逐渐降低,再一次临近产能边界或者能力边界。这时企业家面临的决策情境是:原有企业逐渐稳定在一定规模,并有稳定的利润基础,组织与团队也相对成熟,原有企业对企业家精力的占用逐渐减少,企业家便处于一种可以进行其他项目投资的可能状态。这种状态很容易诱发企业进行多元化投资,因为原有业务的投资边际收益较低,所以企业家更可能将资源投向预期投资边际收益较高的领域。此时,企业家由于有一定的累积资金和时间精力,所以进行多元化投资的可能性较大,但悲剧的是,实践表明大多数企业家的多元化投资结局并不理想,甚至可能会因为多元化投资失败祸及主业。

图2:小微企业成长过程中的投资模型

表2:小微企业成长过程中投资行为及其潜在危机

|

项目

|

创业生存期

|

快速成长期

|

稳定成长期

|

成熟期

|

|

投资阶段

|

初始投资

|

集聚投资

|

滚动投资

|

升级投资、多元化投资

|

|

表现特征

|

(1)少量的固定资产投资

(2)大量的流动资金投资

|

(1)集聚性大额固定资产投资

(2)大量的流动资产投资

|

(1)补充性固定资产投资

(2)少量的滚动性流动资金投资

|

(1)固定资产升级换代投资

(2)其他业务领域投资

|

|

潜在危机

|

创业失败

|

少年夭折

|

利润损失

|

投资失败、祸及主业

|

如图2所示,如果将上述小微企业成长过程中的投资行为与小微企业生命周期模型相结合,可以大致得出小微企业成长过程中的投资模型。投资是驱动小微企业成长的主要因素,因投资所引致的经营行为及其经营效果决定了企业成长的路径。成功的投资加速或拉升了企业的成长速度,失败的投资降慢了企业成长的步伐,甚至导致企业直接陷入危机状态。对大额信用贷款商业模式而言,小微企业成长过程中投资模型的参考作用主要体现在以下四方面:

第一,理解小微企业成长过程中的投资规律;

第二,明确不同投资行为背后隐藏的信用风险;

第三,理解小微企业投资引致信用风险的演进轨迹;

第四,明确对不同投资行为所需的针对性风控措施。下面的篇幅将逐一加以阐述。