正文

电池的质量比能量和活性材料的摩尔质量成反比,和每单位质量活性物质参与反应的电子数以及电池的电压成正比。目前制约锂离子电池发展的主要因素是正极材料的能量密度,然而大多数正极材料都含有过渡金属元素,使其摩尔质量较大,使其能量密度提高受限。再者,提高电池电压也可提高能量密度,但目前所使用的电解液若在高电压下使用将面临分解。加之,能够满足锂离子电池诸多要求的材料极其有限,若不改变电池体系的情况下,锂离子电池能量密度很难继续提高。

提高锂电能量密度依赖正极材料,锂电制造环节技术优势在消失。

锂离子电池负极以石墨为主,未来的趋势是硅碳材料。负极材料的能量密度远高于正极材料,提高锂电能量密度必须提高正极材料的能量密度。除了正负极的活性物质之外,电解液、隔离膜、粘结剂、导电剂、集流体、壳体材料等,占整个电池重量的比例在40%左右。如果能够减轻这些材料的重量,同时不影响电池的性能,同样也可以提升锂离子电池的能量密度。而上述这些的影响需要依靠上游供应商的技术,对于锂电制造企业并没有太多技术改进的空间,技术优势在逐渐消失。

锂电行业技术发展速度趋缓,为标准化提供沃土。

锂离子电池相关技术难以再有重大突破,行业发展处于稳定期。锂离子电池核心技术专利陆续到期,市场进一步向更多企业开放。2008年中国山寨机流行的时候,手机设计的尺寸五花八门,方形锂电池的尺寸几乎达到数十万种,造成了极大的资源浪费。据高工锂电统计,2016年底,国内消费锂电企业已逾500家,动力锂电企业近150家。目前锂电已基本形成三种阵营:圆柱、方形和软包。阵营内基本同质化,如18650阵营本质上没有明显区别,能量密度区别在于材料体系;各家方形铝壳也都遵循VDA德国汽车工业联合会标准,尺寸完全一致。

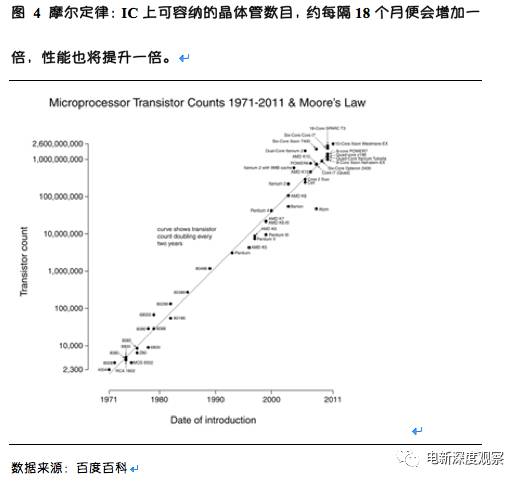

锂电技术与IC产品不同,摩尔定律并不明显。

IC制程技术是以直线的方式向前推展,使得IC产品能持续降低成本,提升性能,增加功能,故而每隔一年半,IC产出量就可增加一倍,即为摩尔定律。究其背后的原因是在于半导体是基于量子力学派生的能带理论,其物理基础更为深刻;而锂电,材料的发展受化学能极限的限制,不能持续为锂电的技术发展提供动力。所以半导体可以产生持续的竞争优势,产生像英特尔、台积电这样的近乎垄断的企业,原因就在于其物理基础更为深刻,摩尔定律的存在能够持续巩固技术壁垒带来的护城河。

锂电与光伏组件发展更为相似。

光伏组件与锂电相似,技术发展受到硅片载流子迁移率的制约,对于目前光伏组件行业,各家产品基本实现同质化,同样的,我们可以认为锂电行业的未来与光伏组件的现状类似,即各家生产近似标准化的产品。

标准化行业中,产品同质化是必然趋势,最终还是要以成本来取胜。企业的体制、规模、技术路线、供应链管理等等都会在一定程度上影响着产品的成本,从而决定着企业的竞争力。

3.1

体制很重要,市场化民企竞争力强

一个高效的体制对于企业的成本控制是至关重要的。

国企的种种弊端导致资源浪费成本高居不下在这里就不再赘述。上市公司则因披露要求较为严格,使公司的效率得以提高,借以改善公司的治理、管理及营运系统,公司运作更加规范。上市公司二级市场的股票价格引导一级市场的资源配置,使资源得以更加高效的利用。

以沃特玛和力神为对比,上市公司在制度上更为有利。

力神目前五家股东中除去两家公司,剩余三家股东均为国有企业,力神成立至今已有20年历史,发展过程中得到政府的大力扶持。力神2016年动力锂电出货量为1.7GWh,进入工信部2017年前六批推荐目录配套车型54款。沃特玛2016年7月在创业板重组上市(坚瑞沃能),2002年以公司制设立企业,在历史沿革中保持了民营企业性质。沃特玛2016年动力电池出货量为2.5GWh,进入工信部2017年前六批推荐目录配套车型117款。

3.2

制造业离不开规模,规模优势带来成本优势

提高规模降低平均固定成本。

固定成本例如厂房的租金、设备的折旧,企业即使不生产也要发生。只有当产能利用率提高时均摊在每Wh上平均固定成本才能降低,从而获得规模经济的成本优势。2016年龙头动力锂电企业产能利用率达80%,而中小电池厂的产能利用率仅为15%。毫无疑问,龙头动力锂电企业的平均成本低于中小电池厂。此外,不具备8GWh产能准入门槛的中小企业所配套的电动汽车无法进入工信部推荐目录从而拿到相应的补贴,进一步提高了自身的成本。