正文

五是产业发展机遇指标逐步上升,产业融合持续深化。产业发展机遇指数得分142,比上年增长15.1分,连续三年平稳增长。智能硬件、应用电子和新型工业化示范基地等二级指标得分均有不同程度提升。新兴产业快速增长,智能硬件产品不断创新,虚拟现实设备、智能家居产品出货量和产值同比快速增长,正在形成新的增长点。同时,电子信息产业加速向其他行业领域渗透融合,汽车电子等应用电子领域快速增长,集成电路、新型显示等行业迎来新的发展机遇。GPU、CPU、FPGA等集成电路企业重点布局车载芯片领域,在汽车产业链中的地位逐步上升。面板厂商得益于车载显示产品的快速发展已经成为整车企业的一级供应商。2017年,电子信息制造业新型工业化示范基地数量从上年的42个增加至48个,推动产业融合的作用进一步增强,有力支撑了两化融合水平快速提升。

二、重点行业发展指数

选取手机和集成电路两个关注度高、对产业影响大的行业编制重点行业发展指数,以规模、竞争力、效益、环境和创新作为一级指标。指标得分计算以2014年为基期,基期分数为100。

(一)手机行业发展指数

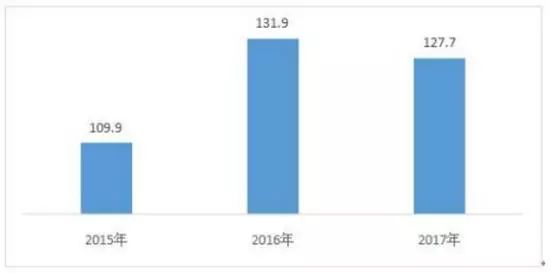

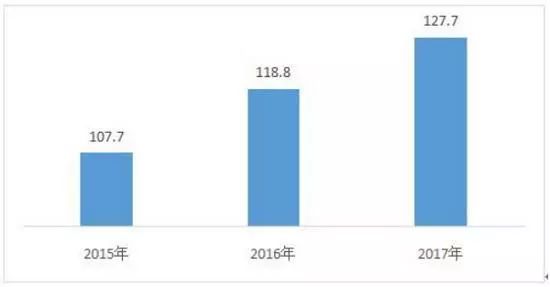

本届手机行业发展指数得分为127.7,比上年略有下降。2017年我国手机产量增速下降明显,产业规模指标得分出现较大幅度回落。由于全球手机普及率处于高位,5G到来前用户换机周期拉长,手机产量增速从2016年的13.6%下降到2017年的2.2%,但是产品竞争力、产业效益和研发创新水平等产业发展质量指标提升明显。

图4手机行业指数得分变化情况

从一级指标看,企业和产品竞争力指标、研发创新指标较上年实现了更快的增长,分别提升41.5分和25.6分;企业主营业务收入利润率提升0.5个百分点,产业效益指标得分由降转升;手机行业固定资产投资占电子信息制造业的比重连续三年提升,产业发展环境指标继续平稳增长。

表1 手机行业发展指数一级指标得分

手机行业发展呈现以下特点:一是产品和企业竞争力提升,企业效益明显改善。国产品牌手机高端机型出货量增长较快,平均价格较上年提升近300元,促进企业效益的提升。手机龙头企业国际竞争力持续提升,出货量居前三位的华为、OPPO和小米全球市场份额占比较上年提升4.4个百分点。二是手机企业创新活跃。根据世界知识产权报告数据,从1990年-2013年,手机行业的专利占所有申请专利数的30-35%。作为全球手机产业主要生产制造基地,我国手机企业创新活跃,研发强度连续三年提升,2017年已超过3.5%。

(二)集成电路行业发展指数

集成电路行业发展指数得分为127.7,比上年增长8.9分。五个一级指标中,企业和产品竞争力指标比上年提高37.5分,对行业指数拉动作用较大;产业发展环境以及研发创新指标比上年分别提高19.2分和 12.4分,也有较大提升。

图5集成电路行业发展指数得分变化情况

集成电路行业发展呈现以下特点:一是终端需求带动集成电路产业销售额快速增长。在智能化浪潮引领下,整机产业对集成电路需求不断加大,2017年我国集成电路销售额同比增长超过20%,保持快速增长势头。二是我国集成电路制造能力快速提升,出口稳步增长。据海关统计,2017年我国出口集成电路2043.5亿块,同比增长13.1%;出口金额668.8亿美元,同比增长9.8%。三是集成电路企业实力逐步增强。2017年我国在沪深港上市的集成电路企业数量同比增加9.9%,市值同比增长24.9%;进入全球前50大集成电路设计企业的数量从2009年的1家增长到2017年的10家;封测龙头企业实力居全球前列。四是集成电路产业投资活跃。集成电路行业投融资与并购活跃,投融资环境明显改善,来自企业和民间的投资增多。2017年我国集成电路制造业固定资产投资总额达1113亿元,同比增长27.2%。五是产业发展质量进一步提升,2017年集成电路制造行业利润总额达359.3亿元,同比增长9.3%。六是我国集成电路产业的整体水平与国际先进水平仍有较大差距。目前,我国集成电路的品种和数量还不能完全满足多样化的市场需求,部分核心器件仍受制于人,行业基础研发投入仍不足,产业链协同较弱,需充分发挥市场规模优势,加大基础创新投入,加强上下游协同创新,进一步促进产业快速发展。

三、分地区电子信息制造业发展指数

分地区电子信息制造业发展指数(简称分地区指数)包括6个一级指标,16个二级指标和25个三级指标,与全国综合发展指数的指标体系保持一致,计算方法有所区别,通过灰色关联评价模型进行计算。各单项指标设定2020年发展指数目标值为100分。近几年各地区的指数得分均在100以内,由此可反映各地区产业当前发展水平与目标之间的差距,并可对各地区综合发展水平进行横向比较。

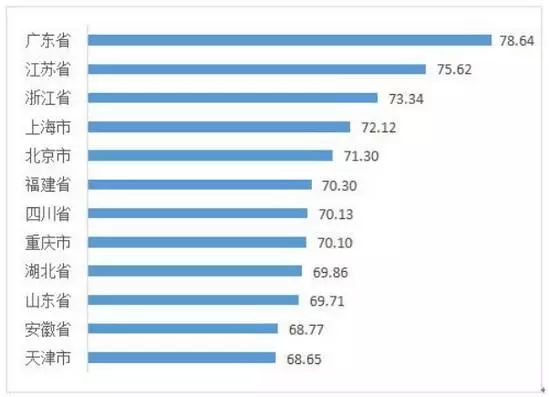

2017年分地区指数最高分78.6,最低分63.8,均分为68.6,比上年提升1.3分,均分以上省市12个(如图7所示)。广东、江苏、浙江、上海、北京连续三年处于前五名之内,其中浙江提升两名至第三位。