正文

看好四大方向:云计算、安防、自主可控/信息安全、资管新规下的金融IT。

1.计算机行业17年营收

增速上升,净利增速下降

我们选取wind申万计算机指数标的为统计样板,并剔除部分异常值,2017年计算机行业整体实现营收3646亿元,同比增长23.2%,实现归母净利405亿元,同比增长19.1%。从增速看,营收增速同比上升3.3个百分点,净利增速同比下降3.35个百分点。一方面,收入的高增长显示行业整体处于较高景气度,另一方面,则是由于2014/2015年的外延结束了对赌期,2017年暴露了较多商誉减值问题,最终导致净利增速下降。

硬件:营收增长加速。

2017年计算机硬件板块保持了良好的增长态势,总营业收入增长31.4%,2016年增速为21.3%,而净利方面,2017年增速为24.6%,2016年增速为22.9%。我们认为国内硬件厂商正逐渐从OEM和纯系统集成转变为拥有部分自主核心技术的厂商,同时新一轮产业技术驱动下,又进入了信息基础设施投入高峰期,如云计算、安防等产业对于硬件的需求,整体板块处于高景气。

软件:营收、净利增速略有下滑。

2017年计算机软件板块营收增速为23.3%,2016年增速为25.9%,尽管增速略有下滑,但近3年整体增速维持较高水平,软件和信息化需求仍然旺盛。2017年软件板块净利增速15.7%,对比2016年的增速18.9%有所下滑。AI等新技术变革下,软件企业多处于转型周期,叠加之前外延并购的商誉减值影响,净利增速低于营收增速。

服务:营收增速平稳,净利增速下滑。

2017年计算机服务板块营收增速为15.9%,相比2016年的增速16.3%变化不大;服务板块2017年净利增速15.3%,相比2016年的增速25.4%明显下滑。服务板块受人力成本上升冲击最大,同时市场集中度提升下,部分细分行业系统集成信息化服务公司为抢占市场,牺牲部分毛利使得净利增速下降。此外,外延并购业绩不及预期带来的商誉减值影响,也使得净利增速下滑。

毛利率、销管费用率保持平稳,净利率略有下滑

毛利率整体呈上升态势,17年保持平稳:

从近5年计算机行业毛利率变化看,整体呈上升趋势,2012年行业整体毛利率32.2%,而2016年行业整体毛利率为34.7%,2017年毛利率为34.6%,与16年基本持平。从前几年行业发展来看,软件板块收入增速相对较快,带动行业整体毛利率提升;而从16年开始,硬件板块收入增速回升,行业进入新一轮技术驱动下的信息基础设施投入期,如云计算基础设施、安防摄像头的增长,故行业整体呈现收入加速增长,但毛利率保持平稳。

销管费用率保持稳定:

2017年行业销售费用率8.2%,与16年的8.3%基本持平;2017年行业管理费用率14.1%,相比16年的14.4%略有下降。

综合来看,计算机行业2017年毛利率和销售费用率保持平稳,管理费用率略有下降,但净利率由2016年的11.5%下降到2017年的11.1%,主要还是由于外延并购17年业绩对赌集中到期下,部分公司出现收购标的业绩不达预期计提商誉减值的情形,影响当期利润。

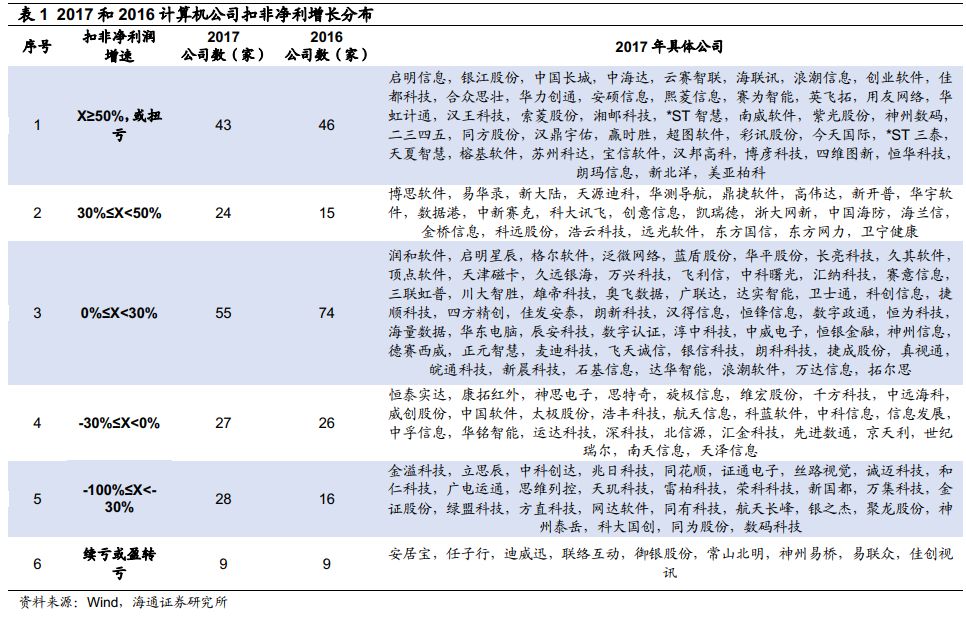

差异化加大,扣非净利增长两头分化明显

差异化加大,扣非净利增长两头分化明显

整体来看,2017年扣非净利增速在30%以上的计算机公司数量,相比2016年有所增加,由2016年的61家增多至2017年的67家;另一方面,2017年扣非净利减少30%以上的计算机公司数量相比2016年也有明显增加,由2016年的16家,增长至2017年的28家。

计算机行业公司呈现两头分化趋势,那些有核心竞争力,所处细分领域高景气的优质标的,内生增长无忧,因而扣非净利增长稳健;而部分公司过于依赖外延并购的激进式发展,而又没能很好的整合协同,出现业绩不达预期计提商誉减值损失的情形,从而大大拖累净利增长。

2.云计算

、企业级软件、医疗信息化、智能安防增速较快