正文

2.2 国内处于导入期,未来三年复合增速有望达到33%

2.2.1

2016年市场需求只有15亿,市场处于导入期,高速增长

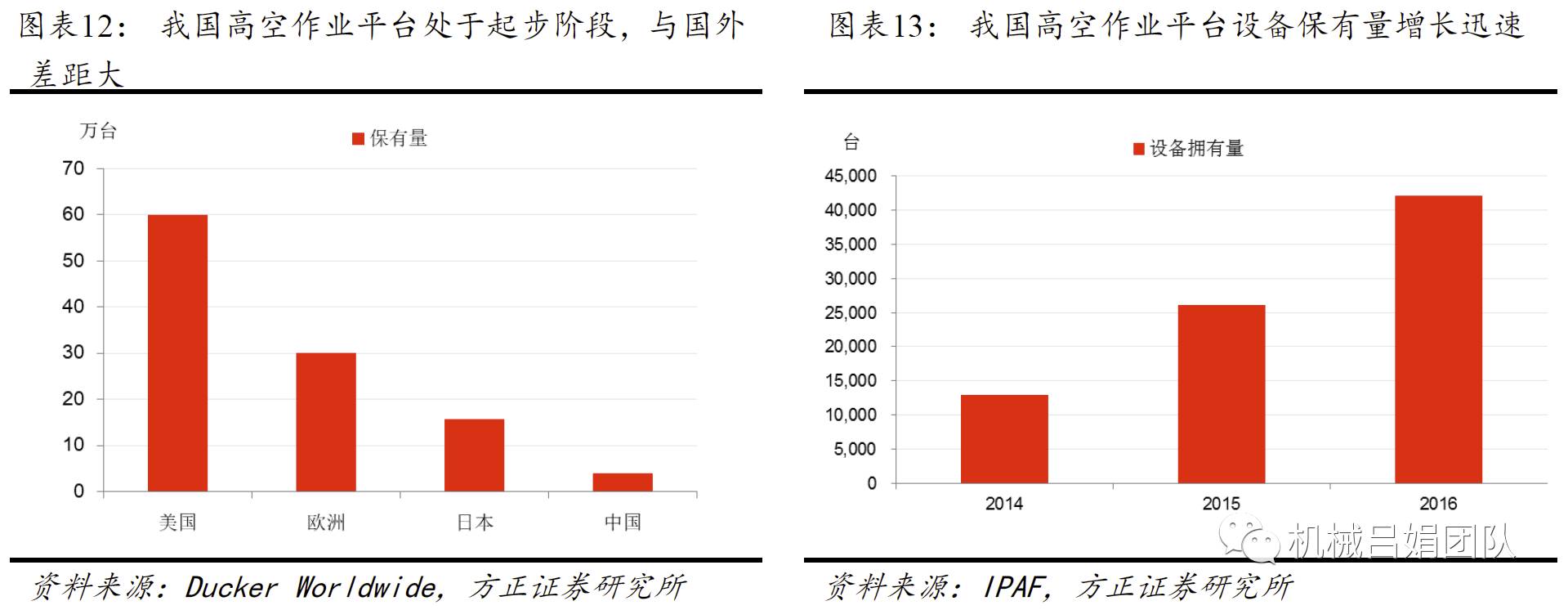

2014年我国高空作业平台租赁市场存量不足1.3万台,到2016年增长到4万台以上,年均复合增速超过80%。但跟国外相比,2016年美国高空作业平台保有量超过60万台,欧洲保有量超过28万台,我国高空作业平台仍处于发展初期。

2.2.2

预计未来三年行业平均复合增速预计在33%以上

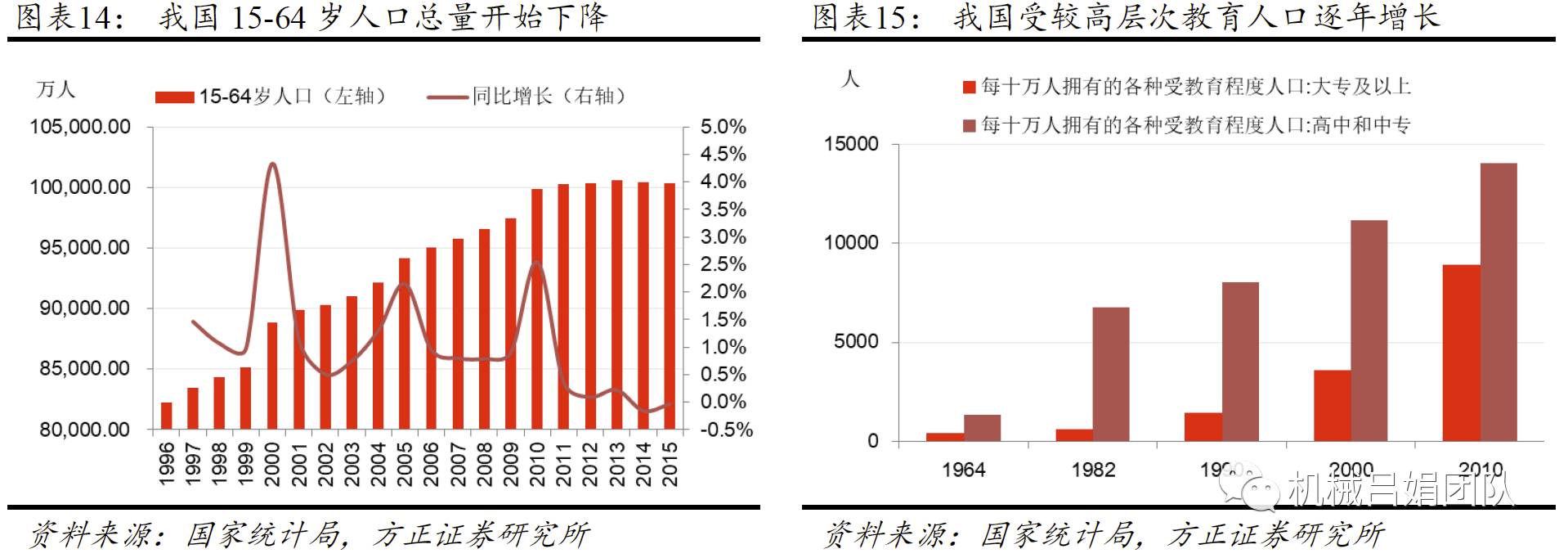

我国高空作业领域有效劳动人口开始减少

。一方面,劳动人口绝对数量在下降。据统计,我国15-64岁人口绝对总量自2014年起开始负增长,2015年为10亿人,相比2013年减少196万人。另一方面,随着经济水平的发展,国民受教育程度提高,从事低技能等级劳动的有效劳动力减少。2010年,我国每十万人拥有的高中和中专受教育程度人口为14032人,相比2000年增长25.89%;我国每十万人拥有的大专及以上受教育程度人口为8930人,相比2000年增长147.30%。受高层次教育人口增长,建筑工等技能等级较低工种的有效劳动力逐渐减少,出现供不应求的状况。

人工成本大幅上升,我国一线城市使用高空作业平台已经显现出经济性

。随着我国有效劳动力,尤其是低技能等级劳动力由过剩转向短缺,人口红利持续消减,企业用工成本大幅增长。以建筑行业为例,我国建筑业就业人员工资近年来保持增长态势,2015年人均年收入达48886元,同比增长6.73%。按不同经济发展水平看,我国不同省市呈现着“东部工资水平高过中、西部,西部水平略有抬头”的格局,北京、上海2015年建筑工人人均年收入均超过80000元。在我国一线城市,高空作业平台已经体现明显的经济性;随着人员工资上升及有效劳动力的减少,预计未来五年内欠发达地区高空作业平台也有望取得大规模推广。

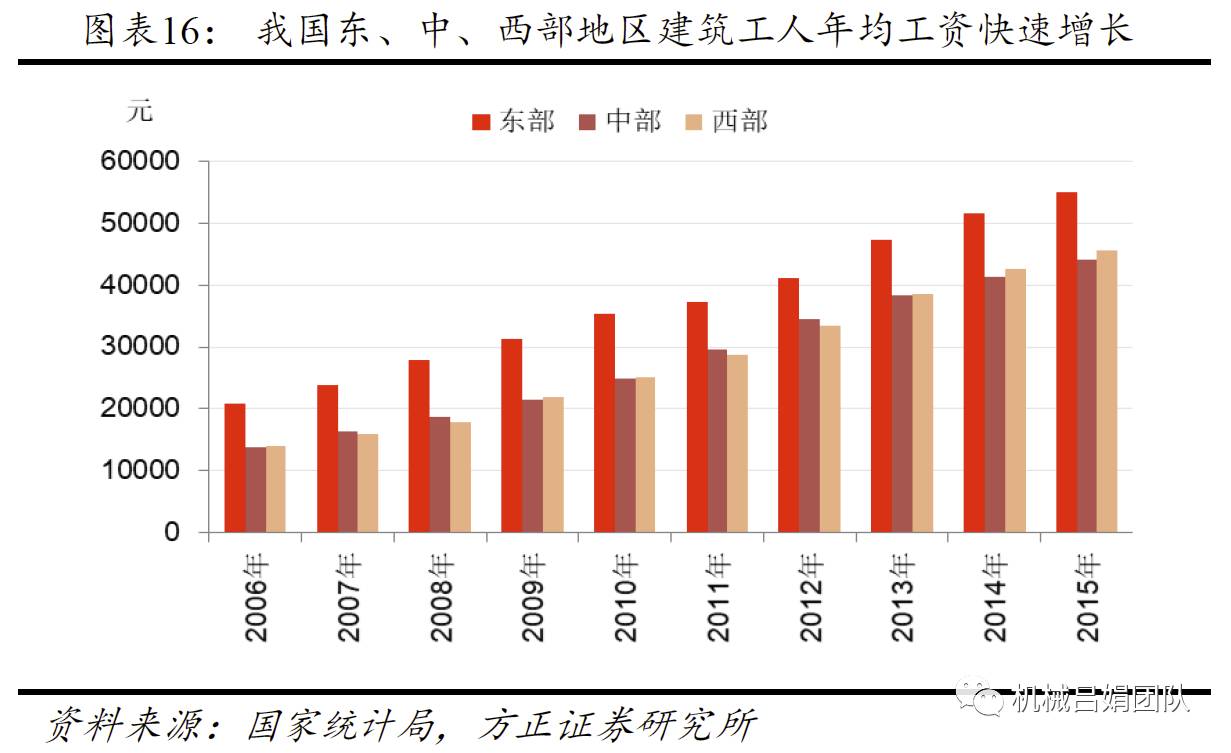

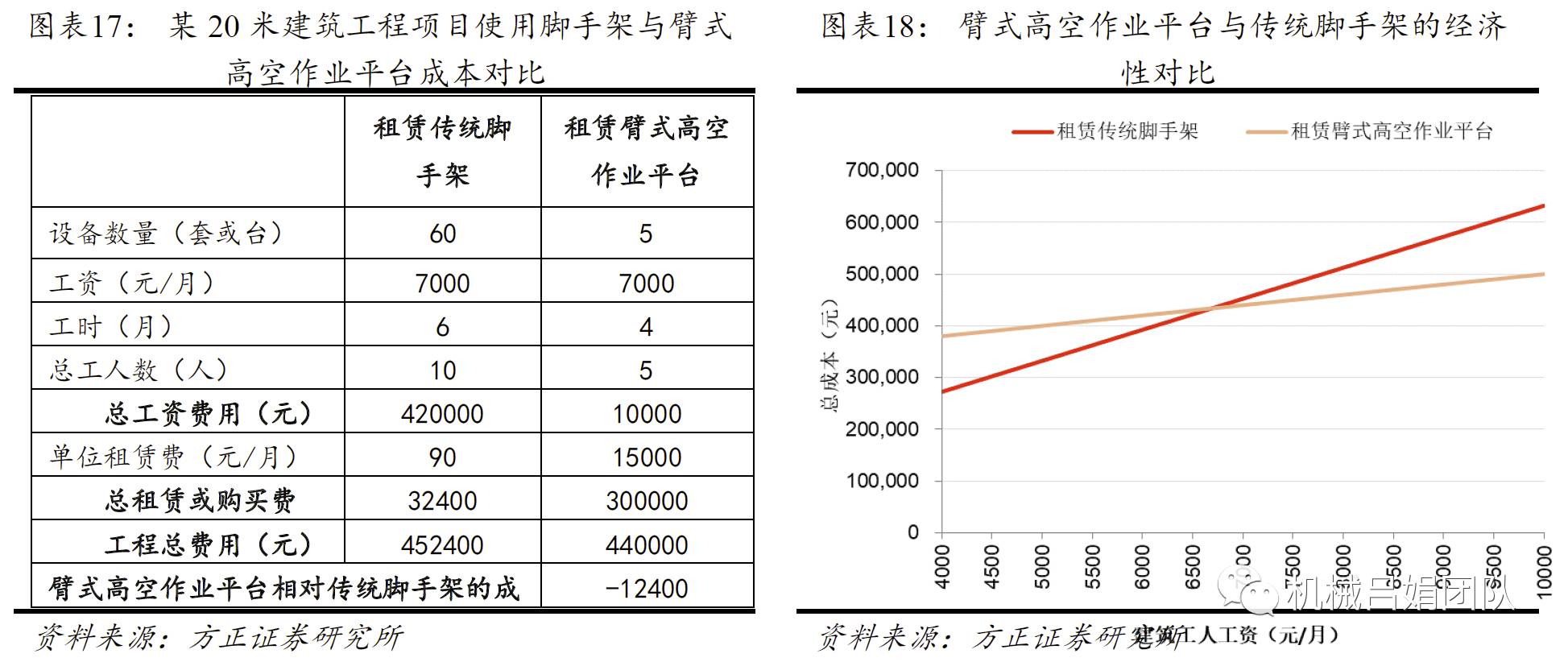

根据草根调研,某20米高建筑工程项目需要5台臂式高空作业平台或60套传统拆装式脚手架。脚手架因需要反复拆装,需要共10人工作6个月,而5台高空作业平台总共需要5人,仅需工作4个月。将人员费用、工时考虑在内,

在工人工资达到6000-7000元/月左右时,使用臂式高空作业平台的作业成本明显低于租赁传统拆装式脚手架

,且项目规模越大,经济性越高。

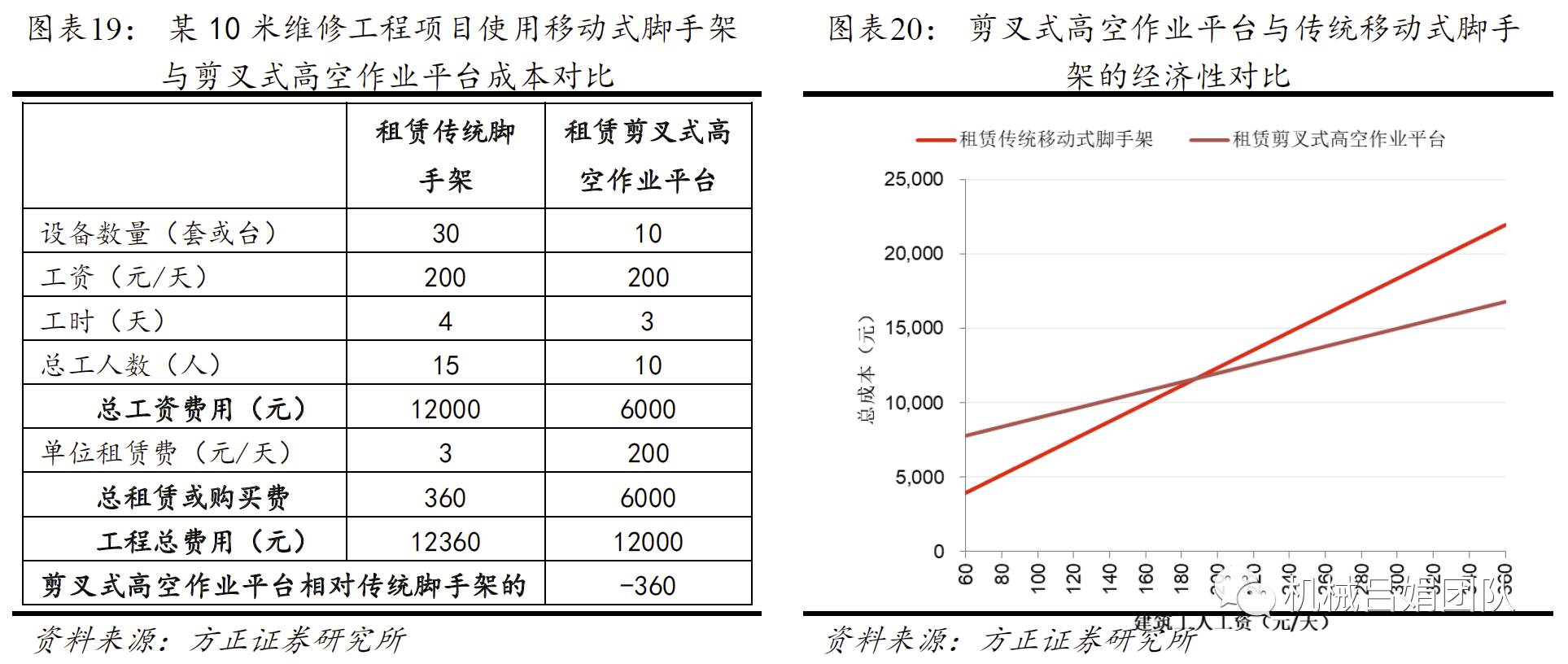

根据草根调研数据,某10米高维修工程项目需要10台剪叉式高空作业平台或30套传统移动式脚手架。脚手架需要共15人工作4天,而高空作业平台总共需要10人工作3天。

在工人工资达到180-200元/天(约4500元/月)以上时,使用剪叉式高空作业平台的作业成本就会体现出明显的经济性

。

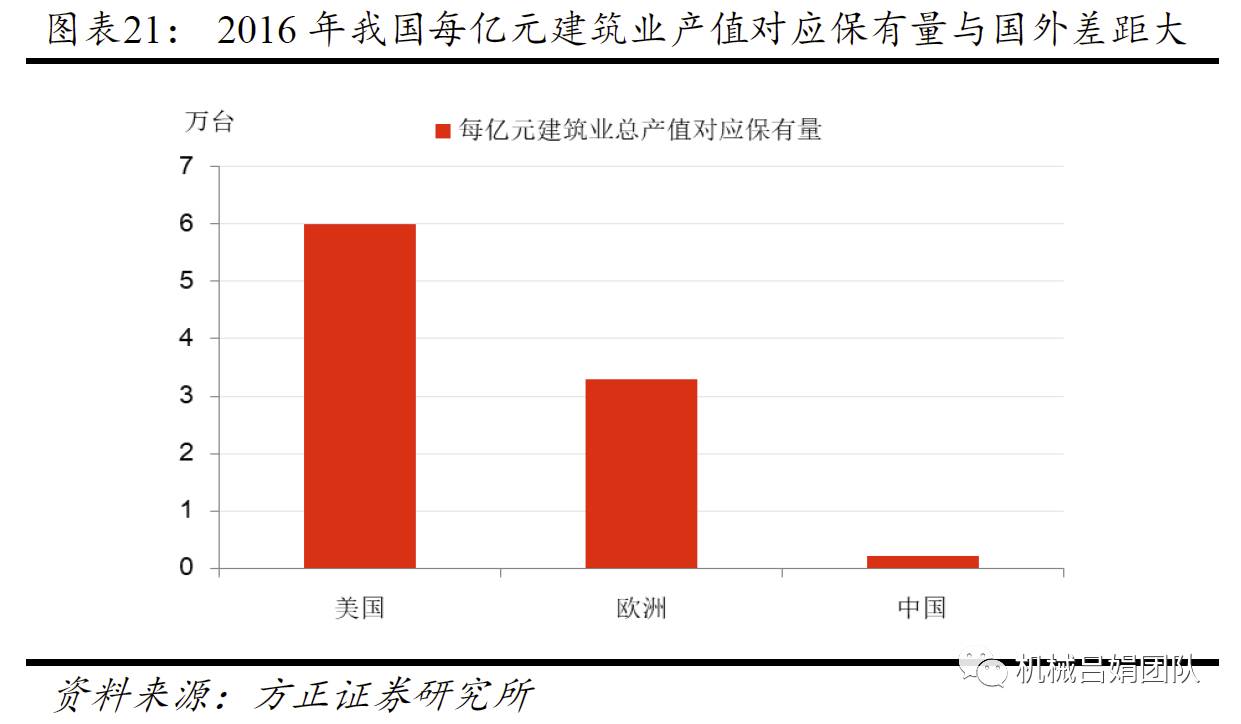

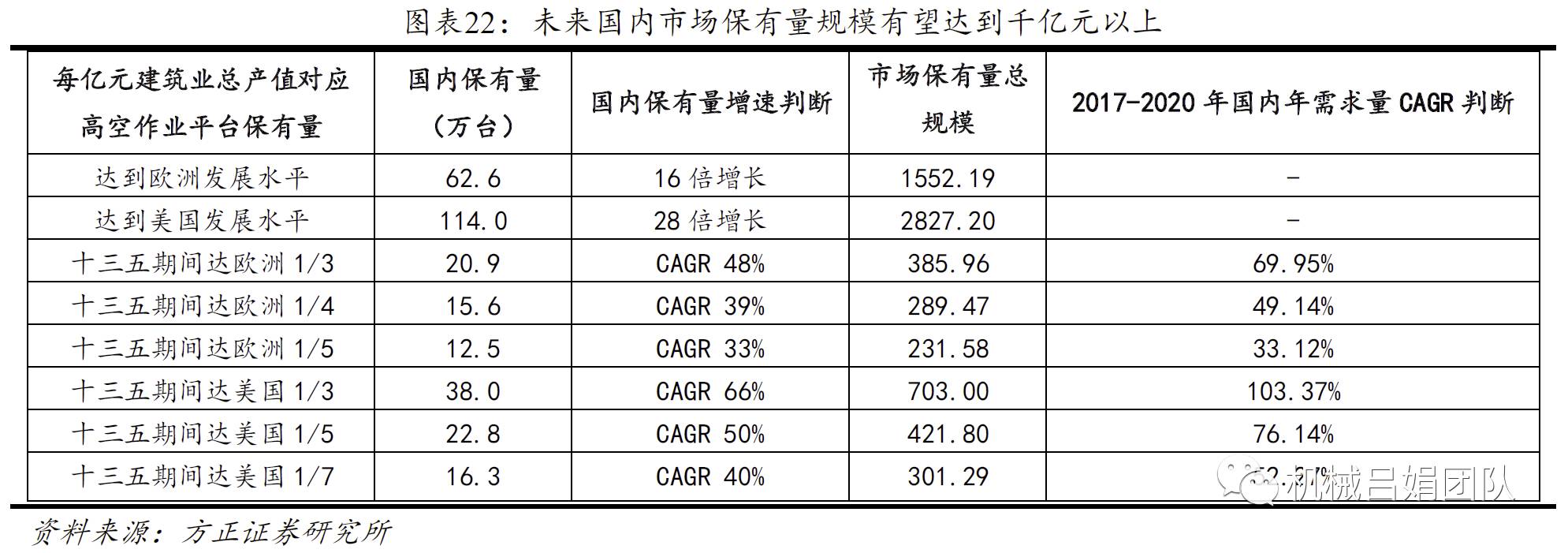

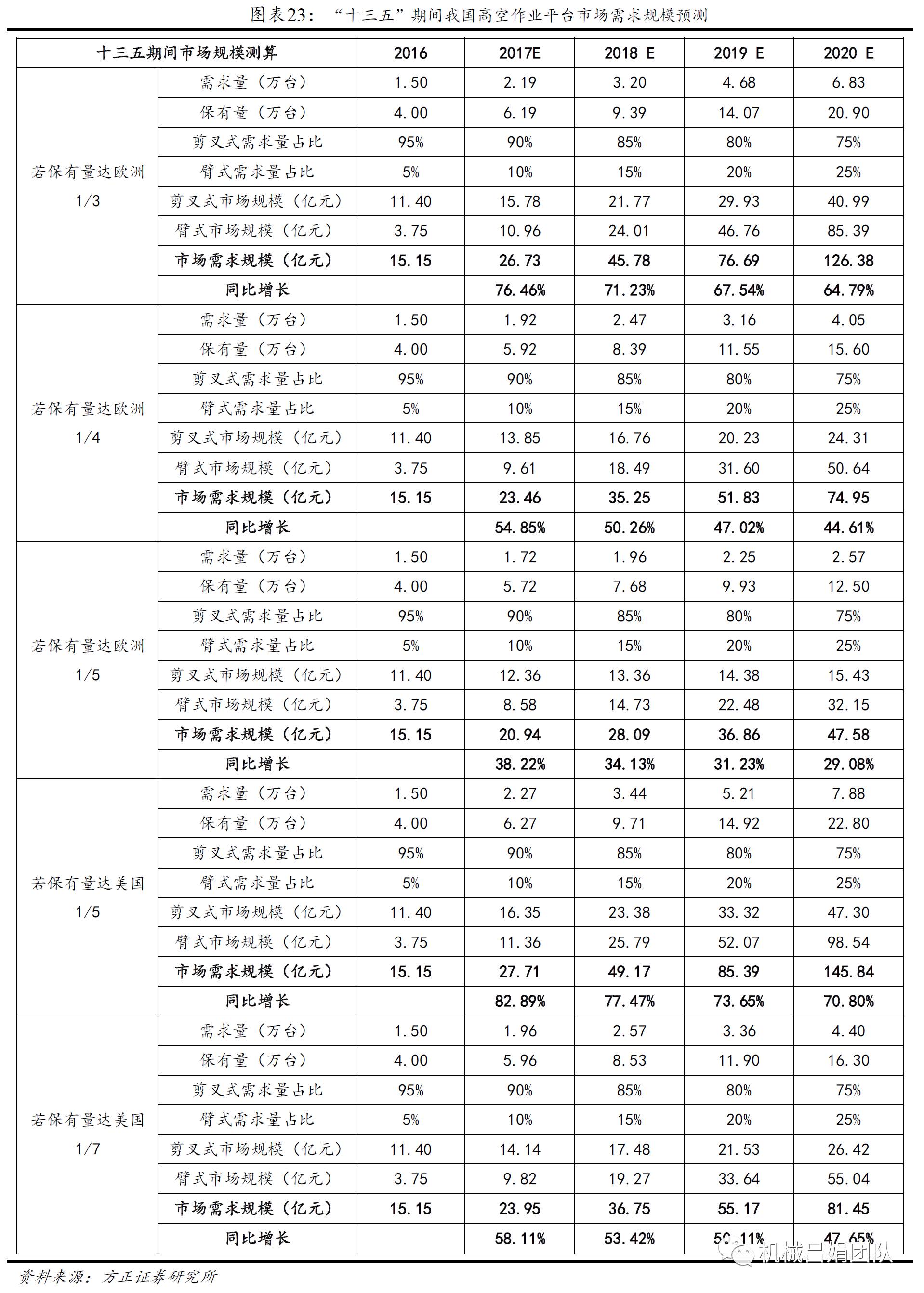

我国高空作业平台使用密度与国外差距大,未来三年年均复合增速有望在33%以上

。我国建筑业总产值处于较高水平,但对应每亿元建筑业产值的高空作业平台保有量仅为0.21万台。对比国外,美国每亿元建筑业产值的高空作业平台保有量为6万台左右,欧洲为3.29万台左右。以目前我国建筑业19万亿元的总产值为基数,高空作业平台使用密度若要达到欧洲水平,则市场保有量对应的总规模将达到1552亿元;若要达到美国水平,则市场保有量对应的总规模将达到2827亿元,需求空间大。我们对我国高空作业平台未来发展进行敏感性测算,若“十三五”期间我国高空作业平台市场保有量达到欧洲1/4的水平,到2020年市场需求规模将达74.95亿元,而2016年我国高空作业平台市场需求规模为15亿元,年均复合增长49%;若达到欧洲使用密度1/5的水平,到2020年市场需求规模将达47.58亿元,年均复合增长33%;我们认为随着低端劳动力人数的减少、人工工资的上升及安全性重视程度的提高,十三五期间我国高空作业平台渗透率有望加速向上,行业增速有望超预期。

2.3 从国外发展经验看,国内臂式占比将提升

2.3.1

国外经历先剪叉后臂式,目前臂式是价值量占比最高的品种

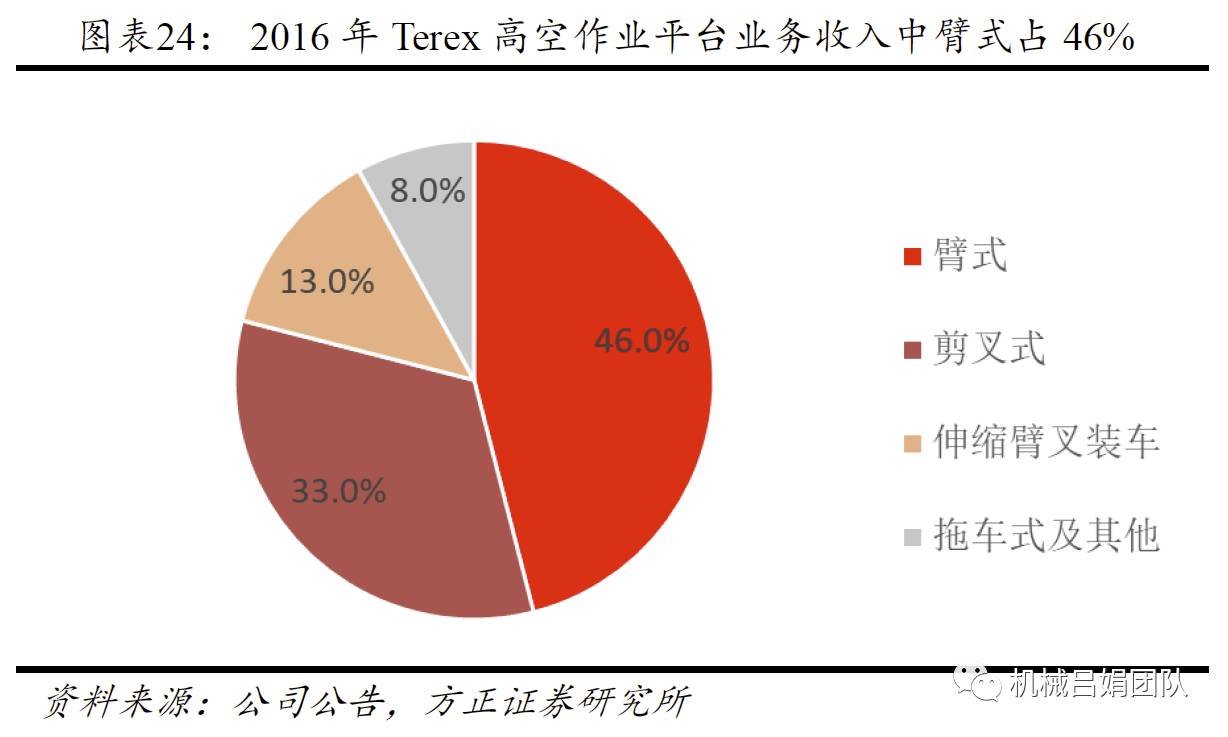

高空作业平台的工业化生产与应用可以追溯至20世纪70年代,JLG、Genie纷纷推出不同种类的高空作业平台产品,经历了由剪叉式到臂式的发展过程,目前臂式价值量占比更胜一筹。以Terex为例,2016年Terex高空作业平台业务收入中,臂式占到了46%,剪叉式占33%。

2.3.2

国内剪叉式目前占比最高,臂式占比将提升

目前国内高空作业平台应用市场主要以剪叉式产品为主

。目前我国高空作业平台保有量4万台,其中剪叉式为3.3万台左右。国内租赁市场上,高空作业平台租赁商的存量配比为臂式与剪叉式1:9,而国外大型租赁商臂式与剪叉式的存量配比为3:7。参照高空作业平台成熟市场“先剪叉式、后臂式”的发展路径,预期国内市场臂式产品占比将逐步提升。

3.1 海内外直接客户均以租赁商为主

3.1.1

海外高空作业平台租赁渗透率接近90%

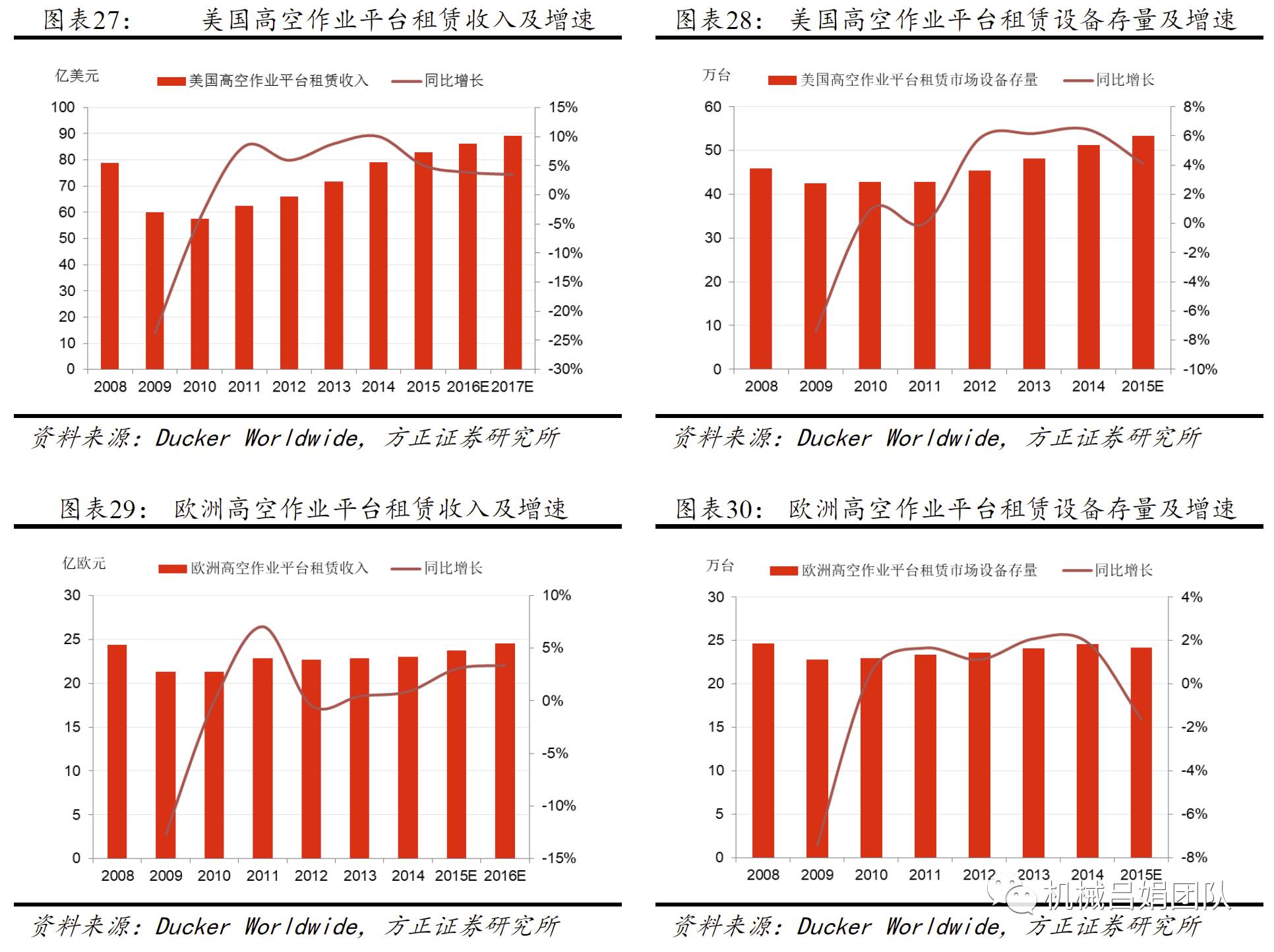

在租赁业发展成熟的国家,高空作业平台生产企业产出中有较大比例销售给了租赁公司,再由租赁公司转租给下游用户。以美国和欧洲为例,2015年美国高空作业平台租赁收入达到83亿美元,租赁市场高空作业平台保有量53.4万台,占美国高空作业平台整体保有量的89%;2015年欧洲高空作业平台租赁收入达到23.7亿欧元,租赁市场高空作业平台保有量24.14万台,占欧洲高空作业平台整体保有量的86.21%。

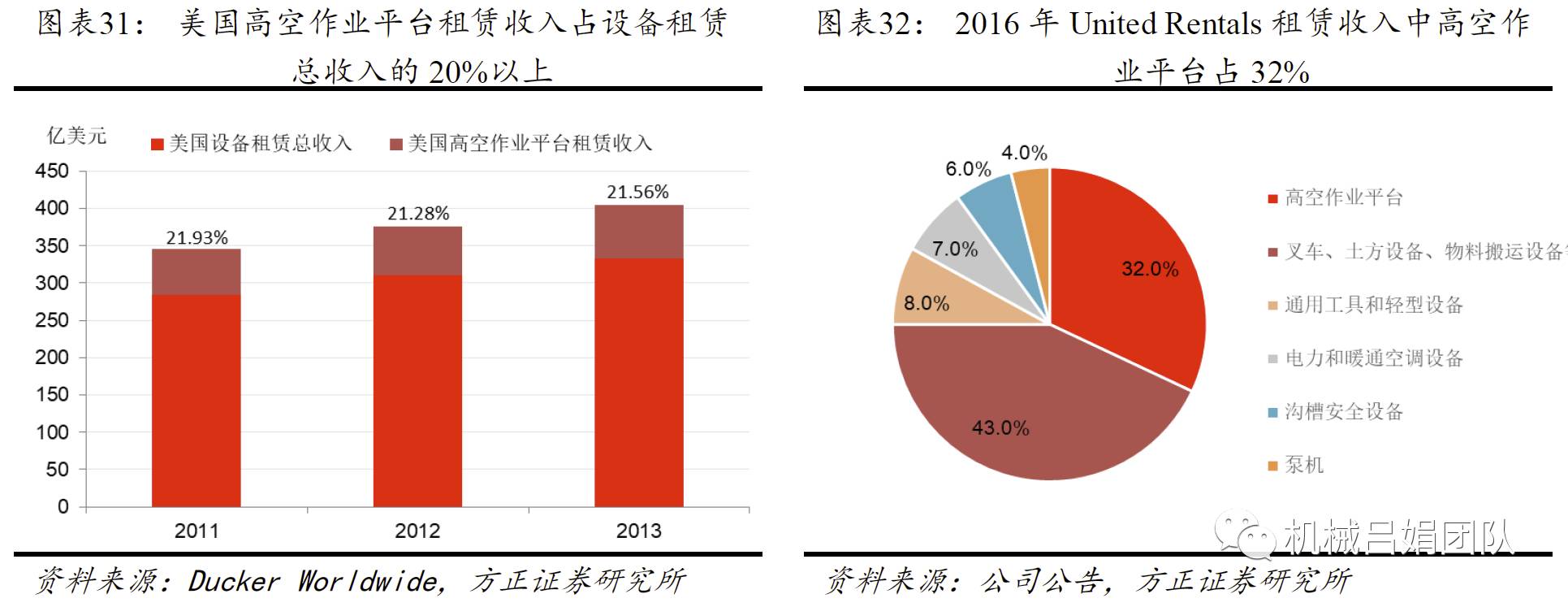

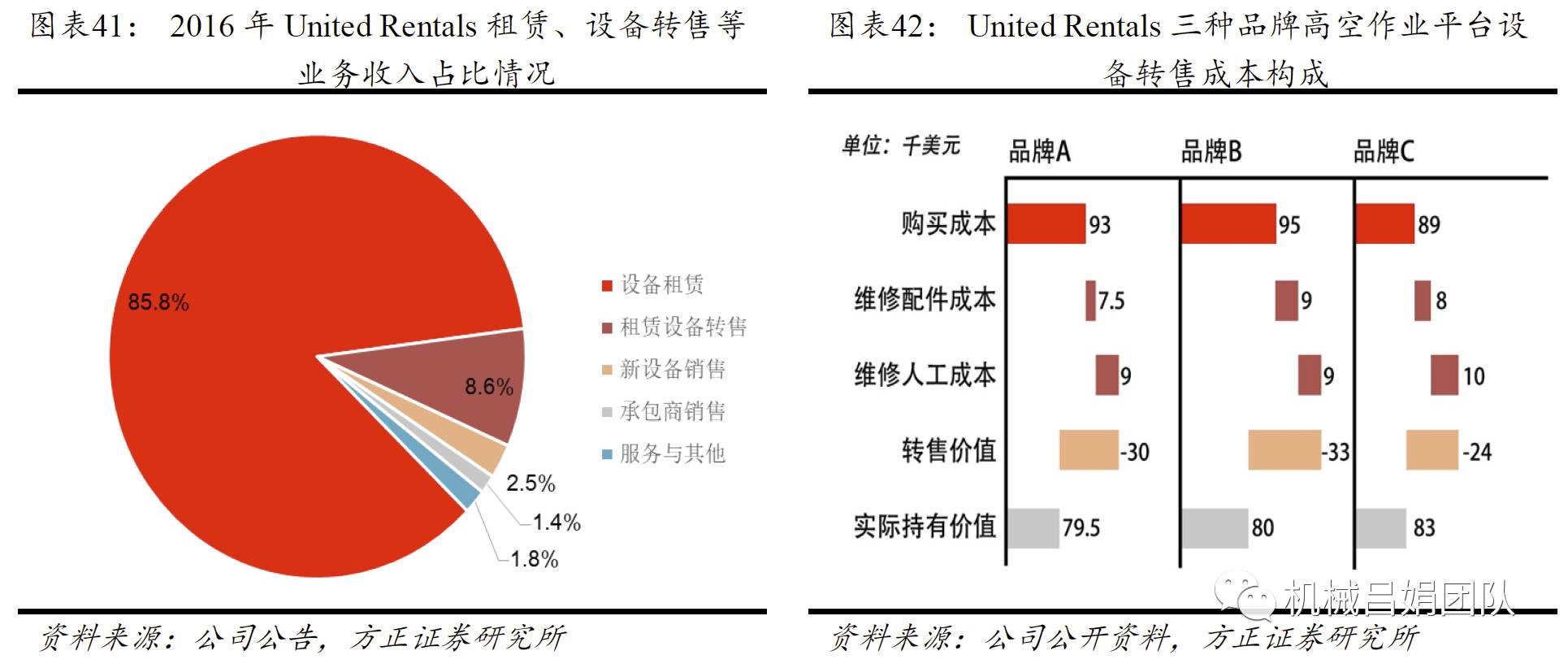

国际租赁巨头收入中有相当一部分来自于高空作业平台。以美国United Rentals为例,2016年美国United Rentals的高空作业平台业务营收约16亿美元,占全部租赁业务的32%,单个产品门类中占比最高。

3.1.2

国内租赁渗透率已达到80%,并且呈现三大特点

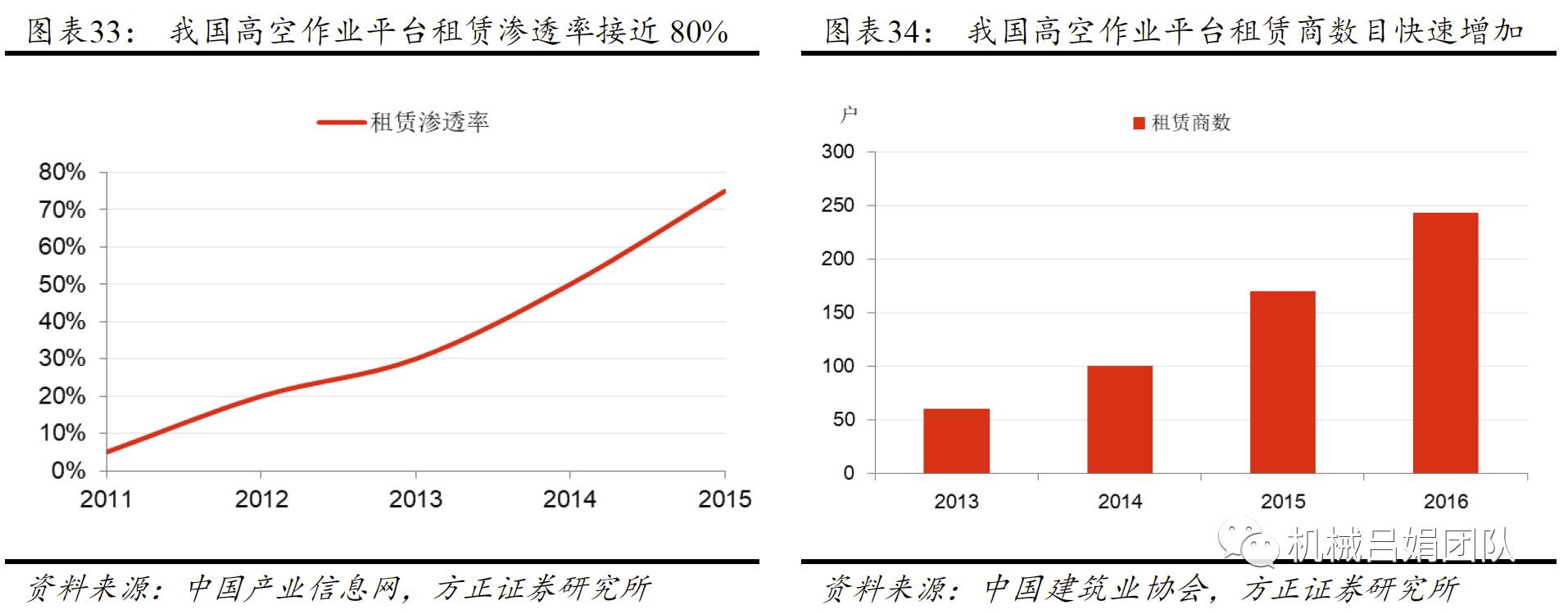

高空作业平台下游包括租赁商和终端客户,目前租赁是主要渠道,越来越多的投资者看好高空作业平台行业,高空作业平台租赁市场快速发展。2013年我国租赁商不足100家,到2016年已经超过200家,年均复合增速59%。我国高空作业平台租赁渗透率增长迅速,目前租赁渗透率接近80%。

1)我国高空作业平台租赁商大多分布在东部地区

:东部发达地区省份租赁商分布较多,其中上海是我国高空作业平台租赁商的发源地,2016年租赁商户103家,数量远远超过全国其他地区,占前十大地区的31.5%,宏信设备等大型设备租赁商就位于上海。

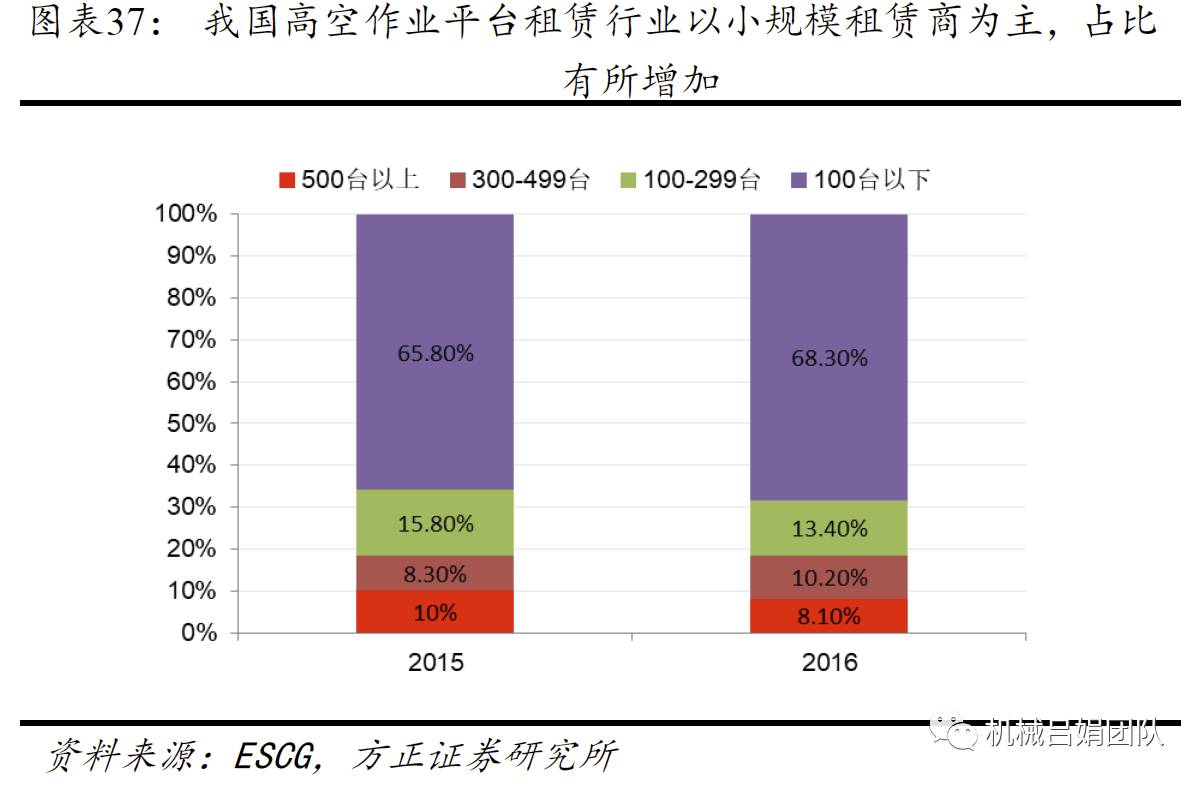

2)我国高空作业平台行业内租赁商规模整体较小

:2016年,设备保有量在100台以下的小型租赁商占比在2015年的基础上继续增长,达68.3%。其中保有量20至99台的租赁商数量占比最多,为43.5%,其次是20台以下,为24.7%。大规模租赁商数量较少,500台以上企业占总体数量的8.1%,1000台以上租赁商占比仅为3.8%。

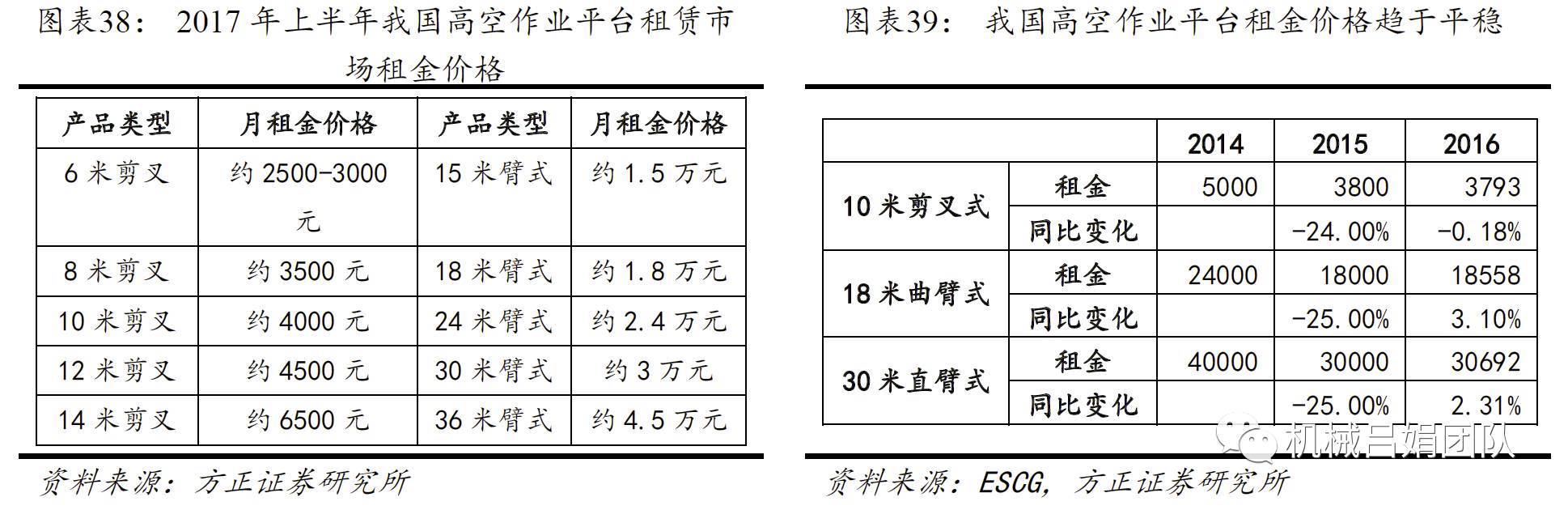

3)2016年高空作业平台租赁行业的租金价格趋于平稳

:2016年,剪叉式产品租金价格小幅下降,在2500-7000元/月左右;臂式产品租金在1.5万-4.5万元/月左右,略有上升。由于大量租赁商涌入高空作业平台领域,市场竞争加剧,2015年租金价格较2014年大幅下降,而2016年高空作业平台租金与2015年相比变化不大,已趋于平稳。

3.2 商业模式与作业特点决定产品质量尤为关键

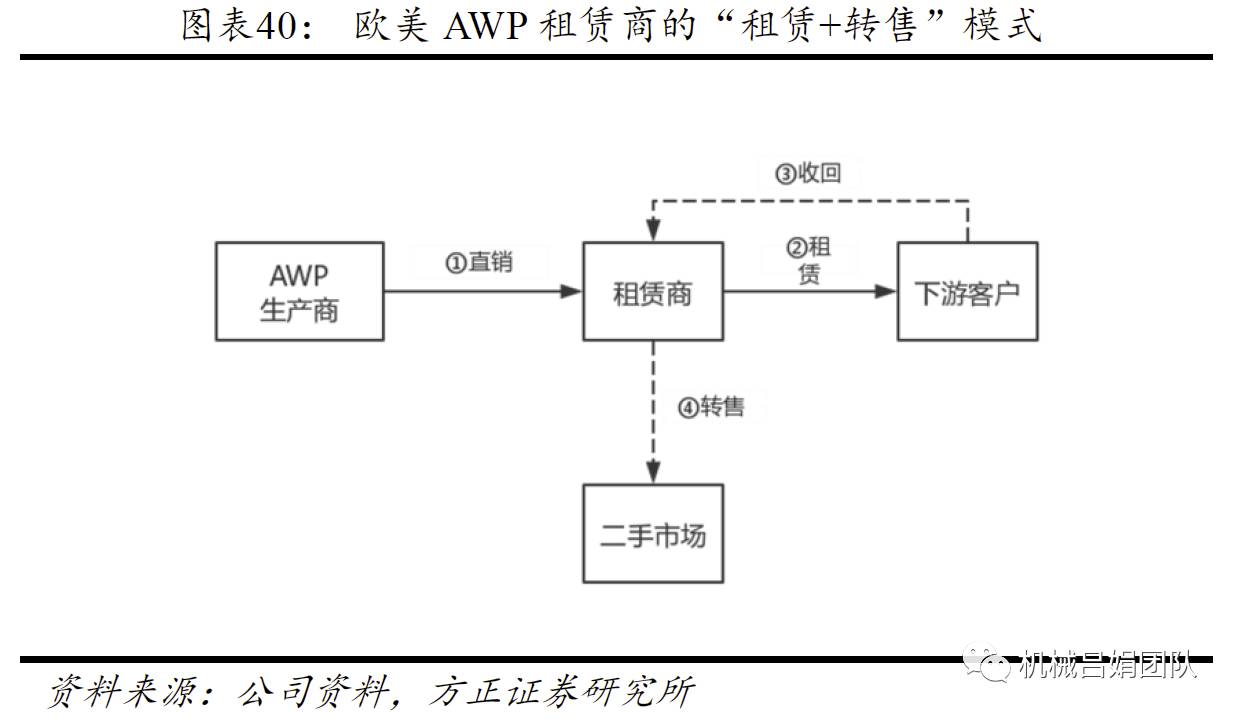

直接客户以租赁商为主,“租赁+转售”是租赁商主要收入模式,决定了产品质量尤为关键

。租赁商对高空作业平台的销售决策主要基于产品的使用寿命分析,通过收入趋势、维修数据、闲置率、故障停机率、转售价值来确定最优使用年限,产品质量直接决定了产品最佳租赁年限、租赁期的成本及转售的价值。

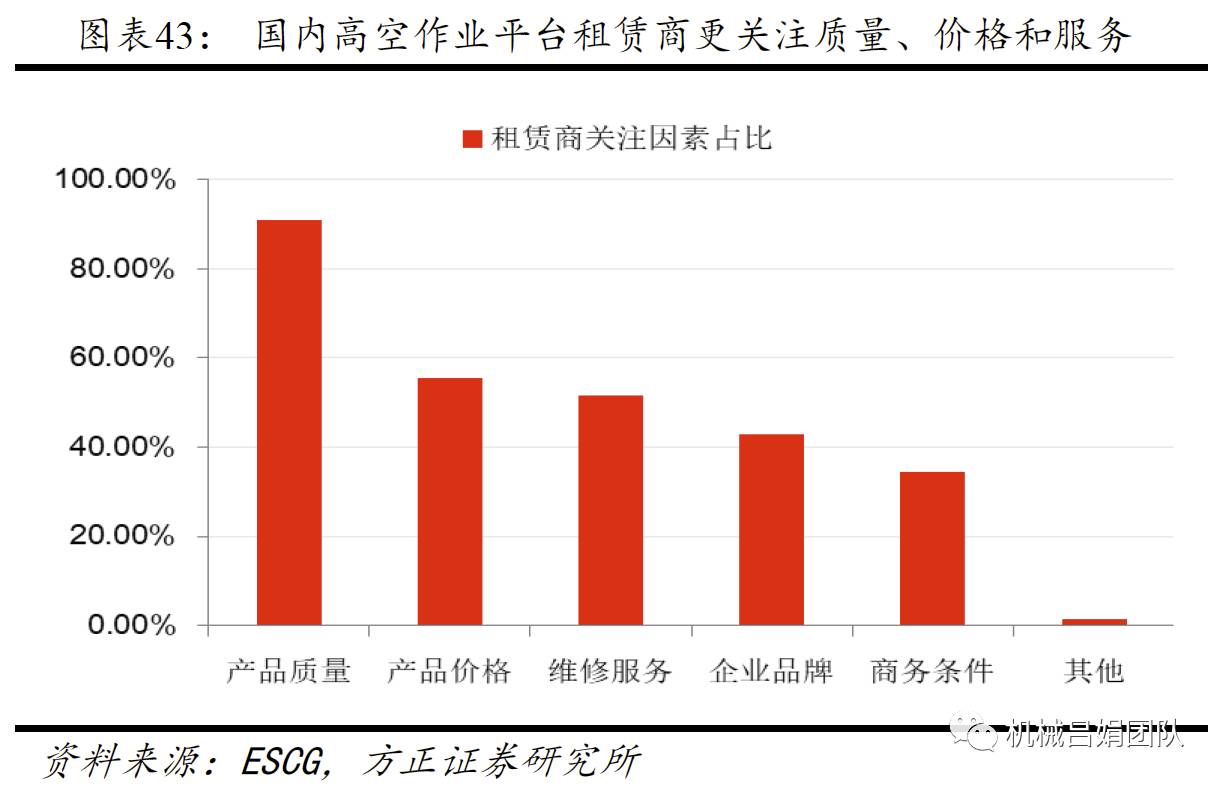

同时高空作业平台通过高空载人进行作业,这个作业属性也决定了下游客户更看重产品质量

。据ESCG的调查数据,90.9%的的租赁商在选择产品时最关注产品质量,高空作业平台的质量问题将直接导致施工人员伤亡及客户经济损失,产品质量已经是租赁商考虑的第一因素;产品价格和维修服务是租赁商考虑的第二、三位,分别有55.4%和51.6%的租赁商关注此因素。因此对于那些产品经过多年市场验证,具有高性价比,并能够提供全方位服务的设备制造商竞争优势最为明显。

国内格局稳定,传统工程机械巨头直接进入难以造成冲击

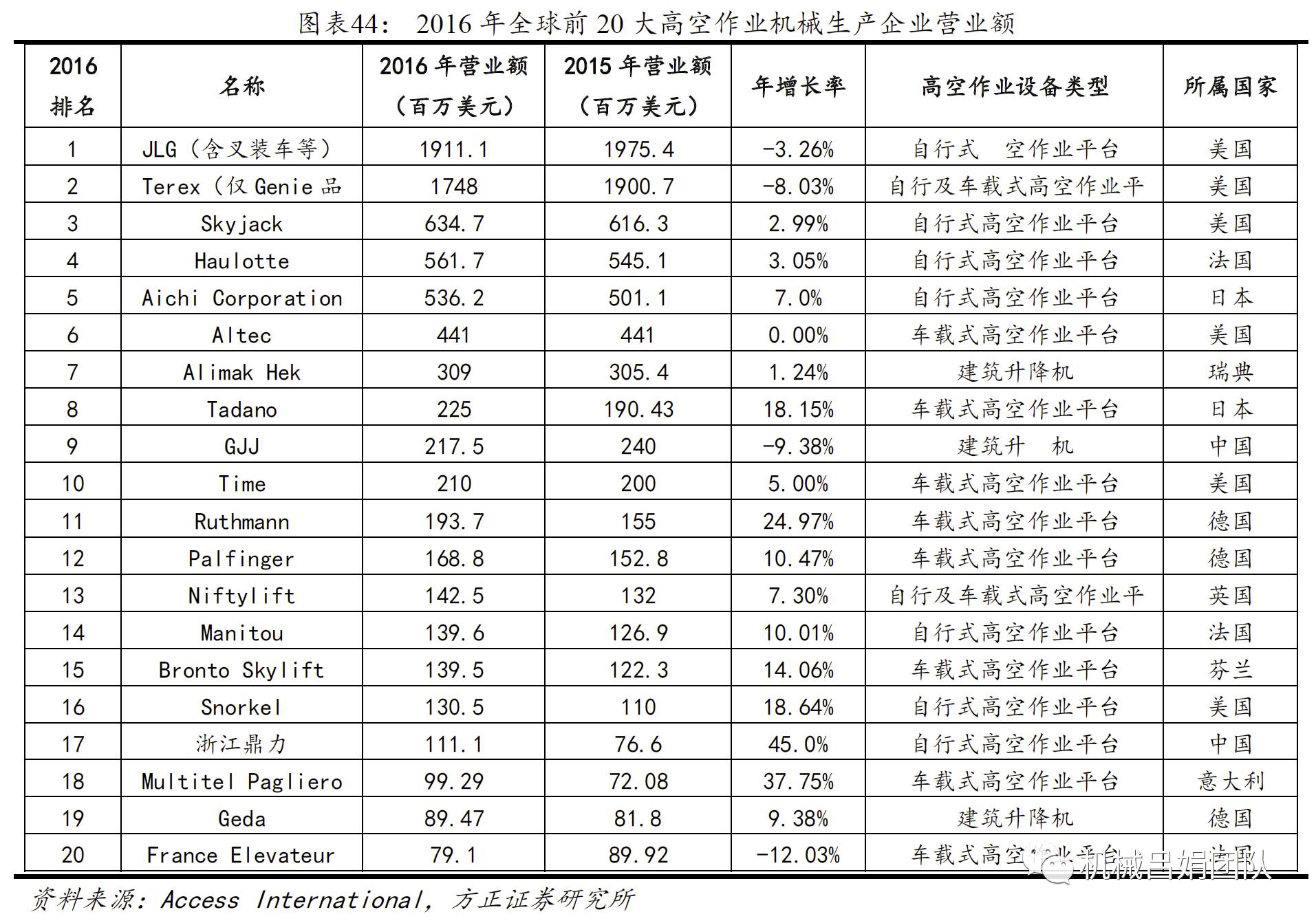

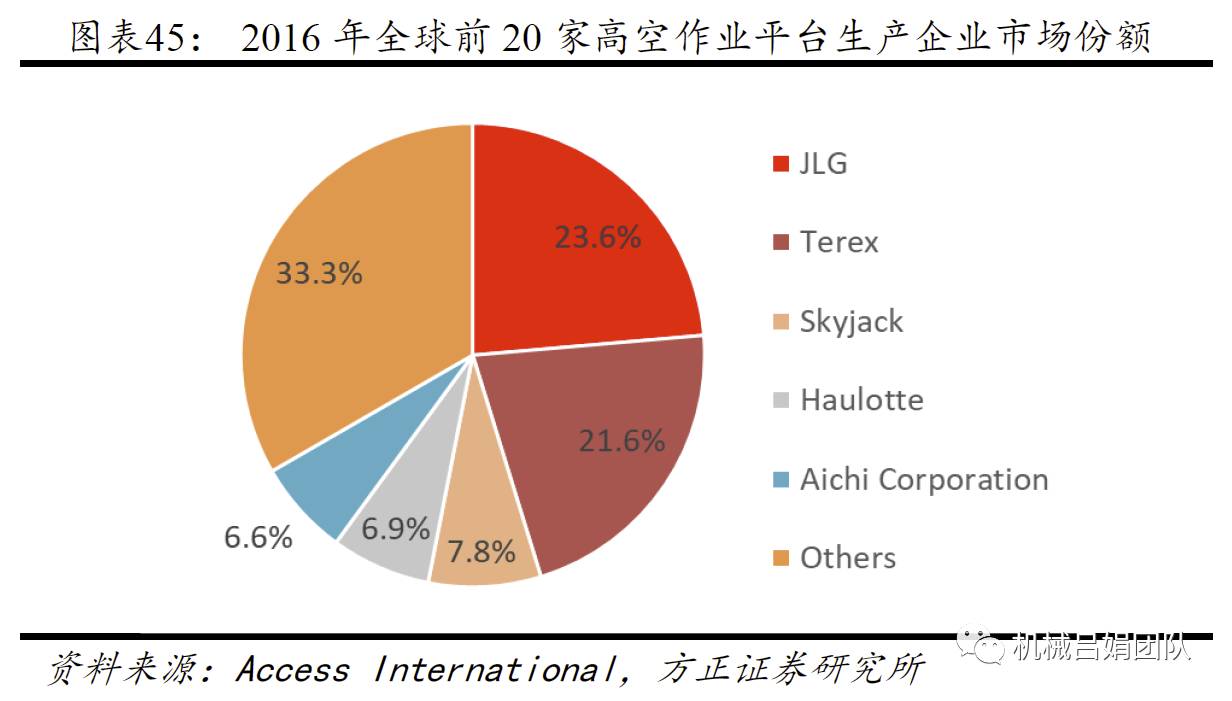

4.1 海外市场格局高度集中,龙头企业收入百亿以上,且专业化强

全球前5大高空作业平台企业营业额达53.92亿美元,占前20家的66.67%。排名第一的美国JLG高空作业平台业务营业额19.11亿美元(含叉装车等),占前20家的23.63%;排名第二的美国Terex高空作业平台业务营业额17.48亿美元(仅旗下Genie品牌),占前20家的21.61%,市场高度集中,且前20家企业主要集中在欧美、日本等发达国家。

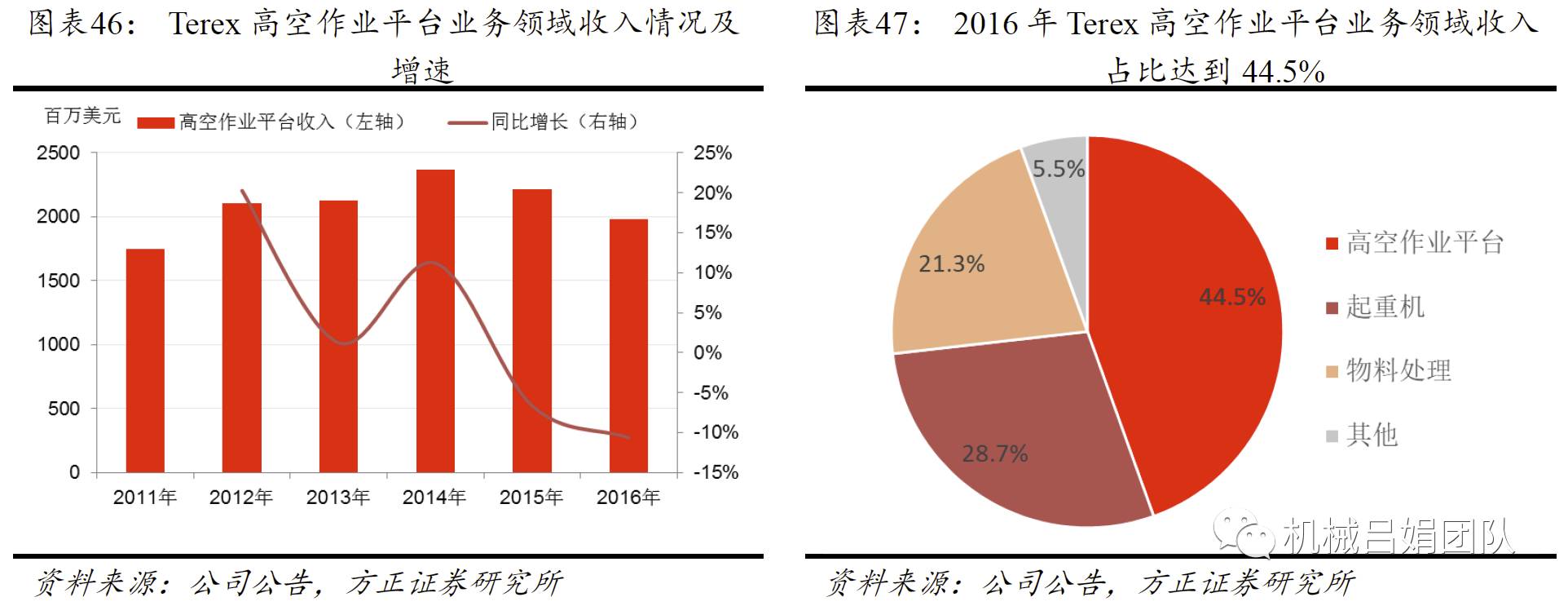

(1)Terex:2016年高空作业平台收入规模将近20亿美元,其中臂式占主导

Terex作为行业龙头之一,2002年收购Genie,交易作价0.75亿美元,成功切入高空作业平台领域。Genie是领先的高空作业平台制造商,产品包括物料升降机、剪式高空作业平台、直臂式高空作业平台、曲臂式高空作业平台等。2016年,Terex高空作业平台业务领域(含伸缩臂工业灯塔机等)营收19.78亿美元,占总营收的44.51%。公司业务主要分布在欧美地区,2016年北美占60%,西欧占20%。

专业化是Terex高空作业平台业务成功的因素之一。十几年来,Terex将与核心竞争力无关的业务逐项剥离,并整合已有资源,发挥现有业务部门的协同效应,更加专注于经营高空作业平台、起重机与物料处理三个业务部门,Terex的专业化程度因而将得到有力提升,在收入结构中高空作业平台业务占比达到44.5%。