正文

例非常高。目前光大银行、宁波银行亦在筹划设立消费金融公司。

与各类电商平台合作,实现消费场景的延伸。

商业银行通过运用互联网思维,

将金融服务运用到客户的衣食住行玩方面,通过与一些餐饮、旅游、打车、装修等互联

网平台合作实现消费场景的延伸。典型例子包括:

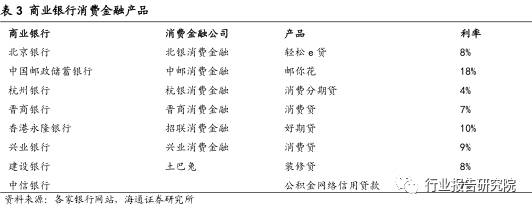

招商银行与滴滴合作联名卡,并在未

来将推出基于支付的消费体系;建设银行与土巴兔合作推出的装修贷;工行、农行、中

行等在信用卡的基础上将消费金融载入旅游行业,推出网购分期、POS分期、专项分期

等个人旅游消费信贷业务。

自主推出信贷产品及构建电商平台。

商业银行拥有极大的客户基础及海量的用

户消费数据,因此银行可以通过对客户的消费习惯、信用等级等为客户提供多样化的创

新信贷产品。

典型的如:浙商银行可用理财产品质押申请消费贷款,华夏银行和中信银

行均开发了住房公积金缴存人申请信用贷款的模式,各家银行纷纷推出基于信用卡的现

金分期及小额消费贷。

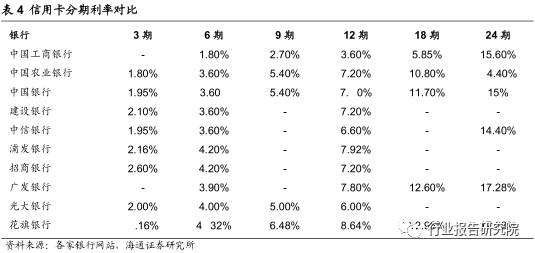

利率定价竞争力较强。

商业银行在提供消费贷及信用卡分期时,往往能给予相对

市场较低的利率,这主要是由于商业银行对客户的筛选更为严格,并且客户往往在银行

已经购买理财产品、有相对较好的信用记录。

例如建设银行与土巴兔合作的装修贷年化

利率约7%~8%,中信银行的公积金网络信用贷款年利率最低约6%~7%。而信用卡分

期的利率稍高,年化约10%~18%。

三、消费金融模式二:消费金融公司

消费金融源于2009年银监会发布的《消费金融公司试点管理办法》,启动消费金融

公司试点审批工作。试点初期在北京、天津、上海和成都四地各批准一家机构进行试点,

目前已有16家消费金融公司取得牌照,3家已获批。

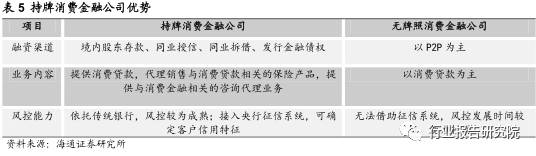

持牌消费金融公司占据市场优势地位。

持牌消费金融公司依托牌照垄断,在政策利

好的背景下,自2015年开始迅速发展。李克强总理在2016年6月10日召开的国务院

常务会议上强调,要放开市场准入,将原在16个城市试点的消费金融公司扩展到全国,

并将审批权下放至省级部门。2016年9月末,行业资产总额1077.23亿元,贷款余额

970.29亿元,增长率均逾100%。

与无牌照公司相比,持牌系消费金融公司具有明显优势。《消费金融公司试点管理办

法》规定,持牌系消费金融公司可以通过境内股东存款、同业授信、同业拆借、发行金

融债权等方式融资,而无牌照公司则多只接受股东和子公司存款以及P2P网贷。

随着国

家对网贷的监管日益严格,持牌系公司融资渠道多元的优势将更加明显,资金成本将可

以控制在3%-4%左右。

此外,持牌系消费金融公司因其获得审批,业务和产品相较于无牌照公司更加丰富

多样。公司不仅可以提供消费贷款,还可以代理销售与消费贷款相关的保险产品,以及

提供与消费金融相关的咨询代理业务等。这些交叉销售和增值服务都有助于提升客户粘

性,取得产品上的优势。

与此同时,持牌系公司多依托传统银行,风控较为成熟,有助

于降低违约概率;且持牌系公司可接入中国人民银行的征信系统,能帮助公司分析用户

信用特征,确定优质客户,同时督促借款人及时还款。

业务模式主打O2O,依托牌照深入经营。

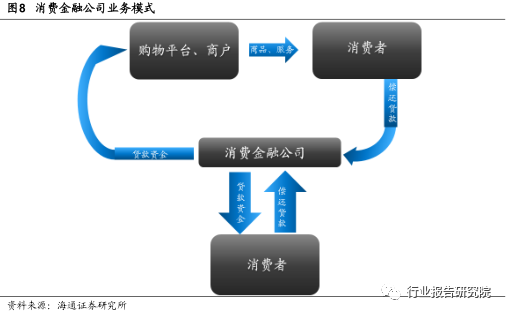

消费金融公司的业务以发放消费贷款为主,

其他业务兼有发展。消费金融公司主要通过两种方式向消费者提供贷款:

一是审核申请

资料后,直接向消费者提供贷款;二是与购物平台或商户合作,将贷款资金支付给购物

平台和商户,再由后者向消费者提供商品和服务,最后由消费者分期偿还贷款,即将消

费金融嵌入到消费行为当中。

消费金融公司无法吸收公众存款,其资金来源主要为境内股东存款、同业授信、同

业拆借、发行金融债权等,与无牌照公司大多依赖P2P相比,更为多元化的资金来源使

得持牌公司可以降低风险,深入经营,在贷款的基础上拓展保险、咨询等更多业务内容。

相较于传统商业银行,消费金融公司发放贷款更加灵活便捷,主打O2O模式。

消

费金融公司贷款单笔额度较小,每笔个人贷款不得超过20万元; 审核速度极快,通常

30分钟、3分钟甚至即时可到账;

流程更加简化,各家消费金融公司多采取O2O的模

式发放贷款,线上操作省去传统商业银行贷款‚面签‛的麻烦,给借款人带来更为便捷

的用户体验;

担保方式多样,许多公司的贷款采取无担保或是使用自身金融产品账户做

担保的模式,如苏宁金融的‚零钱贷‛即让借款人以其‚零钱宝‛资产作为抵押,相比

于传统的房屋抵押更为灵活。

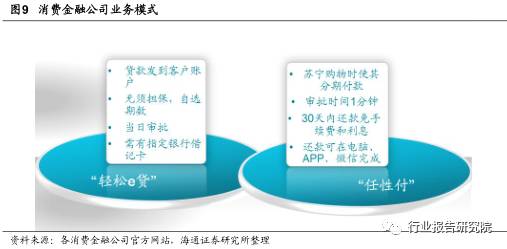

目前,市场上的典型产品有北银消费金融公司的 ‚轻松e贷‛和苏宁消费金融公司

的 ‚任性付‛等。轻松e 贷‛是一个直接支付类贷款产品,客户申请通过后北银公司

直接将一定额度的贷款发放到客户指定账户。

‚轻松e贷‛以低收入人群为目标客户,

适用于支付个人及家庭旅游、婚庆、教育、装修等各类消费事项,借款人无需担保,且

可自己选择贷款期数。

‚任性付‛属于受托支付类产品,是消费者在苏宁易购网上商城购

物时可选的一种分期付款支付方式,可以满足收入水平暂时较低却有强烈消费需求的客

户群体提高生活质量的需要。‚任性付‛在30天内还款免收手续费和利息。

根据银监会的规定,持牌消费金融公司除了可以发放个人消费贷款外,还可以代销

与消费贷款相关的保险产品、发行金融债券、办理信贷资产转让以及从事与消费金融相

关的咨询业务等。目前消费金融公司于此方向涉及的业务不多,仍有很大发展空间。

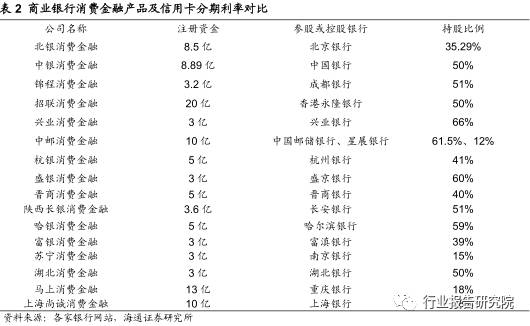

银行系公司占据主导,商业巨头积极布局。

消费金融行业的股权结构最初呈现银行

主导的形势。银行作为传统的金融机构,其在牌照和内部控制、风险管理方面的经验以

及资金方面的优势不容小觑。

而随着消费金融行业的进步,外资和传统行业企业也进入

该领域以寻求进一步的发展空间。目前共有22 家企业获得银监会的牌照批准,其中2010

年获批4家、2014年6家、2015年5家、2016年7家。

在早期发展过程中,除北银、中银和锦程三家银行主导外,捷信也是中东的PPF集

团旗下捷信集团的在中国的子公司;

北银于2013年成功实现引资改制,与全球最大消

费金融公司——西班牙桑坦德消费金融公司,以及利时集团、联想控股、大连万达等一

批国内知名民营企业签署股份认购协议,并与西班牙桑坦德消费金融公司签署全面战略

合作协议,可见外资对于中国消费金融领域涉足较早。

2014年来自实体产业部门和互联网行业等产业的公司,包括苏宁云商、海尔集团

等的企业也纷纷成立消费金融公司,而银行系成立的消费金融公司,也多是与来自其他

产业的公司共同成立,其中包括互联网行业、传统商业等。

实体产业企业对于消费者和

市场的把握多更加直观,其对消费商业逻辑的把握也更成熟,对于消费的洞悉加上银行

对资本运营的熟悉,很可能对消费金融的布局带来跟更大的正外部性影响。

2015年除中国华融的涉足外,新获批的消费金融多源于银行联合互联网或实体行

业共同成立,消费金融公司的股权更多元化,涵盖国资、外资和民资等多种经济成分,

在中国企业积极布局的同时,外资也没有停下脚步,如西班牙对外银行(BBVA)就作

为战略投资者加盟杭银消费金融,开始布局中国市场。

2016年旅游行业企业也开始进入,如哈银消费金融,同程旅游为其第二大股东,

有助于同程旅游在已有业务基础上,在消费金融领域的布局;中原银行联手上海伊千网

络信息技术有限公司成立中原消费金融,将通过‚银行+电商‛模式切入消费金融领域。

股东的多元化需要进一步利用合北京股东的优势,突出金融与商业、互联网等行业的结

合,借以创造更大的价值。