正文

大势研判

首先,分子端边际回落的趋势应该是比较明确的。一是从经济基本面来看,在年初大家一致认为新周期来临的时候,我们提醒大家没有那么“狂热”,但是未来也不会出现断崖式的硬着陆。无论是民间投资、制造业固定资产投资、还是房地产开发投资,边际回落的迹象是比较明显的。二是从PPI角度,从长周期来看PPI与企业盈利相关度是比较高的,很重要原因在于企业盈利不像GDP,它是一个名义指标,不需要剔除价格因素算出实际值,所以它们的相关性比价好。三是从企业盈利自身的周期来看,大概平均3-4年一个周期,一年到一年半左右的上升,两年到两点半左右的下降,2016年我们经历了完整的一轮上升,2017年一季度与2016年四季度相比已经出现了一个往下的拐点。因此,从分子端来看,企业盈利的边际方向是确定的,这是推动从平衡木走向钢丝绳的第一步。

但更主要的因素是来自于分母端,就是金融监管和金融去杠杆的持续推进。体现在市场上来看就是两个维度,一个是价,一个是量。首先我们看到的是金融市场的利率在持续的上行,无风险利率的上行就会影响整个市场的估值。另外一方面从量上来看,众多的监管措施会直接压缩大家的业务空间,很多业务不能做了。整个金融市场金融机构之间相互持有的资产保守估计60万亿以上,这里面有很多所谓的空转套利、监管套利、表外扩张一起叠加出来的巨大的资产规模,当业务空间受到限制、不让你去做的时候,流动性一定是收的,而且它影响的是整个社会的流动性,不只是股市的。

我们就捡两个重点的大头来看一看,一个是银行层面的、一个是保险层面的。

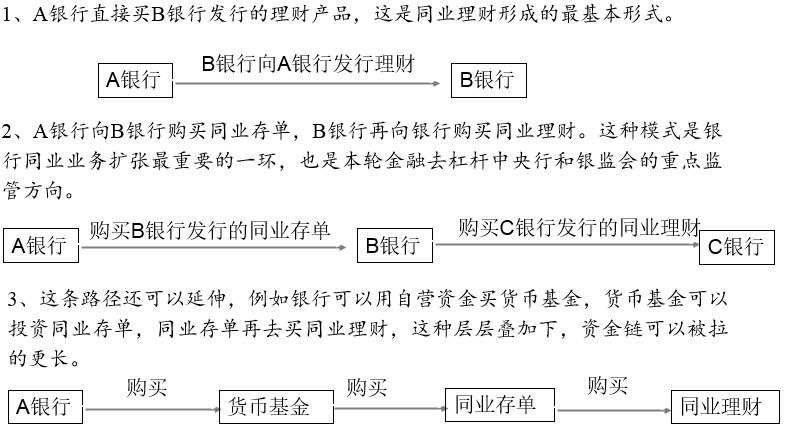

首先银行的同业理财是过去两年理财扩张的主力,也是本轮去杠杆的重点。首先看一下总量,现在银行理财30多万亿,去年这个时候26万亿,前年此时18万亿,13年年底14年初的时候只有10万亿出头,其实我们在13年出8号文的时候就正式提出要规范银行理财,要控制杠杆,要搞穿透,说完这个以后两年半涨了3倍。看完总量再看一下结构,从机构的来源看,股份制银行、城商行和中小型银行比例占了大头、越来越多,大行占的比较少。再从它的来源看,居民理财占比一路往下走,同业理财快速上升,从个位数上升到20%多。下面我们简单看一下银行同业杠杆是怎么加起来的,分了三种模型:1、A银行直接买B银行发行的理财产品,这是同业理财形成的最基本形式。2、A银行向B银行购买同业存单,B银行再向银行购买同业理财。这种模式是银行同业业务扩张最重要的一环,也是本轮金融去杠杆中央行和银监会的重点监管方向。3、这条路径还可以延伸,例如银行可以用自营资金买货币基金,货币基金可以投资同业存单,同业存单再去买同业理财,这种层层叠加下,资金链可以被拉的更长。从另外一

个角度看银行理财,表内和表外,表外占了大多数,表内理财大概只占五

分之一左右。从同业存单看,单月的量1-2万亿,而我们反过来想一想股市,去年IPO融资额加起来2千亿不到,加上再融资2万亿不到,这是一年的量。光同业存单一个月就有整个股市一年的量,这个对比大家想一想,所以说下一步表外理财将会是监管的重点,但同时由于资产负债同时增加的属性,它是一个缩表的过程。

另外一个是险资,我们认为它是下一个阶段还没有被市场充分反映的一块。险资之所以重要,是因为它是过去两年股票市场上最重要的增量资金的来源。过去两年,从15年开始减量博弈,到后来形成存量博弈,之所以市场能够形成存量博弈,是因为我们有一个重要的增量资金在这里。保守估计,从2015年1月至2017年2月,险资为股市及基金提供了共计约7000亿的增量资金。现在由于金融监管导致了最重要的增量资金来源发生了变化。在整个险资中,增长最快的一块是万能险,差不多贡献了险资余额规模增长的一半。而万能险投资股票的比例大约是普通险种的3倍左右。我们知道许多民营的保险公司投资股票的比例都是近乎顶