正文

② “对其他存款性公司存款”意味着央行通过公开市场操作、结构性货币政策、再贷款等基础货币投放方式,主动将基础货币投放给存款性金融公司。

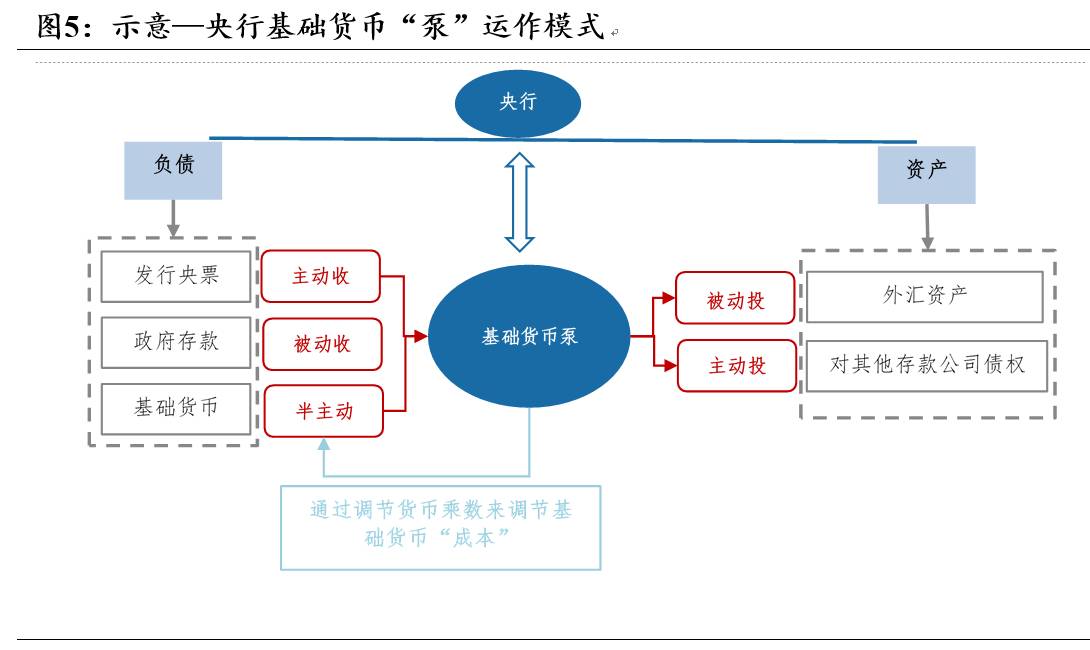

一句话总结,央行旨在调控基础货币投放,相当于基础货币“泵”:资产端记录“泵出”基础货币的方式,负债端记录基础货币沉淀或退出流通领域的方式。

两项最主要的基础货币投放方式中,“外汇资产”记录的是央行应结售汇需求被动投放基础货币;“对其他存款性金融机构”记录央行主动投放基础货币方式。除了“储备货币”之外的两项主要负债项:“债券发行”记录央行主动负债管理回收流动性的方式;“财政存款”记录财政存款缴存带来的被动基础货币扰动。

在分析金融机构加杠杆之前,我们首先简要回顾央行和其他金融机构的资产负债表。根据是否为银行业机构,金融机构分为:银行业金融机构和非银行业金融机构,后者又简称为非银机构。根据是否为存款类机构,银行业金融机构分为存款类金融机构和银行业非存款类金融机构,前者包括央行、银行、信用社和财务公司;主要包括信托投资公司、金融租赁公司和汽车金融公司。根据是否为央行,存款类金融机构分为央行、其他存款类金融机构。

所以一般意义上的金融公司分为:央行、其他存款类金融公司(主要包括:银行、信用社、财务公司)、银行类非存款类金融公司(信托公司、金融租赁公司、汽车金融公司)、非银金融机构(券商、保险、信托、基金等)。

商业银行属于其他存款类金融公司。除央行以外的其他金融性公司,加杠杆过程大同小异,

为了便于表述,本文不精确区分其他存款类金融公司和商业银行。

此外,商业银行表外理财、基金、券商等其他金融性公司在资产负债表结构上与商业银行差异并不大。从宏观层面观察金融机构加杠杆,我们重点关注资金流转过程伴随的金融机构扩表机制,商业银行与其他存款性公司资产负债表的结构性差异可暂且忽略。

我们使用商业银行资产负债表代表非央行金融公司资产负债表。

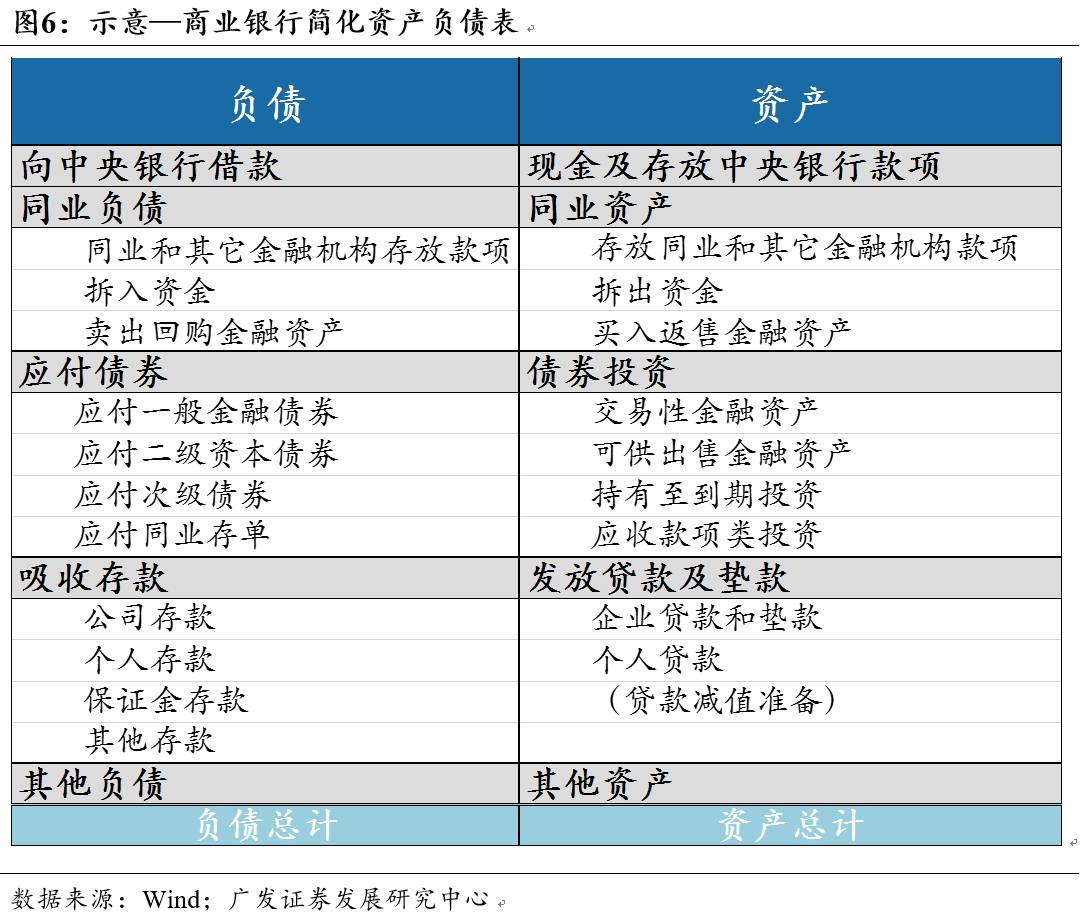

简化商业资产负债表,资产可以归为五类:现金及存放在中央银行款项、同业资产、债券投资、发放贷款和垫款、其他资产。负债也同业可以简要分为五项:向中央银行借款、同业负债、应付债券、吸收存款、其他负债。

(1) 商业银行的负债项主要记录商业银行资金来源。

商业银行可从三个主体融入资金:央行、同业金融机构、实体企业和居民部门,此外商业银行还可以通过发行金融债融入资金。所以从负债端来看,商业银行共有四种渠道获得资金来源:①央行,“向中央银行借款”科目记录商业银行从央行借入款项金额。②金融同业机构,“同业负债”科目记录商业银行从其他金融机构借入资金。其中根据借款的信用和抵押品种差异,具体分为“同业存放”、“同业拆入资金”、“卖出回购”三种方式。③实体非金融部门,“吸收存款”主要记录商业银行从实体企业和居民部门获得存款。④“应付债券”记录商业银行通过发行金融债方式融入资金。

(2) 商业银行的资产项主要记录商业银行资金去向。

商业银行可以将资金投给三个主体:央行、同业金融机构、实体企业和居民部门,此外商业银行还可以利用资金购买金融资产(主要是债券),所以从资产端来看,商业银行共有四个资金去处:①“借给”央行,“现金及存放在央行款项”科目将记录商业银行拥有基础货币。②借给金融同业机构,“同业资产”科目记录商业银行借给其他同业金融机构款项。其中根据借款的信用和抵押品种差异,具体分为“存放同业”、“同业拆出资金”、“买入返售”三种方式。③借给非金融部门,“发放贷款及垫款”主要记录商业银行将资金贷给实体部门。④“证券投资”记录商业银行投资金融资产,由于商业银行主要投资债券,所以这一科目又可称为“债券投资”。

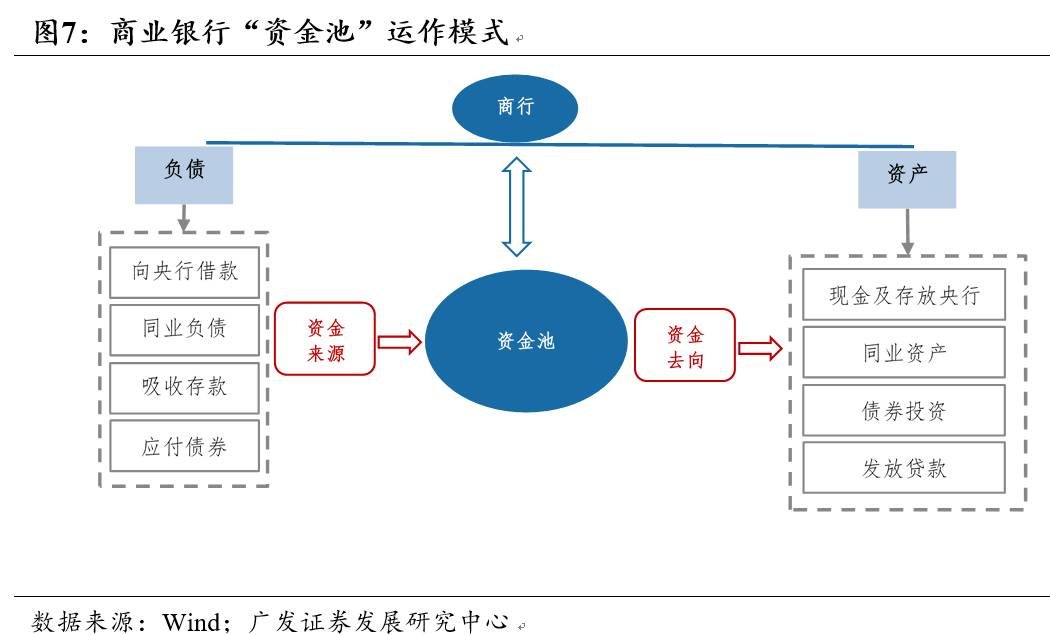

至此我们可以得到商业银行运作是从负债端融入资金,资产端融出资金,但每一笔负债端的资金并不对应资产端资金,商业银行相当于一个“蓄水池”。