正文

,疫情的不确定性。

本周苹果宣布无限期关闭大中华区之外所有零售店,海外疫情继续升级,预计全球需求短期将受抑制,长期看需求只是延迟并非消失。

继上周苹果官网于3月14日公告将在3月27日之前关闭大中华区以外的所有零售店后,苹果官网在4天后的3月18日更新了公告,称将无限期关闭大中华区之外的所有零售店,直到另行通知,这意味着随海外疫情升级,苹果公司抗击新型冠状病毒的计划也进一步升级。海外疫情本周继续升级,国外需求端短期也将受到抑制,目前看可能重复国内二月的需求趋弱场面,且持续时间或将更长,影响幅度需持续观察疫情持续时间长短。我们初步预测,一季度全球手机同比下滑10~15%,二季度海外疫情影响加剧,三四季度有望恢复,全年来看手机销量或同比下滑5~10%。需要强调的是,长期看需求只是延迟并非消失,中短期内国内需求有望先于海外恢复,从更长周期一到两年的维度来看,5G等升级换代需求仍可支撑行业高速增长。

本周国内继续复工复产,部分城市已调松疫情防控措施,需警惕海外输入病例致疫情反复的风险;三月往后主要关注交通导致的原材料缺货及产成品风险问题。

目前疫情在国内已经基本被控制,从复工率来看,电子企业整体已基本已恢复到正常状态。本周开始,我们观察到国内部分城市已开始调整疫情防控措施,其中,杭州市“新冠肺炎”疫情防控指挥部于3月21日通告,调整杭州市的疫情防控措施,部分公共场所和交通工具,取消“测温+亮码”等管控措施,部分情况可不戴口罩,部分公共和经营场所即日起可恢复开放。目前国内疫情已基本可控,虽然2月整体电子终端消费表现较差(手机方面,信通院数据2月国内手机销量同比-56%,IoT方面,我们跟踪的国内2月份安卓端TWS耳机线上销量环比-32%),但3月后消费电子供需两端均已有显著回暖,上游产业链复工率向好,线下门店营业率、客流量亦有明显提升。然而,在国内疫情基本可控的背景下,海外疫情持续升级,截至2020年3月21日国外(不含港澳台)累计确诊人数超过20万人,若境外输入导致疫情在国内反复,则可能影响电子制造公司的排产节奏与下游需求。复工之外,我们认为三月往后需关注疫情全球升级背景下的原材料缺货等供应链风险,若海外疫情持续,叠加交通不畅,原材料缺货现象有可能在复工满载后半个月出现,越往下游供应链风险越大。我们判断,国内需求有望快速反弹,预估2020Q1中国区手机出货量同比下滑约40%,全年维度中国区下滑10%。

线上教育催生平板需求,本周苹果发布新款iPad Pro;同时苹果官网开启限购,部分手机及耳机产品每人限购两部。

一方面,本周北美A客户在官网发布了新款平板电脑,后置广角+超广角+LiDAR dToF三摄,支持远距离AR,配备A12Z处理器,搭配妙控键盘,定价6229元起。我们观察到,国内疫情期间的线上教学一定程度催生对于平板的需求,苹果平板产品的发货周期不断延长,3月15日官网iPad Air、iPad(新款)、iPad mini发货时间分别达到31天、31天、32天;京东苹果自营旗舰店的绝大部分iPad处于无货状态,显示产品供需紧张。平板方面,我们建议关注港股的比亚迪电子,公司为A客户提供平板电脑组装服务,我们预计2020年出货量有望达600万台,对应收入贡献约100亿元。另一方面,3月20日苹果官网最新调整了销售细节,其对用户购买iPhone的数量进行了限制,限购机型包括iPhone 11 Pro、iPhone 11 Pro Max、iPhone 11、iPhone XR、iPhone 8和iPhone8 Plus在内的所有官网展示机型,每人限购2部,另AirPodsPro也每人限购两部。我们认为限购主要源于前期国内疫情至组装代工厂难以正常生产出货,部分影响库存水平及出货节奏,随国内复工持续,供给端后续会逐步好转。

疫情持续升级,需求或下滑,部分元器件缺货及涨价潮可能放缓,其中LCD面板三月已涨价8-10%,后续涨价或放缓;MLCC在3~5月份具备涨价基础全年有望保持景气;半导体存储器价格连续两月上涨,后续价格仍有上涨动力。

之前AVC公布3月TV面板价格快报,多重主流中大尺寸LCD面板价格再次上涨,其中32/43/55/65涨幅分别为3/4/7/6美金;我们认为前期国内疫情致供给端不足,加速涨价在3月份的到来及幅度;后续随疫情全球升级,及大型体育赛事等相继取消或延迟,全球需求有所下滑,后续面板端的涨价速度及幅度或放缓,建议关注京东方A、TCL科技。另,全球MLCC主要产能在中国大陆,国巨苏州园区占集团约70%,春节后疫情防控要求下复工慢、复工难问题出现,2月底仅能恢复到40%左右的水平。行业库存水位处于历史低位,国巨已经低于30天,公开表述价格将适度反映供需。我们判断大概率3月份开始MLCC原厂价格将有所上涨,本轮提价幅度有望达到20~30%。当前中国大陆MLCC厂商市占率仍较低,受益需求增长和国产替代,标杆企业有望进入快速发展阶段。(1)风华高科:产能150亿/月规模最大,我们预计2020年新增55亿/月,公布75亿元扩产项目拟新增450亿颗/月高端MLCC。公司受益MLCC涨价的弹性显著,估值亦具有吸引力。(2)三环集团:电子陶瓷专家,确立MLCC作为长期战略,2019年底产能40亿/月,我们预计2020年达到100亿/月、募投项目达产后产能再翻倍。公司受益垂直整合毛利率高企,有望后发先至拓展安防、基站、手机应用。其三,根据我们跟踪的DRAMX价格数据,自2019年12月DRAM价格触底至今,DRAM现货价格已上涨约20%。从周期来看,存储器周期约3~4年,上次DRAM价格低点在2016年中,上次高点在2018年初,目前DRAM价格仍然处于历史周期底部区间。供给端前期产能扩张节制以及部分产能转向CIS,预计2020年DRAM和NAND Flash产能扩增幅度分别为+3%、+9.1%,需求端疫情刺激云服务器需求增长,部分对冲了智能手机和PC销量下滑,叠加单机存储器容量增长,在疫情影响的悲观假设下,预计2020年DRAM、NAND Flash需求同比+13.53%、+26.06%。我们认为价格后续仍有上涨动力。

大基金一期成效显著,预计各领域龙头企业仍为二期重点对象。

2014年成立的大基金一期规模1387亿元,撬动约5000亿元左右的产业和地方资金,其中包括2014~2017年间国内20个省市成立的地方基金,总额3000亿元左右。

2019年10月成立的大基金二期注册资本2041亿元,预计还会带动5000亿~7000亿元地方和产业资金。根据中国半导体行业协会数据,大基金一期成立的2014年到2018年,国内半导体销售额从3015亿元提升至6532亿元,四年CAGR=21%,高于全球约10%的增速。一期投资的二级市场目前上市企业总营收从2014年的不到300亿到2018年超过1000亿,四年CAGR=36.9%。目前国内半导体产业的自给率仅15%左右,2018年集成电路占我国进口总额的14.6%,仍然具有显著的发展空间。投资方向来看,大基金一期累计决策项目达到70个左右,制造、设计、封测、设备材料等产业链各环节投资比重分别是63%、20%、10%、7%。我们预计各领域龙头企业仍会成为大基金二期重点投资对象,预计制造环节占比仍然最大,重视设计、材料设备,增加新兴应用方向如智能汽车、智能电网、人工智能、物联网、5G等,封测领域预计继续支持先进封测领域。

美国对华为的新一轮制裁后续若进一步升级,打击重点或将是芯片制造供应链。

据路透社报道,特朗普政府官员已第二次推迟原定于3月11日举行的重要会议,该会议原本将讨论美国对华为和中国销售技术的新限制。产业调研显示,过去一年华为在IC设计端已基本实现自研替代或非美供应商切换,美方继续施压意义不大,甚至可能因为美国芯片厂商业绩下滑而放松监管;而制造端华为高度依赖台积电,且上游半导体设备、EDA软件仍被美国厂商垄断,预计将成为美方重点施压的方向。重点推荐制造转单受益标的中芯国际。

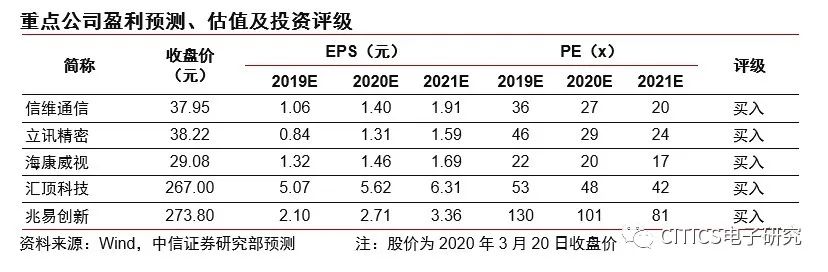

我们认为电子板块仍具有疫情期间的防御性战略配置价值,超跌后建议关注,重点推荐半导体、周期子行业及各行业现金流好的龙头公司。

短期疫情或导致风险偏好降低,板块整体承压;但中长期看2020年为电子扩张阶段,板块盈利能力角度看,我们认为电子板块仍具有疫情期间的防御性配置价值。

短期而言,我们建议投资人关注以下细分领域:

首先,中美科技角力料将持续,关注芯片制造、设备机会,继续重点推荐中芯国际,长期关注北方华创。

中美达成第一阶段协议能暂停双边关系进一步恶化,但科技角力仍将继续。此前美国商务部提出拟将对华为的“美国技术含量”限制由25%降至10%。我们预计华为为防止在台积电部分投片受到影响,或将增加对中芯国际订单。根据我们的估测,中芯国际当前第一大客户为华为海思,对应2018年营收占比为17.3%。我们估计华为在8英寸晶圆的电源管理芯片方面投片中芯国际较多,12英寸采购自台积电较多,如麒麟系列应用处理器采用的7nm目前中芯国际尚无法量产,随着中芯国际14nm已进入量产,预计华为海思将在中芯国际14nm增加应用处理器、多媒体类芯片新项目的投片量。另一方面,国内晶圆代工厂目前仍采用了较高比例的美、日、欧设备,从根本而言需要增加国产设备比例,提升中国技术含量,因此同时建议关注设备龙头厂商机会。北方华创为国内规模最大、品类最全、技术一流的半导体设备龙头,持续受益国内晶圆厂扩产潮及国内晶圆厂对国产设备的持续支持。随着其技术竞争力提升,晶圆厂国产采购规模有望持续扩大。半导体设备业务2020年有望维持年均50%增长。真空锂电设备和电子元器件业务稳定成长,未来几年整体业绩增速有望达到35%~40%。

推荐中芯国际、关注北方华创。

其次,红外测温被纳入防疫重点物资,全国需求大超往常水平,重点推荐国内红外产业龙头睿创微纳。

体温检测是疫情防控的第一道关口,红外测温由于能实现“非接触式+大面积”体温监测,在公众场所对疑似患者甄别发挥着重要作用。受本次新型肺炎疫情影响,医院、高铁、飞机场、地铁等公共场所对可进行非接触测温的红外热像仪等仪器需求正大幅增长,根据工信部统计目前全国需求大超往年水平。2月1日起国务院也将红外测温仪纳入疫情防控重点物资,要求各地政府及交通运输部保障红外测温仪的生产工作。根据产业调研,国内红外产业链各厂商正紧急复工,其中

睿创微纳

可供应红外测温仪,同时可为海康威视、华中数控等整机厂商供应红外测温模组,在助力防疫工作同时迎来发展新机遇。

其三,被动元件行业库存见底,受疫情影响短期稼动率仍低位运行,在3~5月份具备涨价基础,重点推荐风华高科、三环集团、顺络电子。

被动元件行业库存见底,受疫情影响短期稼动率仍低位运行,5G带来的手机、基站、车载MLCC需求料将在2020年逐步落地,综合判断在3~5月份由于供给紧缺具备涨价基础,下半年5G等增量需求释放推动景气上行。A股重点推荐公司:(1)风华高科:产能150亿/月规模最大,预计2020年新增55亿/月,后续仍有扩产可能。公司受益MLCC涨价的弹性显著,估值亦具有吸引力。(2)三环集团:电子陶瓷专家,确立MLCC作为长期战略,2019年底产能40亿/月,预计2020年达到100亿/月,之后两年内有望翻倍。公司受益垂直整合毛利率高企,有望后发先至拓展安防、基站应用。(3)顺络电子:公司主营叠层和绕线电感,进入HOVM核心供应链份额不断提升,01005和功率电感进入全球主流客户。综合行业和公司分析,我们

重点

推荐

风华高科、三环集团、顺络电子

,

关注被动元件上游洁美科技、国瓷材料。

其四,以特斯拉为代表的汽车电子产业链长期趋势确立,持续推荐宏发股份、长盈精密。

特斯拉2020年预计交付超过50万辆(按照50万辆测算 YoY +36%),至2020年底国产特斯拉零部件有望100%国产化,国内供应链单品龙头有望借助特斯拉走向全球。宏发股份在新能源高压直流继电器全球排名第三,在国内市场份额近40%,海外客户取得突破。公司2019年10月份Tesla项目量产成为其主力供应商之一,并已经实现对奔驰、路虎、保时捷、大众等标杆客户小批量供货,预计2020年持续扩大,有望迎来业绩和估值双重提升。长盈精密通过外延收购布局新能源汽车busbar(高压大电流电源母排)、充电桩、汽车内饰等,其控股子公司苏州科伦特为特斯拉Model 3的busbar的最大供应商(份额超90%),并有望继续成为ModelY的busbar主供。我们判断,伴随Model 3、Model Y销量提升,以及特斯拉上海工厂逐步投入生产,长盈精密来自特斯拉的收入有望于2021年迎来爆发。此外,考虑到特斯拉在汽车电子领域的前瞻性和引领性,全球主流汽车厂商有望快速跟进,busbar有望逐步成为高端车标配,目前科伦特已切入奔驰、宝马供应链,长期增长可期。

中长期而言,我们认为2020年仍是电子板块大年,5G手机、AIoT以及半导体国产替代三大主题为我们年度战略看好的三大方向,建议关注三大趋势下的细分领域投资机会。

5G手机方面,我们认为手机换机潮将带动整个产业链迎来业绩改善,其中重点推荐光学、传输及外观件三个细分方向。

5G方向上,我们重点推荐三个细分方向:

(1)光学,

手机端多摄持续渗透,像素提升,我们认为包括CIS、镜头、模组在内的整个产业链都将持续受益行业高增长,

重点推荐CIS厂商韦尔股份和镜头厂商舜宇光学科技

;