正文

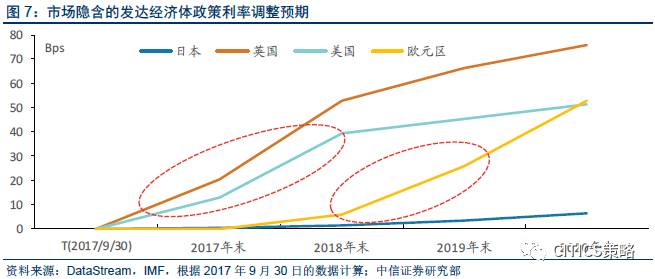

首先,虽然预期美联储会继续加息,并逐步启动缩表,但这并不等于全球流动性由松转紧。

从总量上看,美联储的扩表在2016年之前就停止了,但是欧央行和日本央行的QE依然维持了全球流动性比较充沛的供应。从趋势来看,12个月滚动累计的日、美、欧、英央行资产规模依然增长明显,其中欧央行的QE是其中比较重要的力量。

欧央行维持QE下,即使美联储如期缩表,也只是降低流动性供应增速而已。

其次,加息和缩表大都已经被市场充分预期。即使2018年美联储如期兑现,大概率会令美元重新走强,提升美元资产的吸引力。

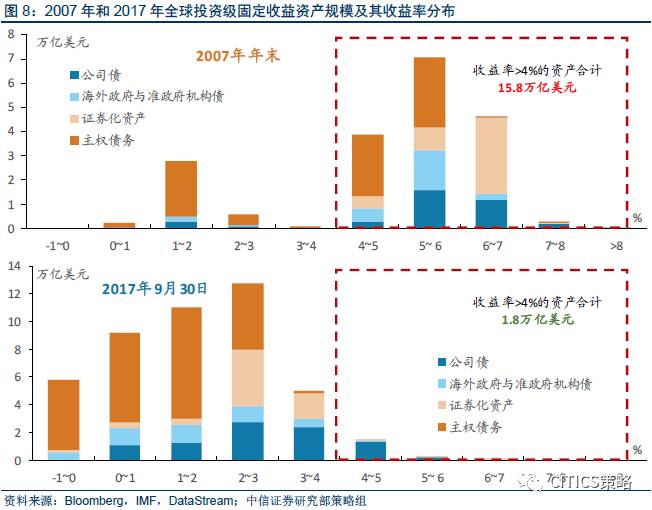

再次,这种加息节奏不会明显改善资产预期收益率普遍偏低的状况。

特别是全球宏观大缓和的环境下,低成本的负债依然会在全球寻找高收益资产;从这个角度来看,即使美元因为美联储加息而重新走强,只要国际货币的流动性总量(占发行经济体GDP的%)依然在扩张,预期收益相对较高的新兴市场资产将依然受欢迎。

2008年的危机以后,发达经济体央行QE,低利率;再加上全球经济增速普遍下台阶,导致高收益金融资产越来越少。也就是说,全球性的流动过剩和高收益资产紧缺为泡沫大迁移2.0提供了基础。

当然,资金除了在全球配置中寻求高收益外,更重要的还是风险配比合理。

一方面,在前述2018年美元由弱转强的逻辑下,2017年以来新兴市场股市相对发达市场表现的“溢价”可能会消失甚至扭转。另一方面,

涉及到国别投资的风险时,最近几年绕不开的问题是地缘风险。

与货币政策调整这些预期内变量不同,目前全球主要的难预测风险是突发事件,特别是地缘风险。除了中国和美国,其他主要经济体在2017-2018年仍面临较差的政治环境。

2018年虽然新兴市场溢价会消失,但考虑到风险收益比,特别是地缘风险的情况,仅有政治、经济环境稳定的中国和美国有“G2”溢价。

因此,无论“G2”之间资金相对流动如何,预计2018年全球资金会趋势性的净流入中美两国。

除了上述全球经济、货币和地缘大环境外,具体到A股对外资的配置价值,还要看其风险收益相对其它权益市场的吸引力,以及海外机构配置A股时的主要考量,因为机构投资者才是海外增配A股的主要力量。

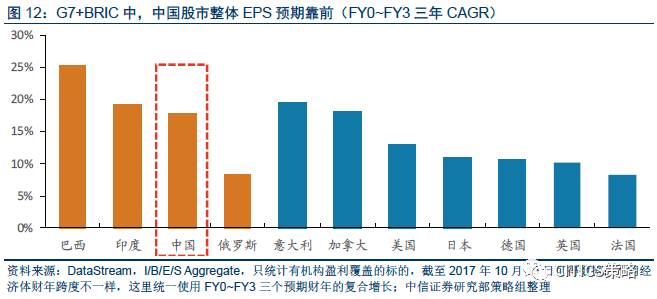

首先,我们整理了全球主要经济体股市在市场一致预期下未来3年的盈利复合增速,如下图所示。G7+BRIC中,中国股市整体EPS增速预期靠前,未来三年复合增速17.8%(只统计有盈利一致预期覆盖的标的);

相对较高的盈利增长是外资长期配置A股的基础。

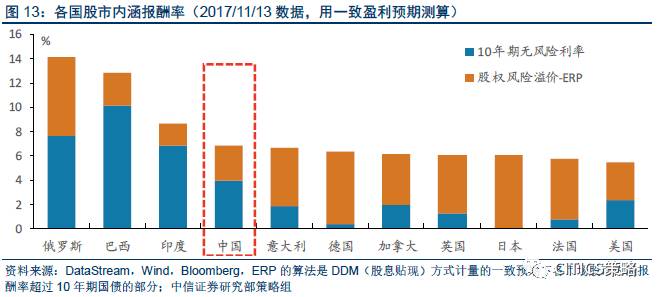

其次,再考虑目前估值水平和股价下配置A股的预期收益率排名。

A股目前的内涵回报率虽然低于其它金砖国家,但高于大部分发达经济体股市。

就权益市场的相对竞争力而言,我们的核心结论是:

比A股预期收益率高的不如A股安全,而安全性与A股差不多的预期收益率又大多不如A股高。

再考虑到资产规模与对应的资金容纳能力,以及海外机构普遍低配的现状,2018年A股在全球权益中的配置价值依然很高。

重估中国:从“非主流”到“主流”

海外配置A股的资金以机构为主,这些机构增配A股真正考量的是什么呢?根据海外路演交流和观察的结果,我们发现

影响海外机构A股决策主要因素及排序是:风险预期>政策制度>经济趋势>人民币汇率。

1)对海外机构而言,由于投资期限较长,

短期人民币汇率波动对A股的吸引力影响并不明显。

2)名义和实际GDP增速的企稳回升虽然重要,但也

不是海外机构增配A股的充要条件。

3)

外资对新兴市场的长期配置首要关注是重大风险。

这方面A股最近几年的加分非常明显,一方面,与过往相比,中国的经济政策更注重防风险。有效的防风险政策推进使得发生地产或债务危机的可能性明显降低,

这十分重要

;另一方面,随着停牌制度,外资投A股免税政策递延问题逐步明确,制度透明性也会进一步提高外资配置A股的意愿。

4)

然后是政策制度,这方面A股依然有开放红利。MSCI将于2018年6月在其新兴市场指数中纳入222只大盘A股,初始权重约为0.73%,

这意味着全球所有跟随MSCI全球指数和MSCI新兴市场指数的被动型指数基金都将增配A股。

综上所述,外资增配A股主要基于其“

重估中国(Re-Think China)”

后的中长期风险偏好持续改善,并增加中国股市开放制度红利释放的结果;考虑到发达经济体货币政策调整有限,全球地缘风险环境下“G2”有溢价,以及A股相对较优的配置性价比,

2018年海外资金会持续增配A股——这是泡沫大迁移2.0的路径之一。

金融监管趋严方向不变

对国内大类资产配置而言,如果说2016年最重要的政策是房地产政策收紧,那么2017年最重要的政策无疑是趋紧的金融监管。

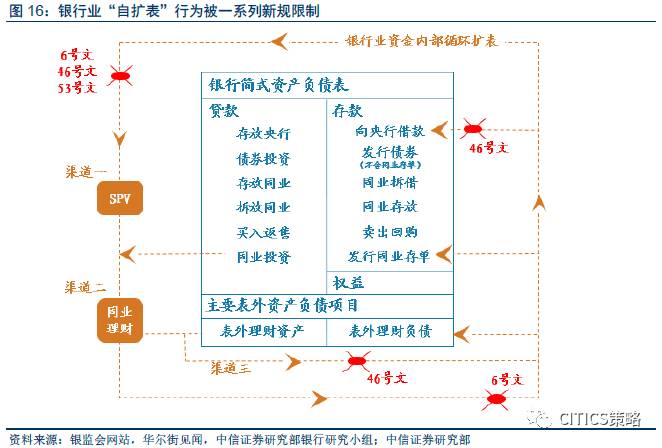

对金融监管本身,我们认为2018年会保持趋紧的方向,但不会进一步加速。

传统投资渠道收益率空间受限

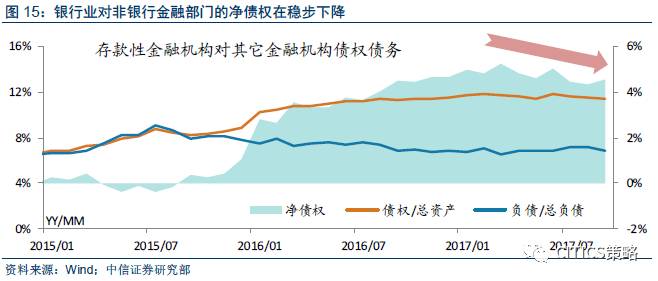

金融发展由“快”到“稳”的定位下,趋严的金融监管限制了套利、杠杆、通道等类固收资产提升收益率的“套路”。

对股市而言,渐进的金融监管绝非利空;相反,监管使得金融资产的风险和收益再匹配后,其它竞争性资产的预期收益率都会有不同程度的下降,股市的相对吸引力反而会提升,特别是其中优质的权益资产。