正文

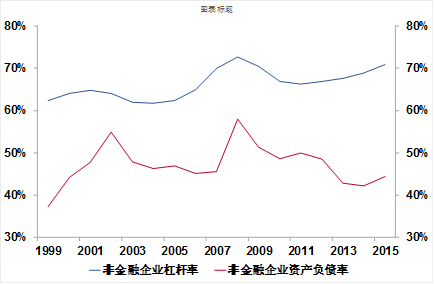

图表2:危机时美国企业杠杆率与资产负债率齐升

数据来源:BIS,美联储,中泰证券研究所

(二)美国去杠杆的政策举措

在次贷危机时期,为了避免金融市场流动性困难,降低家庭部门和金融机构的债务压力,美国政府采取了一系列创新财政货币手段和逆周期的政策举措。

一是美联储通过资产购买计划,

持续向市场提供流动性,以应对次贷危机引发的大规模信贷紧缩,修复货币传导机制,扩张信用,帮助金融机构和家庭部门平稳降低杠杆率。第一,启用短期招标工具(TAF)、一级交易商信贷工具(PDCF)、定期证券信贷工具(TSLF),分别向存款金融机构和一级交易商提供流动性。

第二,启用资产支持商业票据货币市场共同基金流动性工具(AMLF)、商业票据融资工具(CPFF)、货币市场投资者融资工具(MMIFF),

分别向存款类金融机构和银行控股公司、票据发行人以及货币市场投资者提供流动性。

第三,启用中长期证券购买计划、定期资产支持证券信贷工具(TALF),

向房利美、房地美、联邦房贷银行、持有资产支持证券(ABS)的美国企业和投资基金提供流动性。

二是政府部门通过加杠杆,大幅提高预算赤字,实施大规模的经济刺激计划以提振总需求。

通过《美国复苏与再投资法案》,从2009年开始的10年间投入7872亿美元,用于减税、政府财政纾困,以及健康医疗、教育科研、交通运输和房屋城市发展等领域的投资。2009年美国政府预算赤字达到创纪录的1.42万亿美元,占GDP比重升至10.1%的最高水平。同时,美国政府积极采取增长导向的减税政策,例如允许企业冲销固定年度的资本性投资;对中小企业实行税收减免、投资优惠、雇佣奖赏等。

这些政策鼓励了企业在美投资,既有助于创造就业,也能扩充资本存量,支持经济增长。

三是美国政府和联邦存款保险公司(FDIC)积极帮助企业解困。

2009年美国会授权美国政府,使之有权决定托管或接管陷入困境的金融机构,然后对它进行有效和有序的重组,即通过出售或转移出现问题的金融机构的资产或债务,或者就金融机构的合同进行重新谈判,以及处理金融衍生产品投资等途径,防止了金融机构资产负债状况进一步恶化。FDIC也将处置对象从濒临破产的金融机构扩大到受危机影响严重、经营压力较大的金融机构。

FDIC通过积极对收购问题贷款的投资基金进行担保,以及出台临时流动性担保计划,致力于解冻信贷市场、清理银行体系资产负债表、协助处置高风险大型复杂金融机构等。美财政部也通过担保债权、提供再融资等方式帮助通用汽车公司成功实现重整,避免了破产。

美国政府和FDIC的各种紧急救助措施和长期安排,逐渐推动美国金融和非金融部门业务发生了重大结构性调整,在去杠杆化方面取得了进展。

(三)美国去杠杆政策效果显著

一是美国家庭部门去杠杆成效显著。

2015年美国家庭部门杠杆率从高峰期降低了18.6个百分点。美国失业率也从2009年10月金融危机最高失业率10.0%下降了到了2017年4月的4.4%。

二是美国金融机构降杠杆效果显著。

金融机构杠杆率从高峰期的23.6倍降到了2015年的12倍。从资产端来看,美国金融部门信贷资产由2008年高峰值的25.8万亿一直回落,与GDP之比由2008年的1.75一直下降至2015年的1.30。

三是美国非金融企业杠杆率小幅下降,

由2008年的72.7骤降至2011年的66.3%,随后一直呈上升趋势,2015年已反弹至70.9%。非金融企业杠杆率的走势体现了金融危机时期最低效的企业会被彻底淘汰出局,市场迅速出清,资源重新配置到效率高的企业。

四是美联储和美国政府部门加杠杆明显。

一方面,量化宽松政策的实施使得美联储资产负债表规模较2008年危机爆发前膨胀了4倍多,超过了4万亿美元。另一方面,美国政府杠杆率较2007年大幅提升39.4个百分点,杠杆率达到100.0%。债务的增长主要来自联邦政府,州和地方政府负债相对平稳。

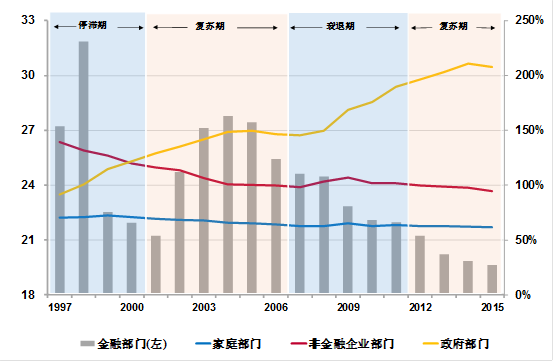

日本经济去杠杆过程曲折。

1990年日本经济泡沫破灭以来,不同于美国的去杠杆路径,日本金融部门和非金融部门去杠杆过程非常缓慢,整个去杠杆过程从1990年直到今天仍在继续,并且还未出现强有力的触底反弹倾向。非金融企业杠杆率和资产负债率、金融企业杠杆率均显著高于美国水平。后果就是市场不能有效出清,难以实现资源的重新配置,再加上人口老龄化严重,

最终导致了日本经济增长乏力,长期处于债务通缩阴影中。

图表3:日本各部门杠杆率走势