正文

因此,从这个角度来看,

研究库存本身依然是在研究需求,需求永远是周期类行业唯一不变的核心指标

,也是我们过去对钢铁这一类的行业进行分析判断的重要前提。

内需为主,外需为辅:地产是最重要的方向

如果从下游用途拆分,需求分为大建筑与大制造两类;而如果按区域来分,可简单分为内需与出口两种。以国外价格减国内价格做一个价差,这一指标与出口量直接正相关。值得注意的是,出口的驱动因素存在不同:

1、2005-2008年:内外需都较旺盛,价差的拉大源于国外价格涨幅更大;

2、2013-2015年:国外相对低迷,但由于国内钢价的跌幅更大,导致价差被动拉大。

我们发现第一轮周期里的出口属于增量概念,对国内供需格局的缓解是有帮助的。而2013-2015年的价差拉大属于国内跌幅更大所被动导致,因此出口越大反过来证明国内价格跌得越多,这种模式下的出口属于需求的对冲量。

因此,

除非海外需求大幅恢复主动拉动出口,否则在国外钢价波动不大的情况下,基于国内价格变动导致的价差被动变化,出口仅能作为对冲性质的反证

。经过层层拆分来看,

库存周期告诉我们行业研究的核心是需求,而出口理论告诉我们核心是要紧盯内需,尤其是房地产行业的动态

。

所以,这也是我们一直在强调,过去行业研究的核心是需求。

当前周期框架:需求还是主方向,供给提供弹性

大道至简:需求在前,供给在后

供给端的变化是当前行业所带来的新变化,但这并不代表着周期的研究框架发生了改变,

需求依然是周期最大不变的核心,供给只是提供辅助、助长弹性

。

要理解这个问题,我们先来考虑一个假设:为什么在2017年钢铁去产能力度如此之大的情况下,我们过去所担心的经济下滑与失业等问题都没有出现?:核心的解释来自于近两年总量需求处在扩张的通道中,以总量的增长来抵消了部分行业去产能可能导致的负面影响:1、与过去价格上涨完全受益于需求不同,近两年供给端的变化助推了价格的涨幅,这也导致下游会对这种价格变化承担一部分压力,进而导致利润在产业链不同环节之间的再分配;2、三四线棚改货币化导致的地产投资超预期,拉动了行业依然处在总量蛋糕扩大的区间。

供给端的优化提升了行业平均盈利中枢与稳定性,但需求依然是王道。若将行业形象的比喻为一个蛋糕的话,需求决定的是总蛋糕的大小,供给改变的是行业内不同公司切割蛋糕的比例。因此,从2017年2季度的复盘来看,如果需求预期有所走弱,即便有供给端优化的配合,行业也难以具备吸引力。毕竟在一个缩小的蛋糕中通过切割比例的提高来争取更大的份额,要远比在扩大的蛋糕中做同样的事难度大得多。

简单总结来看:需求是方向,供给是弹性的主逻辑未发生改变

。

扁平化新周期:中枢抬升,但弹性减弱

新背景下周期品也开始较以往有不一样的变化:

1、研究的视野从增量转为总量

:过去供给弹性较大,因此周期行业利润恢复的时期仅限于需求增速大于供给增速的这一段时间,而现在供给侧改革所导致的供给刚性使得只要需求总量还能够维持在一个比较稳定的状态,行业就将在一个不错的中枢上震荡;

2、周期表现从垂直化转为扁平化

:集中度低重资产的特点,使得行业在需求增速回落的时期,供给还会受利润驱使继续冲击,这就意味着除非行业只有回到边际现金流再次有企业亏损,才会进入新一轮调整。

稳定性提升,但弹性减弱是钢铁行业经历供给侧改革后的新常态。

选股思路:细分选景气,总量选龙头

长期之道:成本优势与龙头壁垒

总量越来越难持续向上超预期,是新旧经济转型期大宗周期品所面临的最大桎梏。从行业比较角度看,细分子领域里依然存在需求增长的方向与稳态行业中的优质龙头是值得重点关注的角度。

择股方面,

从道与术的角度讲,长期无外乎两个规律

:

1、同质化行业关注成本优化所带来的“剩者为王”;2、非同质具备一定壁垒的行业,往往强者恒强,优势向龙头靠拢

。

我们在之前报告《周期的抗争》中曾详细论述过,纽柯钢铁股价屡创新高的核心优势来自于其优秀的成本控制能力。因此,

同质化行业看成本;非同质化尤其是具备一定壁垒的行业,坚决站队龙头是最简单也最明智的选择

。

短期博弈之术:淡化趋势,注重节奏

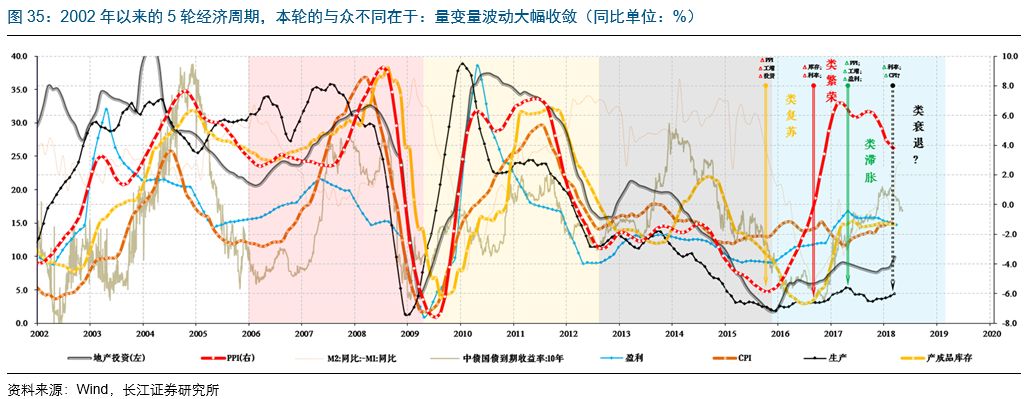

短期博弈方面,过去周期波动明显,拐点更易识别“复苏-繁荣-滞胀-衰退”四阶段层次分明。而当前扁平化周期的特征为:1、量波动收敛,短期扰动致阶段容易反复;2、价替代量,可作阶段判断依据;3、“类复苏-类繁荣-类滞胀-类衰退”,四大阶段间仍按序演进,但常反复。落地到配置来看,以往四个阶段的特征分别是《复苏期:金融》、《繁荣期:周期》、《滞涨期:消费》、《衰退期:成长》。而今,阶段间反复致使风格常切换:1、类滞胀:“繁荣/滞胀”特征反复,风格于“消费/周期”间切换;2、类衰退:“滞胀/衰退”特征反复,风格于“成长/价值”间切换。

对比2017年5月与11月的两次超额收益来看,行业获取超额收益的条件有:1、经过大幅下跌后,估值具备明显比较优势;2、基本面出现边际改善,改善的条件或来自需求预期修复、供给新的收缩或季节性改善。

探寻稳态行业中的阿尔法:并购重组与降本增效

短期的变化来自于供给端的双刃剑属性,提升盈利的同时,也使得行业内大多数公司丧失了产量扩张的能力,净利润的变动仅能依靠单品利润。这意味着行业表现最辉煌的时期只能在边际变化最动荡的那段时间,只要供需稳态后吨钢利润进入窄幅波动区间,则业绩增速会大幅收窄。

这种模式下,依然具备业绩增长潜力的公司当值得重视,而

这种增长只能来自于两个维度:

1、降本增效提升单品利润;2、并购重组带来外延式扩张。

风险提示:

1.终端需求超预期波动;2.供给刚性不及预期

。

评级说明

行业评级:

报告发布日后的

12

个月内行业股票指数的涨跌幅度相对于同期沪深

300

指数的涨跌幅度为基准,投资建议的评级标准为:

看好:

相对表现优于市场;

中性:

相对表现与市场持平;

看淡:

相对表现弱于市场。

公司评级: