专栏名称: 白话区块链

| 用通俗易懂的方式科普区块知识,做您身边最专业的区块链私人顾问(●—●) |

目录

相关文章推荐

|

白话区块链 · Circle股价飙升,2025将成加密IPO丰收年 · 昨天 |

|

请辩 · 课题分离,你真的懂吗? · 昨天 |

|

上海商务 · 圆满举行!第三届上海国际口岸智慧化经贸合作大 ... · 昨天 |

|

上海商务 · 圆满举行!第三届上海国际口岸智慧化经贸合作大 ... · 昨天 |

|

请辩 · 泡泡玛特,操控人心的艺术 · 3 天前 |

|

请辩 · 我为什么不买茅台? · 2 天前 |

推荐文章

|

白话区块链 · Circle股价飙升,2025将成加密IPO丰收年 昨天 |

|

请辩 · 课题分离,你真的懂吗? 昨天 |

|

上海商务 · 圆满举行!第三届上海国际口岸智慧化经贸合作大会 暨“科创中国”数字经济技术交流会 昨天 |

|

上海商务 · 圆满举行!第三届上海国际口岸智慧化经贸合作大会 暨“科创中国”数字经济技术交流会 昨天 |

|

请辩 · 泡泡玛特,操控人心的艺术 3 天前 |

|

请辩 · 我为什么不买茅台? 2 天前 |

|

新东方托福 · 特朗普上台震荡留学圈 加拿大留学受国际热捧 8 年前 |

|

糗事百科 · 今天全宇宙最糗的10大糗图 8 年前 |

|

玩转手机摄影 · 毕业了,我想找个妹纸这样拍! 7 年前 |

|

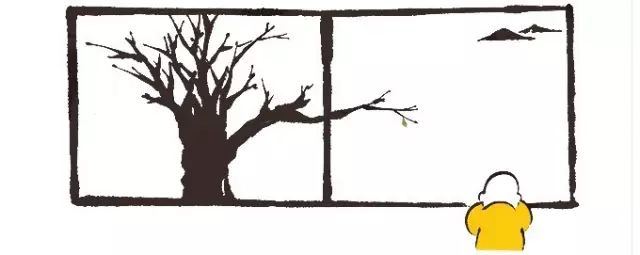

静塾文化 · 【07.11】每日一禅丨论高考的重要性 7 年前 |

|

每日健康知识 · 夏天,一定要喝这碗汤 7 年前 |