正文

过去一周,国债期货表现明显好于现货,1803合约IRR快速上行,其中,十年期合约的IRR上行幅度更大。

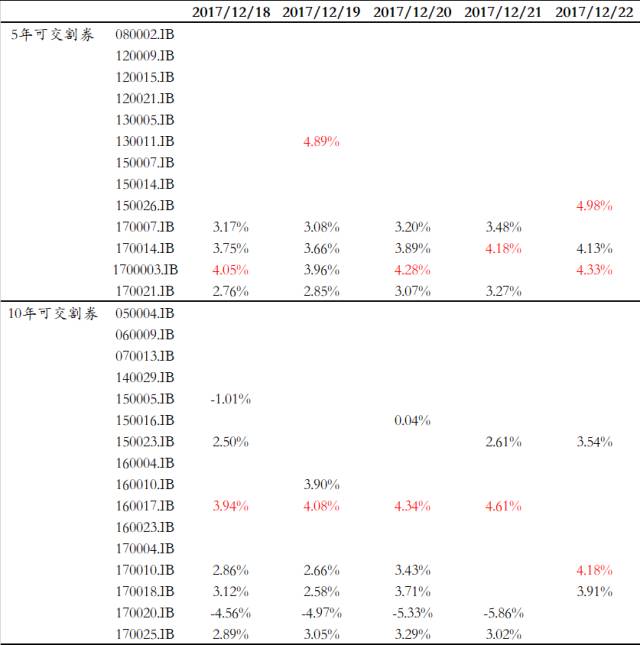

目前,5年和10年主力合约的活跃CTD券所对应的IRR水平分别为4.33%和4.18%,IRR整体水平再次提升,正套策略吸引力不断增强。

图1:五债和十债主连合约IRR走势图

表4:IRR周回顾(1803合约)

策略回顾:

过去一周,国债现货整体表现明显弱于期货,活跃CTD券所对应的净基差整体出现下行。从主力期货合约1803的CTD券来看, 5年活跃券中,1700003.IB的净基差下行0.1864;10年活跃券中,170010.IB的净基差下行0.1758。平均来看,TF1803合约净基差下行约0.18;而T1803合约净基差下行约0.21,TF合约净基差下行幅度小于T合约,与我们的预期一致。

表5:过去一周基差策略回顾(2017/12/18-2017/12/22)

目前五债和十债主连活跃CTD券所对应的净基差分别为-0.3678和-0.1974,我们坚持做多净基差的策略,主要原因有四:

(1)目前五债和十债主连期货合约的净基差水平仍然处于历史较低位置;

(2)目前,五债和十债收益率绝对水平依然较高,均在3.9%左右的水平,

CTD券集中在长久期活跃交割券上,发生切换的概率不大,转换期权的变化较小且对于净基差变化的贡献不大。

(3)从1803合约期现货相对强弱来看,

过去一周,1803合约的短期市场情绪快速上行并上穿长期市场情绪,目前两者均处于较高位置,周五的期货强于现货现象可能将会持续,净基差面临下行压力。

(4)

对于五年期国债期货合约,从所有可交割券的角度来说,目前的四只活跃券并不是理论CTD券(130011.IB和130005.IB),虽然其余可交割券流动性明显较弱,但国债期货的实物交割制度保障了理论CTD券最便宜的地位,若投资者持有该理论CTD券,其依然有动力用其交割,这一点从最近几支期货合约老券交割情况盛行看出。因此,

目前的四只活跃券的转换期权价值依然较大且明显高出各自所对应的净基差水平。

从这个角度来看,五年期国债期货合约的净基差上行动力似乎强于十年期合约。

综合以上原因,虽然净基差在未来一周的不确定性有所增加,但我们认为国债期货净基差仍然将会出现上升,且五年期国债期货净基差上行动力将强于十年期合约。

表6:过去一周活跃券转换期权价值回顾(2017/12/18-2017/12/22)