正文

2.1 全球:资产比经济“跑得快”

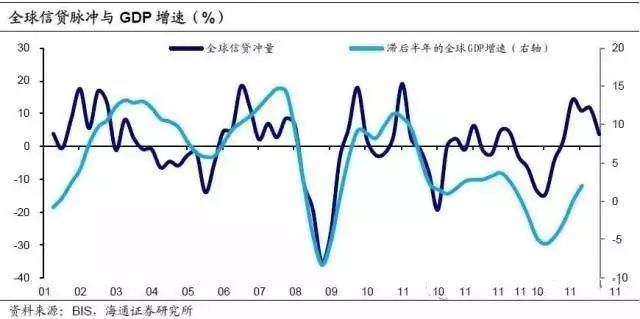

历史上全球信贷脉冲与全球GDP增长的趋势高度相关。信贷脉冲代表了新增信贷占当年创造GDP比重的变化,信贷脉冲上升则表示新增信贷占当年GDP的比重改善,也就意味着有更多信贷加杠杆刺激经济。根据我们第一部分几种情景的分析,也可以看出信贷脉冲和经济增速相关。

从现实情况来看,历史上全球信贷脉冲与经济增长的趋势高度相关,并且领先GDP增速半年左右。

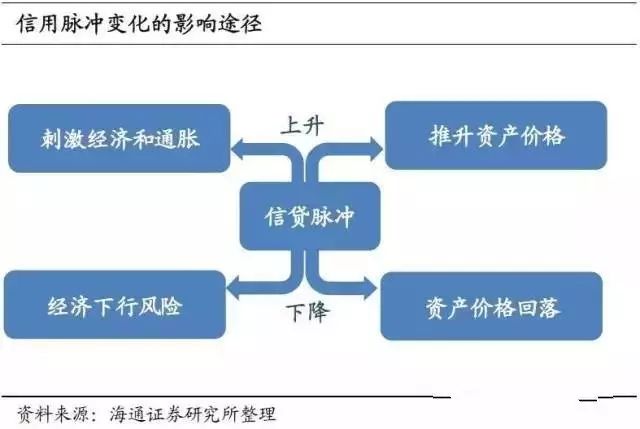

但从08年金融危机以后,尤其是最近几年,全球信贷脉冲与经济增速走势虽一致,但幅度大幅背离,根据我们第一部分的分析,这说明创造出的货币流入经济的有限,而大量流入资产领域。

我们比较一下全球主要经济体资产价格的表现,就会发现德国、日本、美国的股市指数剔除通胀后均较09年增幅超过100%,而印度、澳大利亚的房地产价格实际增速都超过30%。

如果将通胀理解为新增货币向整个经济体的平均流量的话,那么剔除通胀以后的资产价格涨幅相当于是货币多流入资产领域的量。

而近期全球信贷脉冲大幅下滑,反映了美国逐步收紧货币,部分发达和新兴经济体跟随加息,全球流动性拐点出现,前期宽松货币大量流入的资产领域将会接受考验。

17年1季度不仅美国信贷脉冲转负,澳大利亚的信贷脉冲也已降至-1.7%。一方面,信贷脉冲下降意味着信贷对经济增长的驱动将下降。另一方面,信贷的流向决定了信贷收缩时影响的主要方向,由于危机后宽松的信贷极大地推升了股市、楼市等资产价格,那么在如今流动性逐步收紧的背景下,前期享受流动性“红利”的资产价格,将不得不面临流动性收紧的考验。

2.2 结构:发达新兴各不同!

接下来我们看一下主要经济体的情况。

美国金融危机后的宽松刺激导致信贷脉冲走高,近年信贷脉冲与经济趋势的偏离扩大,资产价格重回高点。

08年危机后美国开启量化宽松,10年信贷脉冲上升到接近4%的高位,经济也在政策刺激下回升,但对比以往,经济增速的改善却小于信贷脉冲的增幅。与此同时,美国房地产实际价格反弹,美股则从09年至今开启了一轮长达8年的牛市,即使经通胀调整,当前也已高于00年时的股指高点。

这意味着相比危机前,新增的信贷更多地流向了资产价格领域,其中又以股市为最。

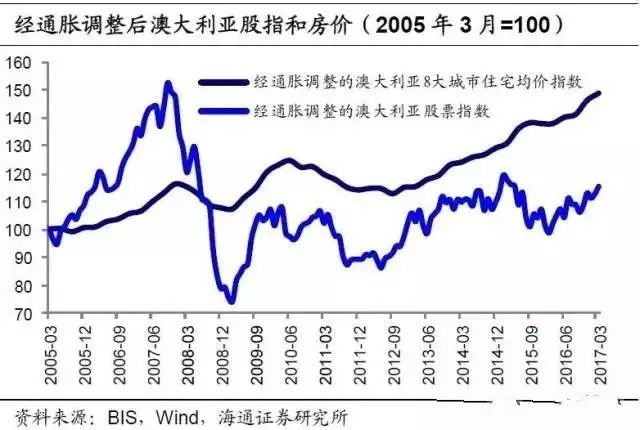

资产价格类似的变化也发生在澳大利亚、加拿大等国,但主要体现到房地产价格上。

13年澳大利亚的信贷脉冲一度接近6%,是历史上的较高水平,但其经济增速仅达到3%,远低于危机前的中枢水平。大量的信贷流入到房地产市场,持续推升了澳大利亚的房价,目前经通胀调整后的房价是00年住宅均价水平的1.5倍。

从信贷脉冲的近期走势看,美国、澳大利亚均出现回落,不仅会对经济构成一定压力,更主要的是考验资产价格的稳健性。

欧洲、日本的信贷脉冲与经济走势一致,仍在回升。

欧洲信贷脉冲的历史走势与经济增速也非常一致,信贷对经济增长的刺激程度相对稳定。但近年由于欧央行实施量化宽松,信贷短时间冲高,而经济增速的复苏相对稳定,也出现了背离。而日本由于信贷对经济的刺激效果长期不佳,所以较长时期内信贷脉冲的走势和经济增速并不十分吻合。当前欧、日经济虽有改善,但欧央行和日本银行均维持宽松政策,这也使得它们的信贷脉冲仍在上升,其变化取决于宽松何时退出。

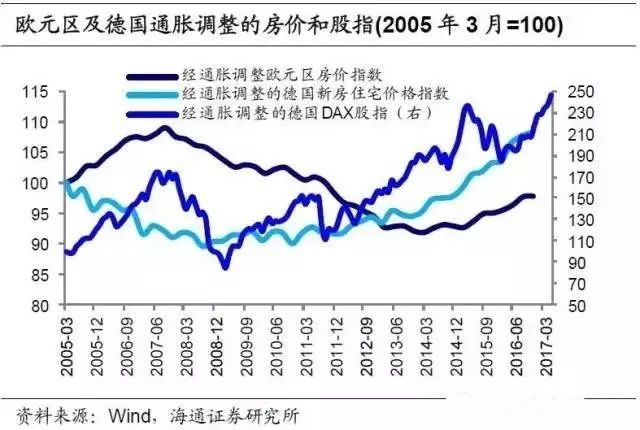

从资产价格表现来看,欧洲和日本的股市好于楼市。

经通胀调整后,德国DAX的股价已经超过危机前的水平,相比08年危机时翻了一倍,创下新高,但房价整体平稳,15年后股指趋势与信贷脉冲的变化高度相关,说明信贷宽松对股市价格也有支撑。而日本90年代之后,信贷脉冲在0值上下波动,楼市表现平平,而08年之后信贷脉冲和经济增速偏离扩大,股市涨幅明显。

海外新兴经济体的信贷脉冲与经济增速整体也非常一致。

以印度和巴西为例,两国的GDP实际增速均与信贷脉冲保持同步,相对而言,巴西的同步趋势更明显,而印度的波动却更大,很多阶段都存在着短期的背离,但印度和巴西的信贷脉冲与经济增长的趋势并没有太大的偏离。

新兴市场的资产价格表现分化。