正文

民企110亿借壳国企

根据公告信息,上市公司丹化科技发行股份购买斯尔邦石化100%股份,标的预估作价110亿元

,发行股份数量为3,005,464,479股,每股发行价格为3.66元。

交易完成后,盛虹石化及其一致行动人博虹实业将持有上市公司约63.86%股份,盛虹石化成为上市公司的控股股东。上市公司实控人由江苏省丹阳市人民政府变更为缪汉根、朱红梅夫妇。具体交易方案如下:

交易对方:盛虹石化、博虹实业、建信投资、中银资产。

预估作价:110亿元(标的资产预估值为100.00亿元;交易基准日后建信投资对标的增资10亿元)。

发行价格:3.66元/股。

发行股份数量:3,005,464,479股。

标的资产:江苏斯尔邦石化有限公司100%股份。

18年静态PE:36.3倍。

是否构成重大资产重组:是。

是否构成重组上市:是。

摊薄率:25.27%。

历史业绩:2017年、2018年、2019年1-4月,营业收入为76.51亿元、114.70亿元、37.75亿元;净利润为7.60亿元、3.03亿元、3.16亿元。

业绩承诺:斯尔邦石化2019年、2020年、2021年扣除非经常性损益后归属于母公司的净利润合计不低于28.50亿元。

承诺方:盛虹石化、博虹实业。

业绩补偿方式:本次交易完成后,如标的公司在业绩承诺期间内,截至每一业绩承诺年度当期期末累积的实际净利润数未能达到补偿义务人承诺的截至当期期末累积承诺净利润数,补偿义务人应以其持有的上市公司股份对差额进行补偿:

当期应补偿金额 =(截至当期期末累积承诺净利润数-截至当期期末累积实际净利润数)÷业绩承诺期间内各年的承诺净利润数总和×拟购买标的资产交易对价-累积已补偿金额;

当期应补偿股份数量=当期应补偿金额÷本次发行价格。

减值补偿:若标的资产期末减值额>业绩承诺期间已补偿的金额,则补偿义务人应就前

述差额另行以其持有的上市公司股份进行补偿:

期末减值需补偿股份数量=期末减值额÷本次发行价格-业绩承诺期间已补偿股份总数。

锁定期:盛虹石化及其一致行动人博虹实业通过本次购买资产取得的对价股份,自股份发行结束日起36个月内不得转让或委托他人管理;建信投资、中银资产通过本次购买资产取得的对价股份,如在取得对价股份时对其用于认购股份的资产持续拥有权益的时间已满12个月,则自该等股份发行结束之日起24个月内不得转让或委托他人管理;如在取得对价股份时对其用于认购股份的资产持续拥有权益的时间未满12个月,则自该等股份发行结束之日起36个月内不得转让或委托他人管理。

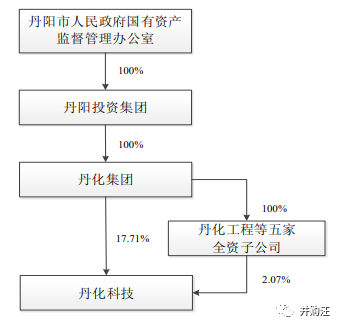

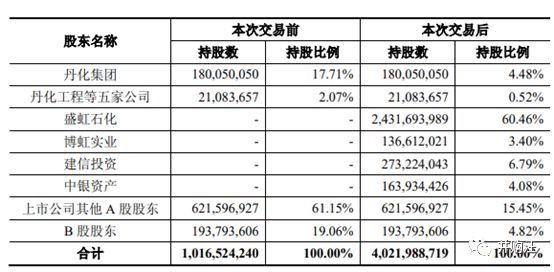

上市公司股权结构变化:

本次交易前,

丹化

科技持有上市公司17.71%的股份,为公司控股股东;江苏省丹阳市人民政府通过丹化科技及其一致行动人合计持有上市公司19.79%的股权,是上市公司的实际控制人。

本次交易后,盛虹石化及其一致行动人博虹实业将持有上市公司约63.86%股份,盛虹石化成为上市公司的控股股东。缪汉根、朱红梅夫妇通过盛虹石化、博虹实业,间接持有上市公司63.68%股份,成为上市公司新的实际控制人。

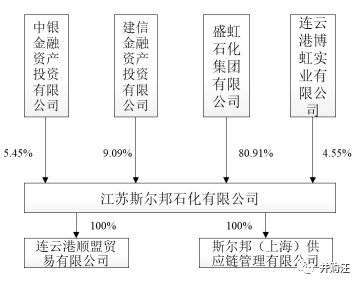

根据公告信息,2019年3月,

建信投资对标的斯尔邦石化增资10亿元,持有公司9.09%的股权;4月,中银资产以6亿元受让盛虹石化持有的标的5.45%的股权。

这两次债转股交易,标的100%股权估值均为110亿,与本次交易预估值无差异。

那么,建信投资和中银资产为何在交易前突然进行债转股呢?

一方面,标的斯尔邦资产负债率较高,是重要原因。

根据公告信息,2016年末、2017年末、2018年末,斯尔邦资产负债率分别为74.75%、73.66%、70.58%,呈现逐年下降趋势,但均超过70%,总体水平较高。

不过,需要注意的是,

建信投资是直接对标的公司增资,能够降低标的负债规模,但是中银资产是受让标的股东股权,实质上解决的是标的股东的资金问题。

债转股后,斯尔邦石化的股权结构如下:

那么,建信投资和中银资产为何在借壳前对标的进行债转股呢?

小汪@添信并购汪认为,其中一个重要原因就是可以解决不能锁价定增的问题。

2017年2月再融资新规后,取消了锁价定增,上市公司定增只能市价发行,定价基准日为股份发行期首日。

但对于并购重组中的股份支付,定价基准日为董事会决议日。

借壳前先通过债转股方案取得标的股份,随后再将标的股份置换为上市公司股份,本质上属于再融资发股还债,但却是通过发行股份购买资产的方式来实施,这样就间接实现了锁价定增。

目前国企的一些债转股方案基本是按照这样的模式在展开,如此前小汪@添信并购汪分析过市场化债转股的案例,就是在子公司层面引入投资人,随后再置换成上市公司股份。

在子公司层面引入投资人已经是债转股的通用范式,方案如此设计是出于何种考虑?有何优势?小汪会在

资本会员

详解。多年来,小汪@添信并购汪一直通过跟踪市场动态变化理解市场、分析监管逻辑。对于国内以及国际的重组方案设计、经典案例与演变规则都有很多积累。这些内容的精华,我们会放在资本会员里,欢迎有兴趣的小伙伴加入进来。

我们看到,本次交易是盛虹集团旗下子公司第二次借壳国企。而之前提到,早在2017年,盛虹科技控股子公司国望高科就借壳东方市场,交易作价127亿元。交易完成后,盛虹科技持股比例为68.30%,成为上市公司控股股东。接下来,我们先来回顾下国望高科借壳国企的交易。

该次借壳交易中,东方市场拟以127.33亿元的价格收购国望高科100%股权,交易完成后上市公司的实际控制人将由吴江区国资办变为缪汉根、朱红梅夫妇。具体交易方案如下:

标的:国望高科100%股份。

交易对手:盛虹科技、国开基金。

标的作价:127.33亿元。

发行价格:4.63元/股。

发行股份:2,750,107,991股。

标的业务:民用涤纶长丝的研发、生产和销售。

估值方法:收益法估值,增值率120.33%。

17年静态PE:8.91倍。

18年动态PE:10.24倍。

历史业绩: 2015年、2016年、2017年经审计合并报表归属于母公司所有者的净利润分别为32,212.03万元、63,170.09万元、109,145.68万元、142,915.80万元。

业绩承诺:(1)国望高科2018年度实现的扣除非经常性损益之后的净利润不低于124,412万元;(2)国望高科2018年度与2019年度累计实现的扣除非经常性损益之后的净利润不低于261,111万元;(3)国望高科2018年度、2019年度与2020年度累计实现的扣除非经常性损益之后的净利润不低于405,769万元。

业绩承诺承诺方:盛虹科技。

摊薄率:30.65%。

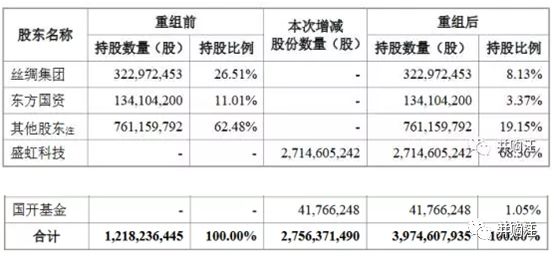

上市公司股权结构变化:

本次交易前,吴江区国资办通过丝绸集团、东方国资合计持有上市公司37.52%股份;

本次交易后,吴江区国资办间接持股比例下降至11.5%;

交易对手盛虹科技持股比例将为68.30%,缪汉根、朱红梅夫妇将成为上市公司新的实际控制人。

然而,在2017年并购重组委第69次会议首次上,东方市场与国望高科的交易却被证监会否决了。

小汪@添信并购汪在

200节线上课

中,用最新的案例,详尽分析了并购交易方案设计的监管红线,包括监管尺度与标准,以及借壳交易怎样在合规与交易的博弈之间取得平衡。

东方市场这一案例是小汪@添信并购汪重点在

48节线上课

中解析过的。

当时证监会的审核意见为:“本次交易标的资产在报告期内经营模式发生重大变化,且交易前后存在大量关联交易,不符合《首次公开发行股票并上市管理办法》第三十七条和《上市公司重大资产重组管理办法》第四十三条相关规定。”这两条规定的相关内容如下:

《首发办法》第三十七条:发行人不得有下列影响持续盈利能力的情形:

(一) 发行人的经营模式、产品或服务的品种结构已经或者将发生重大变化,并对发行人的持续盈利能力构成重大不利影响;

《重组办法》第四十三条:上市公司发行股份购买资产,应当符合下列规定:

(一)充分说明并披露本次交易有利于提高上市公司资产质量、改善财务状况和增强持续盈利能力,有利于上市公司减少关联交易、避免同业竞争、增强独立性;

对此,上市公司针对资产整合所带来的经营模式改变,对盈利能力的影响分析等,进行了更加深入详细的说明;同时,针对关联交易问题,通过详细的经营数据展现了关联交易对公司的影响程度,并且给出了彻底化的解决方案。