正文

换句话说,政府虽然没有足够的财政资源来支持国有企业,但通过金融政策让金融机构将大量廉价的资金配置给国有企业,国有企业由于不按市场价格支付资金成本,相当于获得了变相补贴。所以,政府在改革期间对金融体系保留大量干预,目的之一就是为了支持双轨制改革策略,对国有企业提供变相补贴。

从宏观层面看,改革的目的是

要推动中国经济从中央计划体系走向自由市场经济,

但在转型过程中出现了“不对称的市场化”:一方面,产品市场几乎全部放开,几乎所有农产品、制造品和服务品交易,都通过市场机制完成,价格也完全由供求决定;另一方面,资金、土地和能源等要素市场,依然严重存在政策扭曲。“不对称的市场化”,目的也是为了保证双轨制改革政策顺利推进,抑制性金融政策同样是“不对称的市场化”的重要组成部分。

对于中国金融市场监管弱的问题,主要是指当前监管体系防范与处置金融风险的能力不强。后面讨论系统性金融风险时候再展开来讲。

简单总结前面的分析论述就是:

40年来,中国从只有一家金融机构开始,

改革和发展出一个全新的金融体系,这个金融体系的重要特征是

规模很大、管制较多、监管很弱。

2

政府干预金融体系是好还是坏

第二个问题是既然金融抑制这么严重,又如何解释改革期间所创造的“经济奇迹”?这涉及如何评价改革期间抑制性金融政策的作用:

金融抑制究竟是催生了经济成功,还是说仅仅没有妨碍经济成功?

这个问题很重要,因为它不仅关乎如何理解过去,更涉及如何应对未来。就像评价双轨制改革一样,有人说中国经济成功是因为市场化,放得好,也有人说是因为保留了计划色彩,管得好。对金融改革的实证分析表明,其政策机制更为复杂,并非简单的“放得好”或者“管得好”。我们的分析结论是:改革过程中,抑制性金融政策对经济增长与金融稳定的影响在不断变化,改革开放前期,金融抑制对经济增长的影响是正面的,但进入新世纪以后,这个影响变成了负面的。

根据省级面板数据(panel data,又称“平行数据”,例如2010-2019年10年来中国全部直辖市的GDP数据,就是一组panel data)估算结果做一个简单测算,即假定金融抑制指数为0,也即彻底消除抑制性金融政策、

实现完全的金融市场化,中国的经济增速会怎样变化?

结果显示:上世纪80年代中国经济增速会下降0.8个百分点,90年代经济增速会下降0.3个百分点,但在新世纪头十年,经济增速反而会提高0.1个百分点。这说明,早期的抑制性金融政策能促进经济增长,但后来这种促进作用转变成遏制作用。

所以,现在如果把抑制性金融政策全部取消,中国的经济增长会更快一些。

进一步分析还会发现,金融抑制对经济增长和金融稳定存在双重影响:

一种称之为“麦金农效应”。

麦金农教授的基本观点是:金融抑制会降低金融资源配置效率,会遏制金融发展,所以对经济增长与金融稳定不利。

另一种称之为“斯蒂格利茨效应”。

斯蒂格利茨教授发现,上世纪最后二十年,一方面各国积极推进金融市场化、国际化改革,另一方面金融事故的频率越来越高,对经济增长与金融稳定构成很大伤害。他指出,如果一个经济体还没有形成完善的市场机制和监管框架,完全市场化可能对经济发展和金融稳定不利,政府适度干预反而更加有益。

上述两个效应可能在任何经济体中都同时存在,只不过在不同的经济体或同一经济体的不同时期,由不同效应占主导:如果市场机制相对健全、监管框架相对成熟,大幅降低金融抑制的程度有利于经济增长与金融稳定;如果金融市场机制、监管框架尚不成熟,完全放开不仅不能带来好处,反而有可能造成灾难性后果。

市场化改革的目的是为了改善效率,但伴随市场开放而来的是市场波动和风险增加。举个例子,很多国家都在开放资本项目,但这经常会带来汇率大起大落和资本大进大出。有的国家很容易承受这样的变化,比如澳大利亚和加拿大,而有的新兴市场国家和发展中国家在资本项目放开以后,很快就发生金融危机。所以,同样的政策带来的结果不一样,抑制性金融政策的作用机制也是如此。

金融抑制听起来是一个负面的政策安排,但在改革前期却对中国经济增长和金融稳定发挥了正面影响,

这可以从两个方面来看:

第一,大多数银行都由国家控股,资

金配置和定价也受到政府的多方面干预,这些都会造成效率损失。但是这样的金融体系在把储蓄转化成投资的过程中非常高效,

只要有储蓄存到银行,很快就能转化成投资,直接支持经济增长。

第二,政府干预金融体系,对金融稳定有支持作用。

最好的例子是在1997年亚洲金融危机期间,中国银行业的平均不良资产率超过30%,但没有人去挤兑银行,原因就在于存款人相信只要政府还在,放在银行的钱就有保障。中国改革开放40年期间,系统性的金融危机一次也没有发生过,这并不是说没有出现过金融风险,而是政府用国家信用背书,为金融风险兜底。反过来设想一下,如果中国在1978年就完全放开了金融体系,走向市场化与国际化,几乎可以肯定,中国一定已经发生过好几次金融危机。

关于金融抑制的上述分析其实具有一般性意义,即任何政策层面的决策都必须考虑客观经济环境,而评估任何政策也必须同时考虑成本和效益两个方面。

任何看上去不怎么合理的政策,其实都有原因,

即便要改变,也首先需要充分理解设置这些政策的最初动机。

中国实施抑制性金融政策的初衷,是为了支持双轨制改革策略。

与此同时,几乎所有政策都同时存在正反两个方面的效应,经济决策往往不是在黑白之间做选择,而是在成本、效益之间权衡。在相当长的时期内,金融抑制对中国的经济增长与金融稳定发挥了正面影响,但现在变成了负面影响,应该尽快考虑改变。

3

为什么对金融服务的抱怨越来越多

第三个问题是为什么近年围绕

“金融不支持实体经济”和“小微企业融资难、融资贵”

等抱怨越来越多?要回答这个问题,就要回答为什么抑制性金融政策的影响从正面转向了负面。

改革前期,中国的经济增长与金融稳定表现都非常好,近几年却发生了不少变化,

社会对金融体系的抱怨也越来越多,具体有两种说法:

一是“金融不支持实体经济”,二是“小微企业或民营企业融资难、融资贵”。两种抱怨刚好和前述的实证分析结论一致,抑制性金融政策确实已经成为拖累经济增长和金融稳定的重要因素。

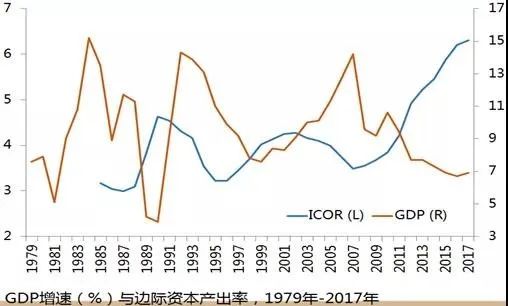

上图反映了经济增长速度(GDP)和边际资本产出率(ICOR)的关系,

即每新生产一个单位的GDP,需要多少新的单位资本投入。

自2008年全球金融危机爆发以来,中国的经济增速一直在下降,从最初的10%以上跌到了目前的7%以下。与此同时,ICOR从2007年的3.5上升到2017年的6.3,这表明资本的效率确实在直线下降,

或者说金融支持实体经济的力度在不断减弱。

导致这个变化的原因可能很多,

其中一个重要因素是中国经济增长模式改变。

中国改革前期的经济增长主要是发挥低成本优势,依靠劳动密集型制造业迅速扩张,大批农村剩余劳动力从农村进城变成产业工人,制造业快速增长,劳动生产率也不断提高。但这种高速增长基本是要素投入型,技术水平相对较低,只要不断增加生产投入,经济就会持续发展。现在中国经济发生了一个重要变化,就是成本水平急剧上涨。2007年全球金融危机爆发的前一年,中国的人均GDP是2600美元,2018年增加到将近1万美元。伴随收入水平提高的是成本水平翻天覆地的变化,原来的低成本优势完全消失,原先基于低成本发展的制造业也丧失了竞争力。十年间一个直观的变化,就是原来成本低,现在成本高。

经济学有一个词叫

“中等收入陷阱”

,指大多数国家都有能力从低收入水平成长到中等收入水平,

但是很少有国家能从中等收入水平进入高收入水平。

原因在于,从低收入到中等收入,可以依靠要素投入型的增长模式,而从中等收入到高收入,必须依靠创新驱动型的增长模式。“中等收入陷阱”意味着大部分国家都没有能力持续创新,支持产业升级换代,所以一旦经济发展到中等收入水平就上不去。这也是我们今天面临的一个重大挑战,关键就在于能否通过创新支持产业升级换代,保证可持续的经济增长。

说到经济创新,容易产生一种误解,以为创新就是指最前沿的技术开发,其实在现代经济生活中创新几乎无处不在,不分制造业和服务业,甚至农业,而且创新既有商业模式的创新,也有生产技术的创新,既包括无人机、新能源、人工智能等新型技术和产业,也包括汽车、家电、机械装备等传统产业的更新换代。

谁是创新的主力?

有数据显示,在企业层面,

民营企业贡献了70%的知识产权,国有企业贡献了5%,外资企业贡献了剩下的25%。

这组数据多少有点令人意外,很多人印象里国企虽然效率差一些,但技术力量要比民企强很多。事实证明,技术力量并不等于创新能力。因此,如果以2008年全球金融危机为界,前后的经济模式发生了很大改变。全球危机以来,经济增速和金融效率不断下降,可能都与经济模式转变有关系。进一步讲,创新驱动型的增长模式能否顺利运作,

取决于民营企业或中小企业能否健康发展。

中国目前的金融体系在服务民营企业和中小企业方面,存在一些先天的短板。

前面讲到,中国金融体系的两大特征是银行主导和政府干预比较多,比较擅长于服务大企业、制造业和粗放式型经济发展。对于受政府干预比较多的银行来说,风控以传统办法为主,主要是“三看”: