正文

6

月“钱荒”期间,而且当时也仅仅持续了

4

个交易日。

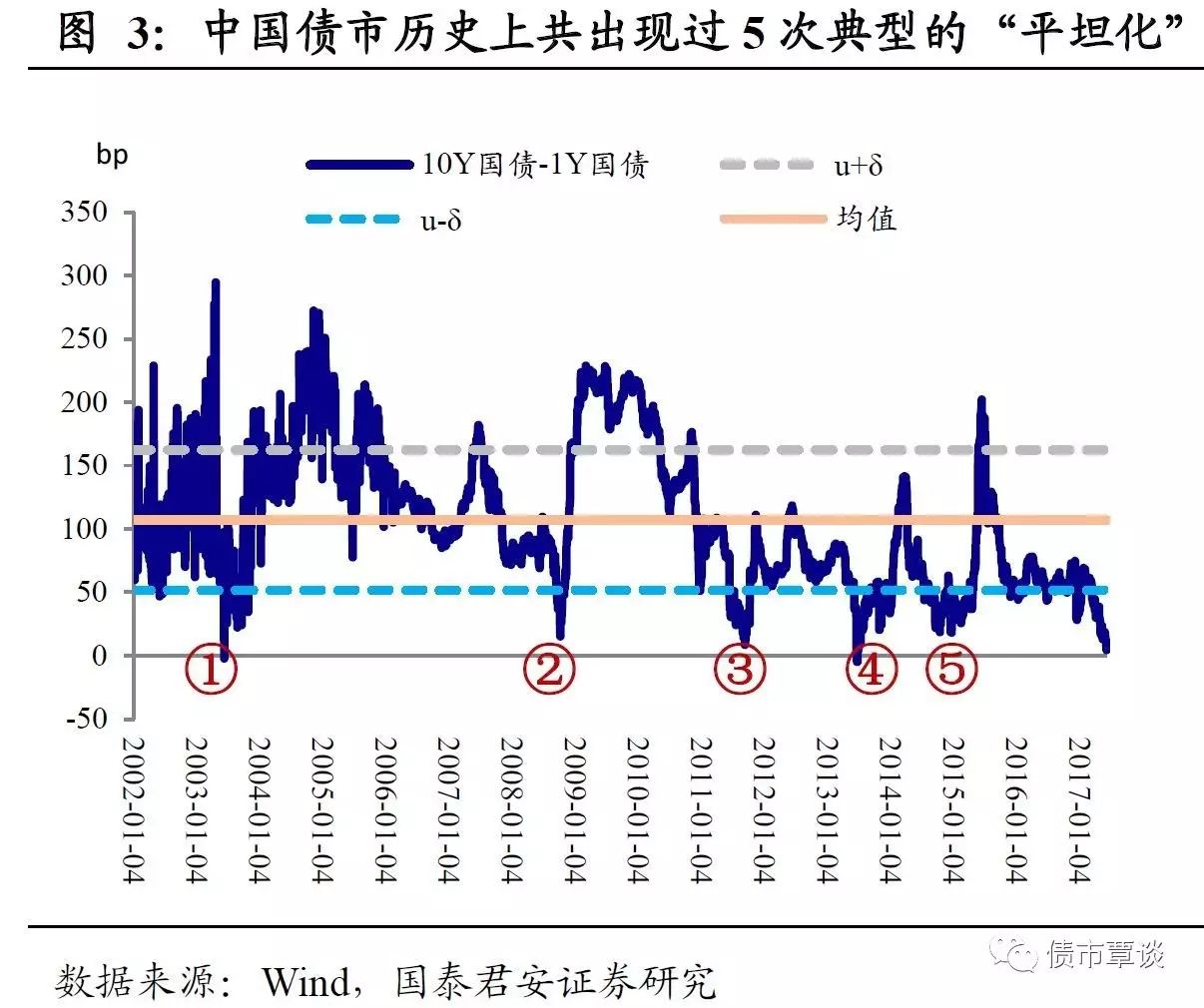

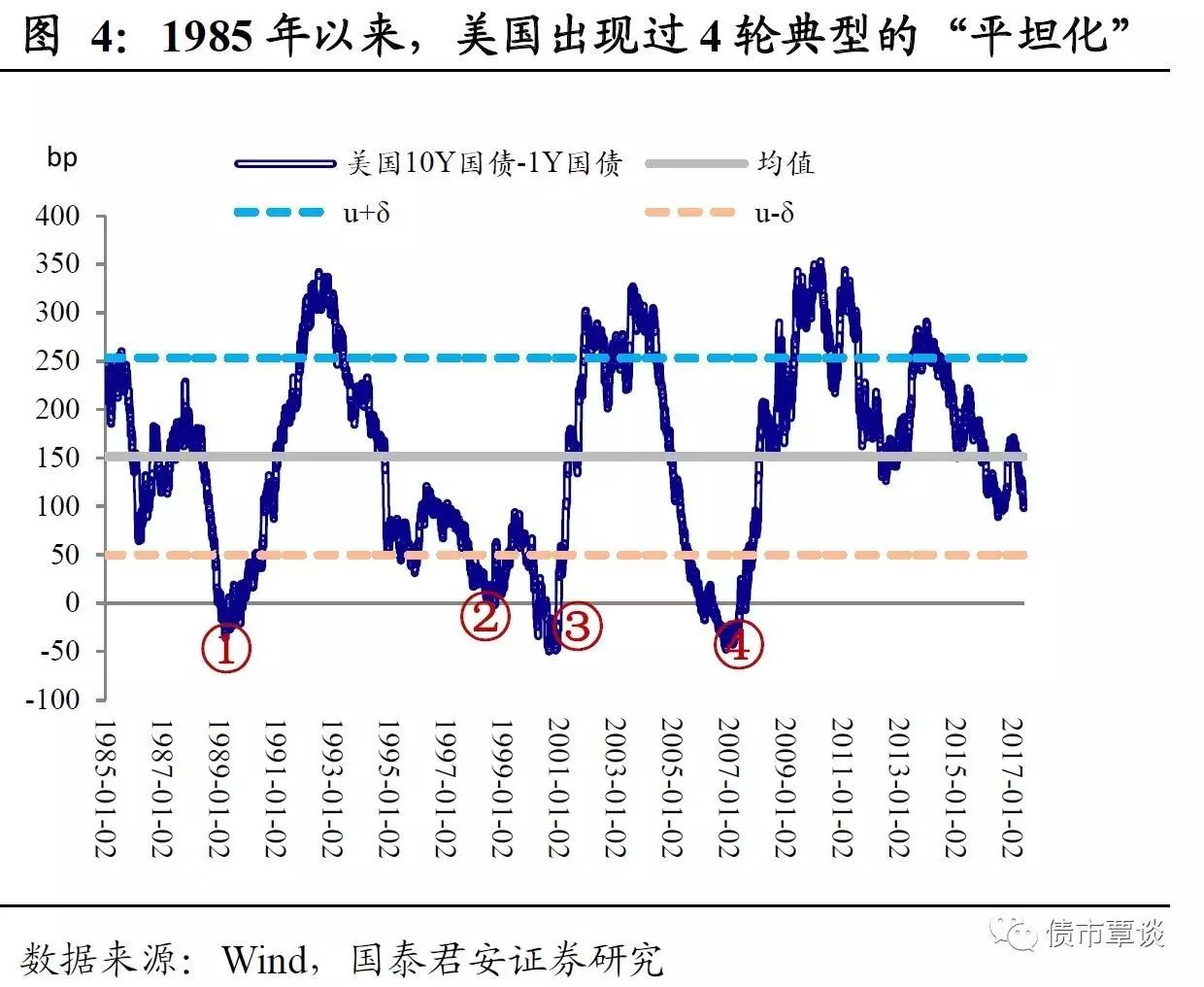

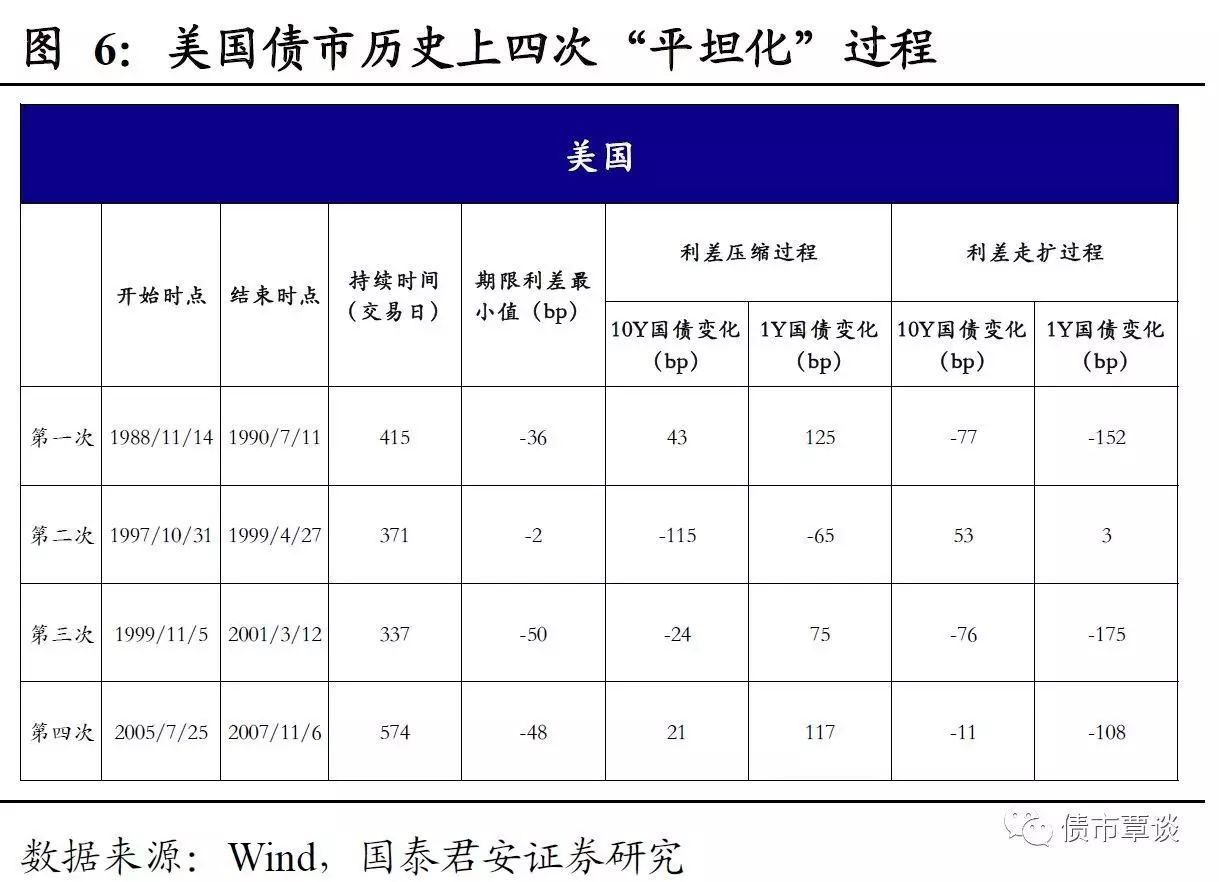

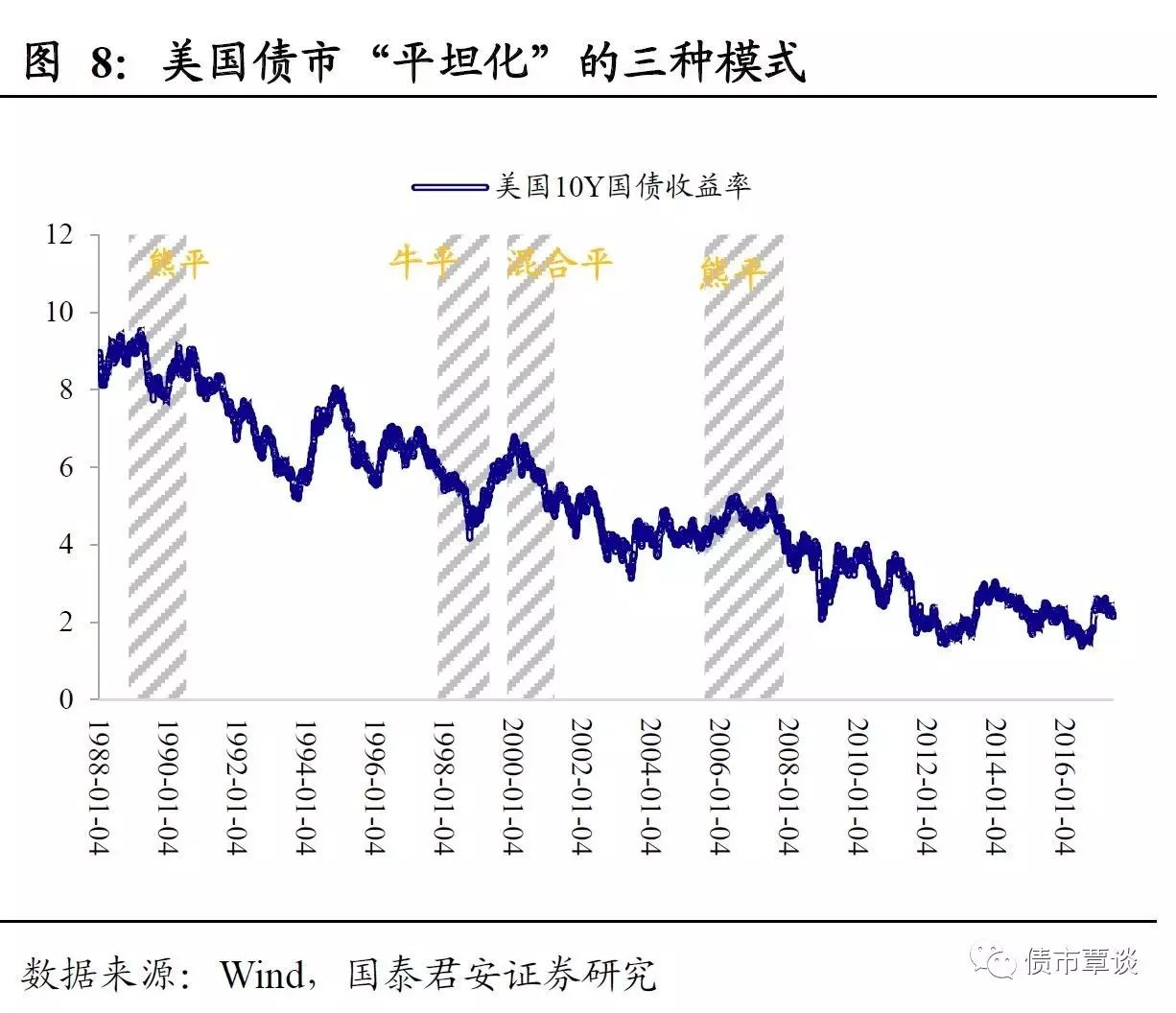

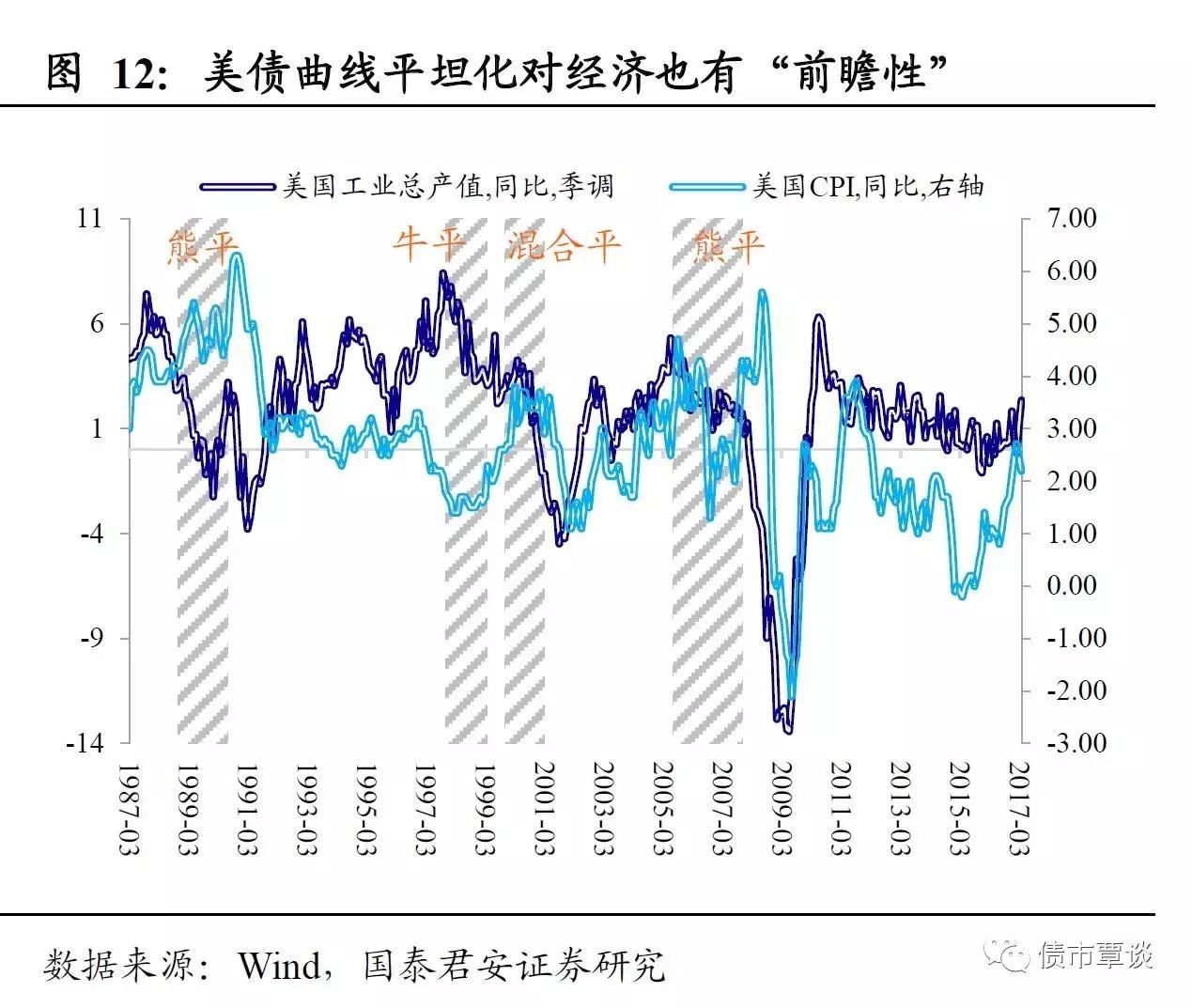

回顾更加“成熟”的美国债市历史,

1985

年以来

10-1Y

国债的期限利差均值水平约

150bp

,比中国更高;平均波动幅度约

102bp

,同样高于中国。采用相同的定义方法,过去

30

年来美债收益率曲线“极度平坦化”仅出现过

4

次,分别发生在:①

1988-1990

年;②

1997-1999

年;③

2000-2001

年;以及④

2005-2007

年。倒挂的曲线在美国相对常见一些,几乎每一次平坦化过程最终都会演化为倒挂。

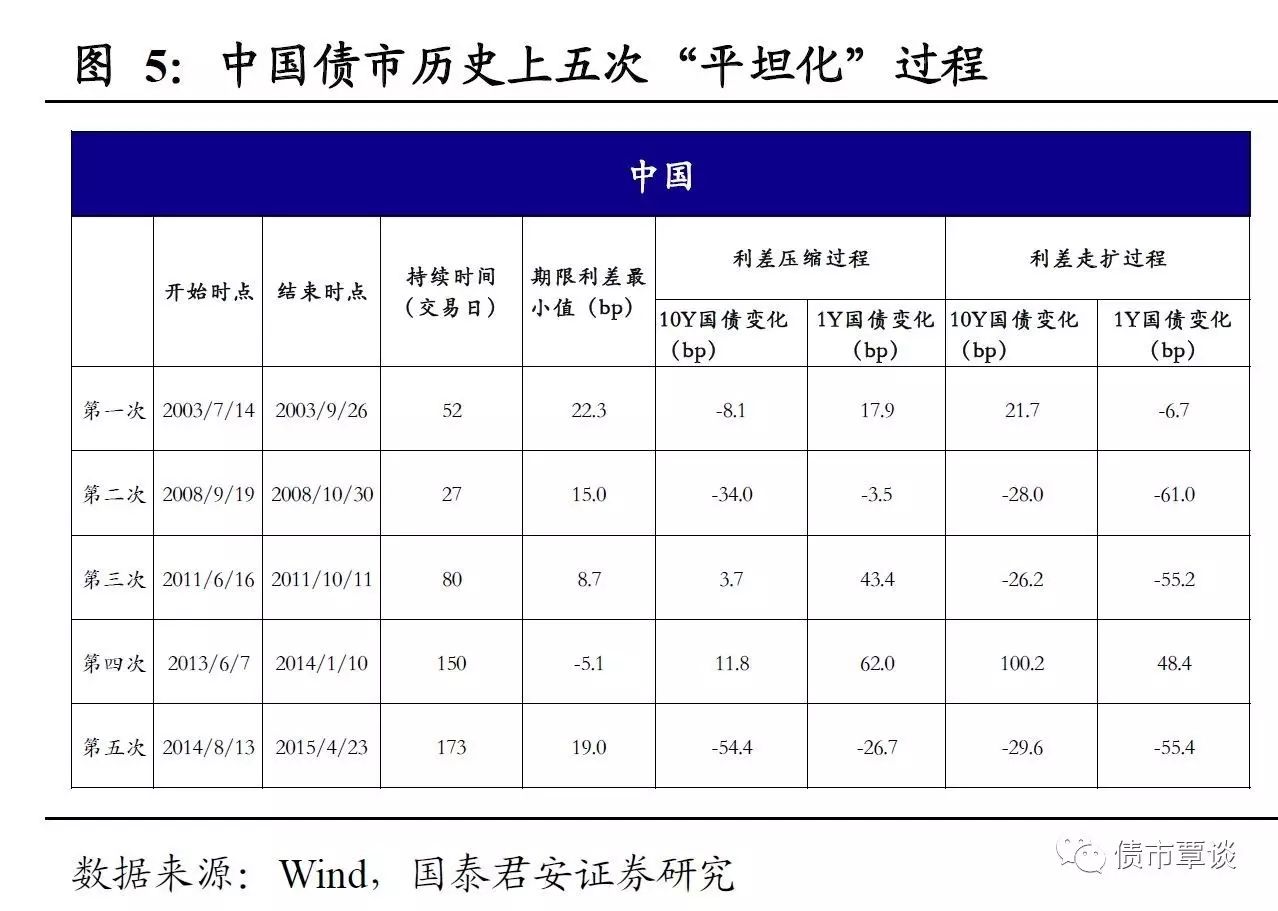

我们将中国、美国历史上收益率曲线“极度平坦化”过程中的关键指标归纳在下表中,以供后文分析使用。

2.2.

收益率曲线“平坦化”的三种模式

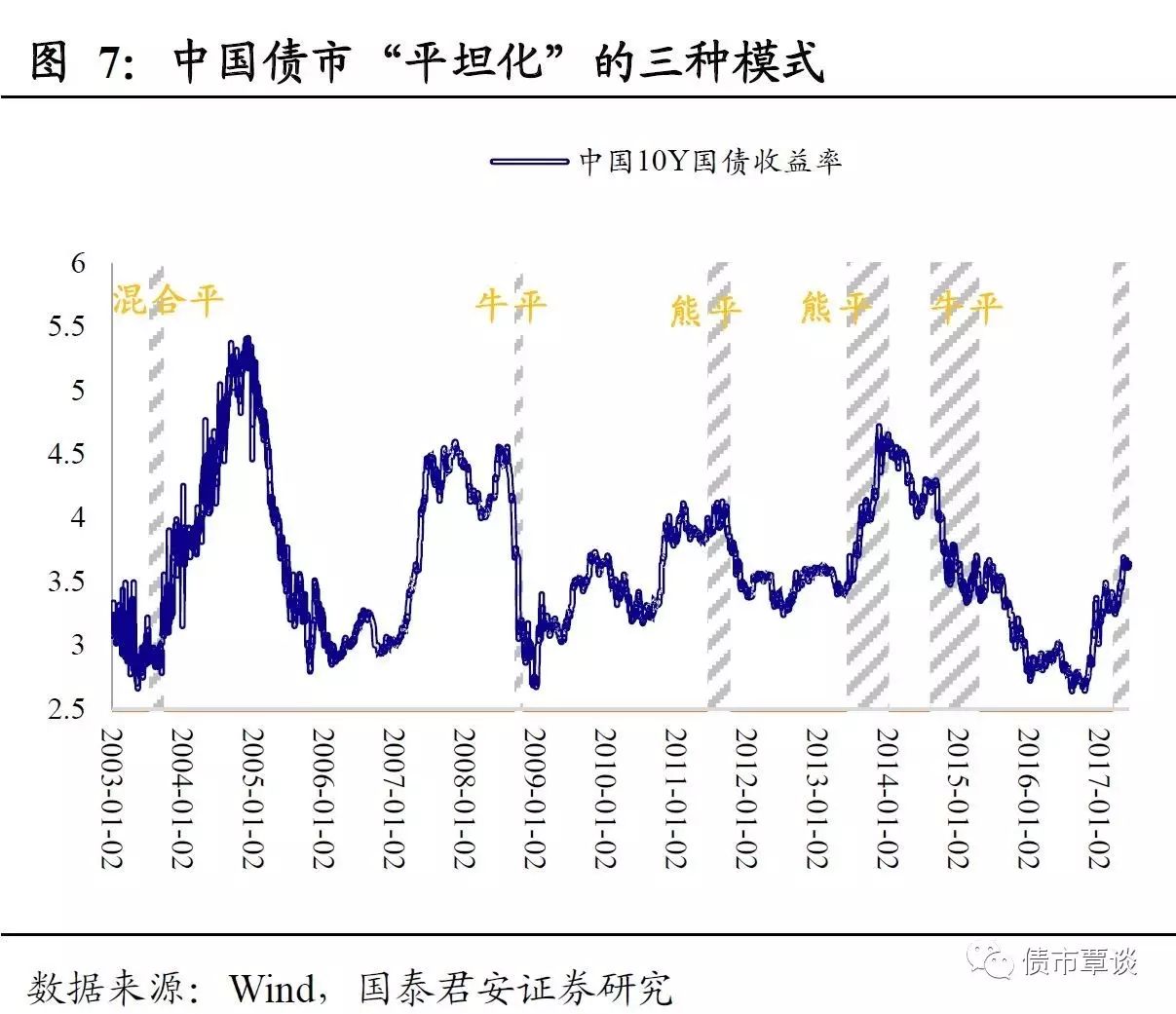

曲线平坦化的三种模式,“熊平”、“牛平”和“混合平”。

理论上,收益率曲线变平可以通过三种方式来实现:①短端收益率与长端收益率同时上行,但短端上行更快,我们称之为“熊平”;②短端收益率与长端收益率同时下行,但长端下行更快,我们称之为“牛平”;③短端收益率上行,同时长端收益率下行,我们姑且称之为“混合平”。历史上看,“平坦化”也并非熊市特有的现象,三种模式的“平坦化”都曾经其他时期发生过。最常见的是“熊平”,共计出现过

4

次;其次是“牛平”,出现过

3

次;“混合平”出现的次数最少,共计

2

次。

曲线形态异常与货币政策调整密切相关。

导致收益率曲线形态“异常”最关键的因素是货币政策,几乎每次“平坦化”过程都伴随了央行基准利率的调整,但不同模式的“平坦化”往往对应着货币政策的不同阶段,以下将分别介绍。

“熊平”一般出现在货币政策持续收紧的过程中。

短端收益率上行幅度显著超过长端的现象一般只会在央行持续收紧货币政策的情况下出现。可以看到,历史上的

4

次“熊平”分别发生在

1988

年

11

月

~1989

年

3

月(美国)、

2005

年

7

月

~2006

年

11

月(美国)、

2011

年

6

月

~2011

年

11

月(中国)以及

2013

年

6

月

~2014

年

1

月(中国)。其中,前三次“熊平”均伴随了央行上调基准利率的动作(美国上调联邦基金目标利率,中国上调存贷款基准利率),

2013

年中国央行虽然未上调基准利率,但货币收紧的趋势异常明显。

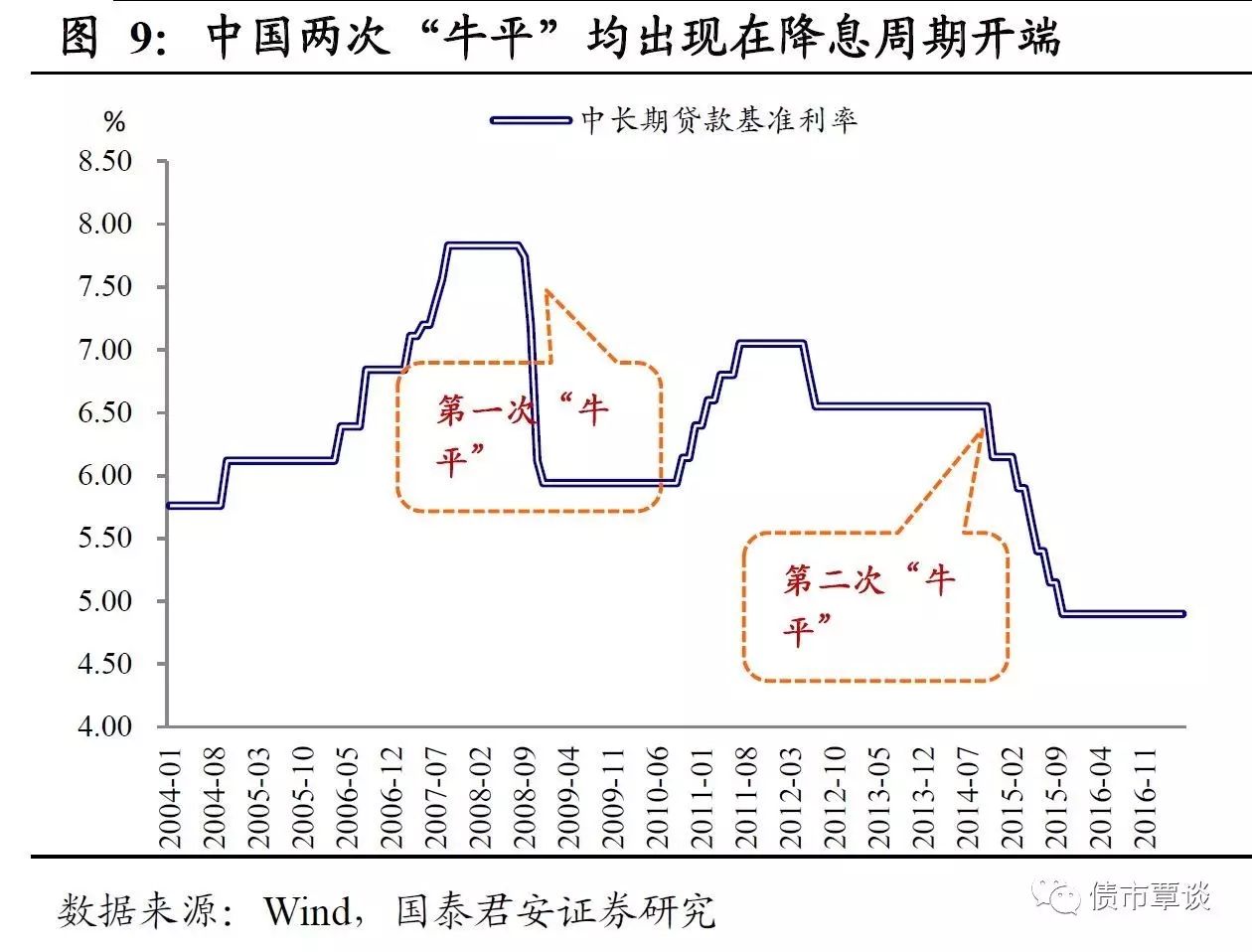

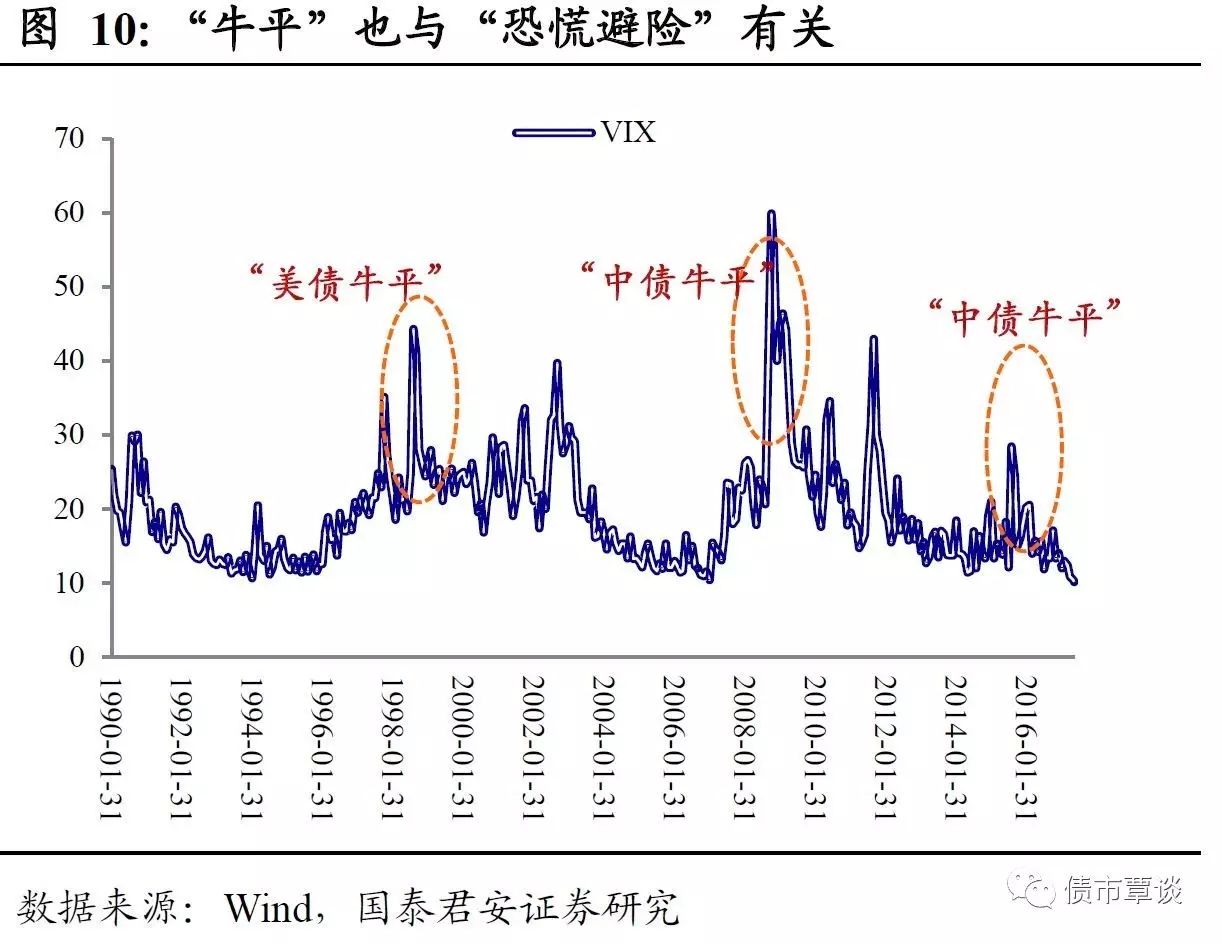

“牛平”往往预示着持续宽松周期的开端。

收益率曲线呈现“牛平”,需要长端收益率(相比短端)以更快的速度下行,这种现象一般出现在货币政策大宽松周期的初期:短端利率刚刚开始随基准利率下调而走低,长久期债券则因持续宽松预期而受到更加疯狂追捧。

可以看到,历史上中国债市两次“牛平”均出现在降息周期的开始阶段(

2008

年

9

月以及

2014

年

8

月),美国债市的唯一一次“牛平”也与美联储启动降息有关(

1997

年

10

月)。导致“牛平”时期货币政策拐点的原因多数与突发性“危机”的催化有关,例如

1997

年、

2008

年的两次“牛平”分别对应着亚洲金融危机以及国际金融危机。

“混合平”容易出现在紧缩周期的尾声处。

“混合型”的平坦化并不常见,需要短端收益率与长短收益率出现前者向上、后者向下的背离。一般来说,这种情况容易发生在紧缩周期的末端,央行的实际紧缩动作还在惯性持续并推动短端利率上行,但市场心态已经发生变化,认为“紧无可紧”,宽松即将到来。最经典的“混合平”出现在

1999~2001

年的美国,美联储的加息动作一直持续到

2000

年年中,但随着“互联网泡沫”破裂,随后快速切换至降息模式。

本轮中国国债收益率曲线平坦化是比较典型的“熊平”。

具体到本轮曲线平坦化,应当是一轮典型的“熊平”周期,可以看到,当前

10Y

国债收益率水平虽然经过了一轮“修正”,但从历史上看仍处于均值附近;但

1Y

国债边际上行幅度远超

10Y

国债,几乎快要接近历史最高水平。从政策周期看,美联储已经确认进入加息周期且存在提速的迹象,国内虽然没有进行传统意义上的“加息”动作,但在货币市场进行了“非典型性”的加息。

2.3.

“一字型”曲线意味着什么,能持续多久?

“一字型曲线”的理论解释。

曲线为何会出现极端的平坦化甚至倒挂?从理论上看有两种解释逻辑:

①市场“分割”论:

假定不同期限债券的交易者类型存在着割裂,那么倒挂的曲线意味着不同久期偏好的投资者对市场的看法出现了分歧,偏好长久期债券的投资者对未来债市走势相对乐观,而偏好短久期债券的投资者对未来债市走势相对悲观。

②无偏预期论:

假定将长期利率看作是短期利率的“合成”(例如,

10Y

利率看作

10

个

1Y

利率的复合收益),那么倒挂的曲线意味着市场预期未来短端利率会下行,也就是说,理论上倒挂的曲线往往预示着经济和通胀将出现下滑。

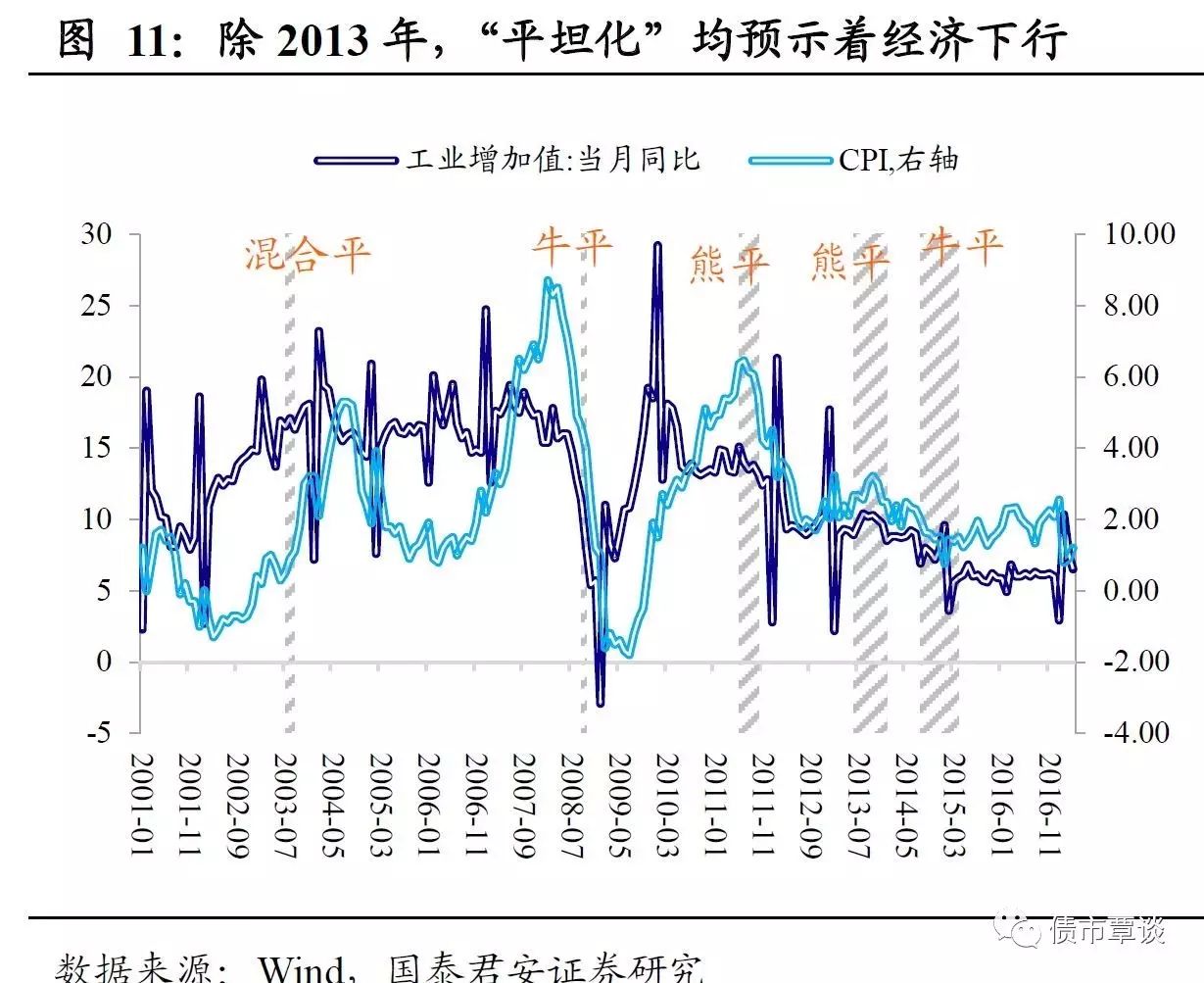

“平坦化的诅咒”真的存在吗?

在现实中,曲线“极度平坦化”的现象是否会对经济以及其他资产价格有预示作用呢?首先看中国的情况,历史上

5

次平坦化过程中期限利差的最小值(代表曲线“最平”的时间点)分别出现在

2003

年

8

月、

2008

年

10

月、

2011

年

9

月、

2013

年

6

月和

2014

年

12

月。如果观察这几个时间点之后一段时间中国经济的表现(以工业增加值同比代表),可以发现多数时候的确会出现经济降温的过程,曲线形态对经济的“预测”作用大概率是成立的。不过也存在一个意外,那就是

2013

年,期限利差的底部出现在

6

月,但随后经济反而出现连续

3

个月以上的走强,直到当年四季度中后期才重新显现出回落压力。

曲线“平坦化”对股市指示意义要区分不同的模式。