正文

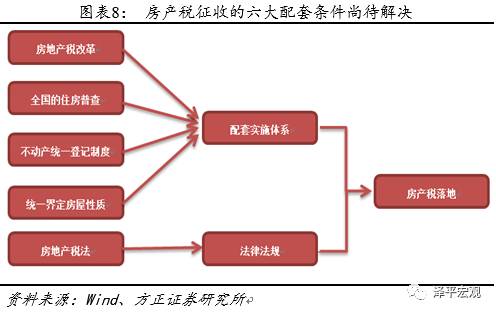

四是完成房地产税改革。

目前在房地产税收环节,约有10个税种,应重新设置建设、交易、保有环节税赋,避免重复征税。

五是完成《城镇住房保障条例》立法,清楚界定居民“基本住房标准”,以确定房产税的免征条件。

2014年3月28日,国务院法制办发布《城镇住房保障条例(征求意见稿)》及其说明全文,公开征求社会各界意见。这也是目前发布的较新的关于保障性住房的文件,该条例仍为意见稿,尚有很多问题亟待立法解决。

六是完成修订《税收征管法》,为依法治税,提供依据。

2015年1月5日国务院公布财政部、国税总局起草的《税收征管法》(2015年修订征求意见稿)。对比原税收征管法,此征求意见稿对税收征纳权利义务做了大幅修订。国务院办公厅印发的《关于国务院2016年立法工作计划的通知》(国办发〔2016〕16号),就做好国务院2016年立法工作提出相关意见,并发布了2016年立法工作计划的具体安排,其中包括抓紧修订《税收征收管理法》等税收立法项目。

房产税的开征需要得到纳税人的认可。对于一个全新的税种,要想顺利的在全国进行推广并取得预期效果。一方面,需要通过各种渠道对纳税人进行“培训”,让纳税人充分了解相关的规定;另一方面,也需要积极采纳纳税人的建议和指导,使双方尽可能的削减信息不对称。在开征之后建立房产税监督机构,建立纳税申辩制度。为保证房产税的公平客观,对房产税的采集及使用都需要监督,纳税人有途径提出异议和申诉。

2.2 房产税可以成为重要地方财源,但短期难以完全替代土地出让收入

从境外房产税实践来看,美国房产税占地方政府财政收入的15%左右,香港差饷占政府财政收入的5%左右,韩国地税占政府税收收入的20%左右,日本固定资产税占地方税收收入的40%左右。上述几个国家和地区的税基为一定比例的土地和房屋评估值,政府形成了一套完善的土地及房屋价值评估体系,每隔一段时间对土地和房屋重新估值,计算税基,总体来说,

成熟的房产税制度具有宽税基,低税率,适当减免形成累进税率的特点。

相比国外,

中国仍有大量基本居住需求,房产税因免征面积设置、房产评估值豁免设置等,很难形成高税收规模,短期内无法完全替代土地财政。

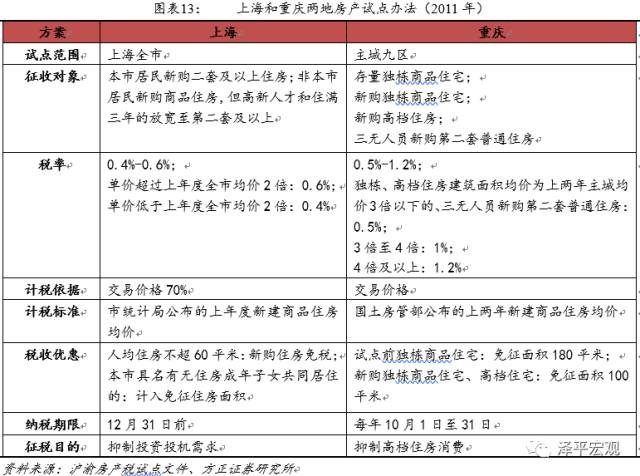

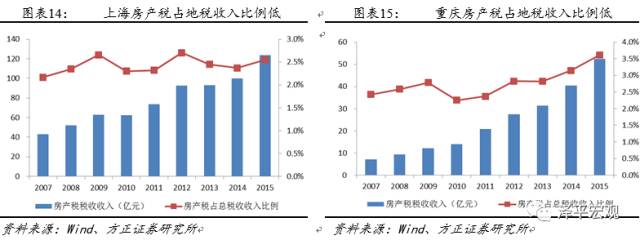

以重庆上海试点为例,两地的房产税试点办法均设置很高的免税面积,税率较低且针对高价房采取超率累进税率,充分考虑刚需和改善性需求。

从税收收入看,两市房产税绝对值虽然保持增长,主要是因为房产存量价值增加,而非房产税试点带来的增量效应。对标总税收收入:2011年试点以后,上海房产税税收收入在总税收中占比并未增加,维持在2.5%左右;重庆房产税占政府税收收入的比例也并未迅速提升,2011年到2015年仅增长1.3个点。对标土地出让收入:重庆和上海的土地出让收入分别在1500亿和700亿左右,目前房产税收入仅相当于土地出让收入的7%。

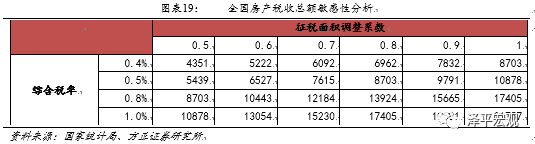

2013年,杭州曾作为个人住房房产税试点扩围城市,制定房产税“杭州方案”,内容包括针对增量住房征收、以户为单位划定人均免征面积、实行超标面积累进税率等,但在进入会签程序后被紧急叫停。但该方案在当时被作为蓝本,曾拟在下一批房产税试点扩围时,在其他城市推广。因此,我们参考该方案对中国征收房产税可能产生的税收收入进行测算。

2015年,全国总人口为1.37亿,常住人口城镇化率56%,2012年全国城镇人均住房建面32.9平,照此估算全国城镇住宅建面253.8亿平。2016年上半年全国商品住宅销售金额5.76万亿元,销售面积6.7万平,均价8573元/平米。因此估算当前全国城镇住房存量价值为217.6万亿元。若按照1%的房产税率,每年房产税总额2.18万亿。但事实上,我们认为如果针对存量房征收,每年征税总额远小于此值。一方面,按照国际通行准则,房产税通常会根据住宅类型、住宅面积等因素形成超率累进税率,因此综合税率会低于1%。另一方面,实际征收面积远低于253.8亿平,主要因为:一是为保障刚需,将设置较高免征面积,杭州方案中的免征面积为人均60平;二是中国大量存在的小产权房等难以统计和确权的房产;三是在城镇居住6个月以上即计入常住人口,大量农民工等流动人口并未在工作和居住的城镇买房,当前中国户籍人口城镇化率仅40%。

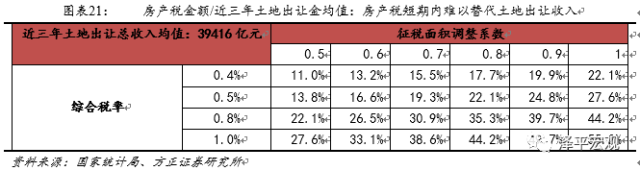

我们按照综合税率和征税面积对全国房产税测算总额进行敏感性分析,实际征税收入将远小于2.18万亿。

当前中国土地财政依赖度高,地方财政收入中土地出让金占比超40%。2013-2015年,全国土地出让收入分别为4.2万亿、4.3万亿和3.4万亿,占地方财政收入比例分别为60%、57%、41%(地方财政收入分别为6.9万亿、7.6万亿和8.3万亿)。

因此,房产税推出,可能成为重要地方财源,但短期内难以完全替代土地财政。

2.3 房产税能够增加持有成本,但不是控房价的有效手段

房产税能否抑制房价,主要在于房产税是否会改变市场预期和供需关系。

在房价严重脱离居民消费能力,投资换手率高、投机获利盘巨大的市场环境下,房产税会增加持有成本,促使投资者抛售房产,同时弱化改善性和投资性需求,从而导致房价下跌。

而在人口持续流入、经济和产业发展前景好的城市,市场需求旺盛,供不应求,房产税会被转嫁给需求方,推高房价和房租,并不能抑制房价上涨。

从国外实践经验看,房产税也不是政府抑制房价过快上涨、促进房地产稳定发展的重要手段。

德国房产税方案在20世纪60、70年代确立之后基本没有显著变化。但德国房价在之后的1967-1972年、1978-1980年以及2012年都曾较快上涨的现象,年均涨幅分别是9.96%、8.92%和9.1%。

韩国在2005年8月出台《不动产综合对策》,包括征收综合不动产税,当年市场出现了明显降温(降幅为-4.2%),但到了2006年,房价又出现11.6%的报复性上涨,此后继续维持上涨态势。

香港也试图运用提高税收的方式抑制房价上涨,同样效果不佳。2003年-2015年香港房价累计上涨超4倍,主要原因在于:一是全球持续采取量化宽松政策,热钱涌入香港,港元利率与美元同步,维持于极低水平,导致楼市投资需求大增,特别是买房落户政策刺激内地投资者投资需求;二是经济增长购买力增强,香港居民收入中位数上涨66%;三是土地供应少,市场维持供不应求态势。在这样的背景下,港府采取提高税收抑制房产并未获得成效。

2010年11月开始,香港针对投机投资性需求开征额外印花税。若买家在6个月内转售,将征收15%的税率;6个月至1年内转售,征收税率是10%;1-3年内转售,税率是5%。但实施后的2012年1-10月,香港中小型住宅、大型住宅价格仍然分别上涨21%和11%。

2012年10月起,又进一步推出二项房地产税收政策:第一,所有外地人士、本地及外地注册的公司购买香港住宅时需缴付15%印花税。第二,提高额外印花税的税阶,将试用期延长至3年。若买家在6个月内转售,额外印花税率增加到20%;6个月至1年内转售,税率增至15%;1-3年内转售的税率提高到10%。但香港房价2012-2015年仍然维持快速上涨。直到2015年港府开启第7轮调控,“降低贷款比例,限制还款收入比、缩短还款年限、限制贷款人身份、取消买房落户政策、提高住房供应量”等重磅措施出台,加上经济增速放缓、美元进入加息通道后港币被迫加息,房价才开始进入调整期。

从中国上海、重庆试点征收房产税后的市场情况看,2011年1月28日开始试点后,两市商品住宅成交量价均未走出独立行情。同时,房产税试点也并未改变沪渝两市短周期波动特征:上海作为一线城市房价涨速大幅跑赢全国水平,2010年开始严格实施的限购措施也导致成交量波动较大;重庆因为供应充足、城镇化和整体收入水平较低、独特的组团式城市布局,房价涨速低于二线城市水平,投资投机性需求小,因此成交量波动也明显较小。波动幅度房价基本面主要受置业人口、经济增长以及城镇化进程因素影响。

2.4 房产税推出需要兼顾一二线控房价和三四线去库存

2.4.1 后房地产时代“总量放缓、区域分化”特征明显