正文

缩表对于金融环境和美联储的货币立场产生的影响将取决于联储如何传达对于“非常规货币手段的结束”的预期,关键在于“缩表被视作是加息的补充,还是加息的替代”。如果美联储意在提供更多的货币政策约束,以控制通胀水平,防范特朗普财政政策的不确定性,维稳经济,那么缩表将被看作为加息的补充,货币政策将会偏紧;反过来,若美联储意在将加息转化成缩表,那么联储必将更加慎重考虑和评估经济数据和环境,以预防主动缩表产生的负外部性和风险,一定程度来说缩表作为替代性手段将会在一个强增长的经济环境下实施,那么对金融环境的影响或更小。

考虑到加息和缩表同时进行是一个强烈的紧缩政策,必然会波及信贷及外汇市场进而引起“剧烈的”市场反应,这与会议纪要中提到的“循序渐进并可预期”矛盾;同时与会的多位官员也表态,美联储今年预计将加息两次,随后将暂停加息,并展开缩减资产负债表的努力。所以我们倾向于认为加息是当前的首要工具,在两次加息后,届时联邦基准利率达到1.5%,才会有缩表的行动。

Most participants expressed the view that changes in the target range for the federal funds rate should be the primary means for adjusting the stance of monetary policy when the federal funds rate was above its effective lower bound. Moreover, it was noted that the Committee’s policy of maintaining reinvestments until normalization of the level of the federal funds rate was well under way had supported the smooth and effective conduct of monetary policy and had helped maintain accommodative financial conditions.

怎么缩——前期逐步减少对到期国债的再投资,后期停止再投资并卖出未到期国债和MBS

纪要提到了联储将停止或逐步削减国债以及MBS的再投资,这意味着FOMC同时考虑了“终止再投资”和“逐步削减再投资”两种方式。

When the time comes to implement a change to reinvestment policy, participants generally preferred to phase out or cease reinvestments of both Treasury securities and agency MBS.

FOMC认为“逐步削减”的优势是较为温和、降低市场的波动性,而“直接停止”的优势是传达给市场的信号更加明确。此前伯南克提到积极管理资产负债表(即直接停止再投资的方式)的过程可能会导致金融市场出人意料的大反应,特别是如果市场参与者欲图从资产负债表的变化轨迹之中解读未来的利率政策。因此我们认为即使存在信息传递偏差的可能,美联储依然可能会在缩表初期对持有的国债进行到期部分续作,从而实现稳步缩表并尽量减少对市场冲击的目的。

另外,一旦开始缩表,大量资产的缩减进程不应被逆转,缩表的速度也不会出现减速。

An approach that phased out reinvestments was seen as reducing the risks of triggering financial market volatility or of potentially sending misleading signals about the Committee’s policy intentions while only modestly slowing reductions in the Committee’s securities holdings.An approach that ended reinvestments all at once, however, was generally viewed as easier to communicate while allowing for somewhat swifter normalization of the size of the balance sheet.

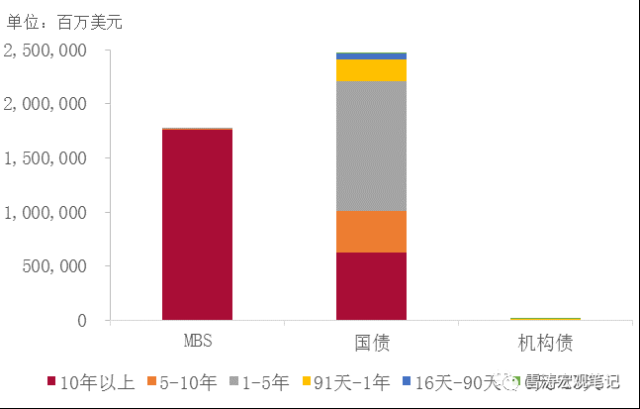

截止17年3月份美联储资产端中MBS余额1.77万亿美元,国债2.46万亿美元,国债和MBS在美联储当前资产端中的证券持有中占了绝大多数。MBS大部分剩余期限都在10年以上,而国债期限则相对较短,目前来看未来5年内到期的规模占到了美联储持有国债总规模的近60%。

因此美联储缩表的前期(18-19年)应该是逐步减少到期国债的再投资,由于MBS到期期限较长,对MBS应该是直接卖出。按照目前3月FOMC透露出的缩表的进程不会减速,缩表的后期可能会停止国债再投资和直接卖出未到期国债和MBS资产,但是必须建立在前期缩表已经充分被市场接受和美国经济运行高度平稳的基础之上。

图1:美联储资产期限结构(2017年4月5日)

资料来源:St. Louis Fed,天风证券研究所

缩表的最终目标

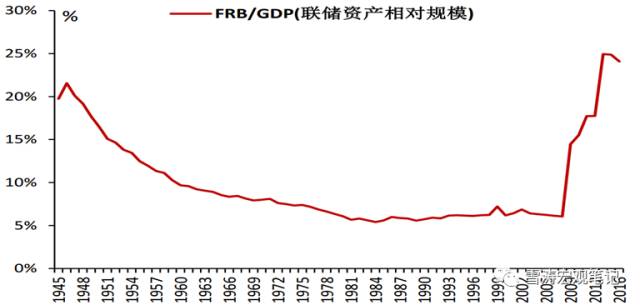

关于资产负债最终缩减到何等规模,目前美联储并没有给出明显的信息。但是根据计算央行相对资产规模(FRB/GDP)指标,联储历史上的相对规模在宏观环境稳定的情况下一般会缓慢回落并稳定在 6%左右的水平(1920-1930 以及 1950-2007),目前美联储高达 25%的相对资产规模要高于大萧条加二战双重叠加冲击时的水平(22%),因此预计本次缩表的最终目标要将相对规模降到10%以下,即缩减至少2.7万亿美元的资产。

对应目前联储资产构成情况和期限结构,练出资产相对GDP规模降到10%需要卖出1.77万亿的MBS,并将国债的持有规模降低至1.4万亿美元。这相当于卖掉全部的MBS和到期期限5年以下的国债。预计这一过程需要3-5年的时间来完成。

图2:美联储资产相对规模上升

资料来源:WIND,天风证券研究所

风险提示:

美联储实际缩表时间和节奏超预期

— END —