正文

无论资产的传染性还是负债的传染性,带来的结果都是一样的。若干金融机构的压力,会传染蔓延到更多的机构,当系统中比较大比例的金融机构都出现压力,则会导致信用扩张和货币创造的阶段性显著收缩,进而对资产价格产生压力。

当资产价格调整,一方面抵押品价格下跌会使得金融机构而言,信用投放的门槛和难度上升;另一方面资产价格的下跌也会影响以居民和企业部门的融资购买资产的意愿。从而形成危机模式下典型的资产价格,货币信贷循环下行模式,最后传导到实体经济。

上面的讨论说明当前我们所处的环境,充满了干燥的易燃物,具备了危机的环境。现在我们来讨论火把的问题。有不少人认为,本轮的利率上行是央行主动调控的结果。如果央行放水,自然火把就灭了,不会再有危机。我对此有不同看法。

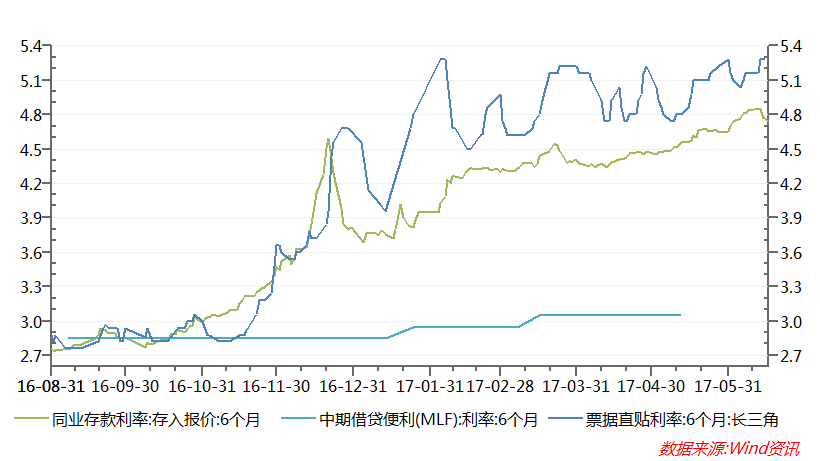

以同期限的6个月利率来看,去年年底以来,央行的基准利率MLF利率一共上调了20bp,但银行间市场的同业存单,以及最终传导到实体的票据贴现利率,上升幅度都大于200个bp。市场利率上行很大程度是市场内生的影响,随着生产活动以及囤货活动的转热,物价的上升,名义GDP从上升至,对资金的需求大幅上升,而资金供应相对平稳,从而利率上行。

2008年金融危机后的多年,市场习惯且依赖央行如母亲对新生婴儿一般的照顾,认为央行决定一切。却忘记了没有央行之前,没有凯恩斯主义之前,市场经济已经存在几百年。经济的周期,利率的波动是天然存在的,并非央行决定的。

也有观点认为:

就算利率上升主要是市场内生为主,央行只是起到次要作用。那如果有危机的可能,央行也可以放水,提高货币供应,把利率打下来,把火把浇灭。

首先,大家都知道,央行可以决定基础货币,但不能决定货币乘数,所以不能决定广义货币

。货币乘数由你我他共同决定,央行决定信贷额度,商业银行决定放贷意愿,居民、实体企业决定信贷需求。即便央行完全放开信贷额度,如果银行系统受到伤害,则放贷能力和意愿会受到影响,如果房价转为下跌,企业盈利下滑,则居民和企业信贷需求会受到影响。这正是危机一旦开始,循环发酵的作用机制。

退一步,假定银行系统和实体经济尚未陷入收缩循环之前,央行就开始大量放水,又会如何呢?放水有两个去处:

1,给实体经济放水;

2,给金融系统放水,

最后的结果都只能暂时延迟周期,未来却会面临更大问题。

如果放水给实体

信贷虽然在短期创造需求,中长期创造的却都是供应。给制造业的信贷短期构成产能投资需求,中期转化为产能;给流通企业的信贷在短期形成为囤货需求,中期转化为库存供应。信贷增速不可能无边际的持续上升,一旦信贷增速见顶,需求不再加速上升,在更多的产能和更高的库存背景下,产品价格和企业盈利的下降周期会比之前来得更长,底部也会更深。高信贷并不能消灭产能周期和库存周期,只能延迟周期的长度,推升周期的高度,但波峰越高,波谷也越深。

如果放水给金融机构

降低货币市场利率,提供短期资金,这将会鼓励他们进一步激进扩张。

事实上,在过去的一月就发生了这样的事情,1个月前很多小银行还在发行5%以上的同业存单续命,过去一个月资金略宽松,他们马上开始重新加杠杆,比如借隔夜买货币基金套利,比如重新猛发存单然后大量买入信用债,只要债券收益率高于边际资金成本,满足报表的表面利差为正即可,这样的标准下买入的全是最低评级的债券,未来的资产质量的风险不可低估。

为什么会这样?因为小银行进入旁氏状态,处于囚徒困境的格局,不得不这样做。

一个典型的小银行,大约有一半的资产是2014年获得之前的传统信贷资产,由于之前的经济下行周期,存在较高的实际坏账率,所以实际利率收入远低于名义贷款利率。

另一半的资产是2015-2016年新增的同业类和投资类资产,以债券为主,具有较低的票息。而由于负债的久期短,当负债成本大幅上升且持续半年之后,它的存量负债成本大幅提升。

整个存量资产负债的利息收入和利息支出是倒挂的,也就是当前已经进入了庞氏状态。

只有靠进一步扩大资产负债规模才能维持现金流。如果别的银行抛资产把资产价格推上去了,他们便会拼命发存单把负债成本推到跟资产差不多;如果央行稳定流动性把存单利率压住了,他们就拼命买资产把资产收益率拉下来跟负债差不多。

总之,而在旁氏状态下,资产负债表收缩,就很容易现金流断裂而亡。

所以,现在的小银行处于囚徒困境的格局,每个人都想活下去,而每个人为生存所进行的努力,都会让别的人更加难以生存。作为一个整体,他们就像一个巨大的黑洞,吸掉巨大的流动性。

如果我们粗糙的将城商行和农商行合起来,认为是脆弱的旁氏群体,过去10年,这个群体激进扩张,资产增速持续大幅高于商业银行总体。10年前他们的总资产占整个银行系统的比例也就7%左右,现在已经超过20%,已经是一个很棘手的问题。但如果局部爆破,处理掉一波风险最高的,虽然会有点痛,还可以称为大局部风险释放而非系统性风险。

但如果央行继续放水,创造环境任其重新加速扩张,按过去10年他们扩张的速度,要不了几年,他们的总资产占银行系统的比例就会达到40%,局部问题将转化为系统性问题。

是否可能维持流动的宽松,

温和去杠杆呢?

任何行业,只有较好内生盈利的状态下,才可能温和去杠杆,本质上是在资产负债表的右侧,用内生盈利逐渐替换负债。在2003年-2008年,中国经济持续高增长,企业盈利能力持续高位,银行盈利持续改善,就实现了整个经济温和的去杠杆。

当前的小银行已经处于旁氏状态,内生盈利其实为负,是不可能实现这一状态的。

说到这里,正好可以回答1737-1970年美国为什么没有金融危机的问题。当时正是二战及战后重建的时期,美国在战争期间出售武器物资,战后又面对重建的巨大需求。企业内生盈利好得爆表,就正是之前所提到的持续温和去杠杆的环境。

从长周期的角度,1937-1970年的经济发展并非偶然,而是长周期的规律使然,康波上升周期的特征。康波长周期底部,经济持续低迷,社会矛盾极度激化,传统经济手段无法调节,民粹兴起,最终战争爆发。战争一方面极大的创造需求,一方面极大的促进了技术进步,从而开启新一轮康波周期。一轮康波周期大约60年,其前半段的大约30年,经济具有较高的增速,而企业具有良好的内生盈利能力,债务周期上体现为大的去杠杆周期,且是内生的、温和的、健康的去杠杆。这样的背景下,当然是不会有经济危机的。

而我们现在呢,显然是处于康波长周期的后半段:全球经济内生动能匮乏,靠持续加杠杆来维持经济增长,经济持续低迷,社会矛盾激化,民粹兴起,后面的不说了,大家可自行脑补。

我虽然认为未来2年大概率会发生危机,且就在中国,但并不代表长期我看空中国。相反,我热爱中国,非常看好中国的长期竞争力。但越是这样,我越希望危机和出清早一点发生,不要被人为的延后。

因为一定程度上,危机并不是一个坏事情。危机对于经济来说,好比人发烧,如果人的体内存在有害细菌,我们的身体需要清理它,如果细菌已经比较多,那清理的过程中不可避免地会出现发热发烧,人的身体会比较难受,但如果没有这个过程,人就不会康复。