正文

由于本次交易,Lexmark需要支付员工奖励等一些费用。这些“类负债事项”的金额不是很大。2015年底,“类负债”金额约为4.30亿美元,但2.58亿美元已在标的公司的账面上计提。

也就是说,“类负债事项”对本次交易的影响不算太大,真正的问题在于带息债务。

Lexmark的债务设置了“控制权变更”条款。所谓的“控制权变更”条款,是指当公司的控制权出现变更时,债权人有权要求公司提前偿还所有贷款。这一条款设置的目的是,在公司控制权变化(可能导致公司经营情况发生重大变化)的情况下,保护债权人的权益。

因此,并购基金收购Lexmark之后,Lexmark应提前偿还全部带息债务。

在2015年底,Lexmark的全部带息债务净额为9.14亿美元。2016年4月推出的交易预案初步估计了本次交易的规模。

预案估计,在27亿美元的股权转让款之外,加上Lexmark在2015年底全部带息债务净额9.14亿美元,再加上约4.30亿美元潜在负债事项的预算,本次交易的内含企业价值约为40.44亿美元。由于Lexmark的带息债务金额在变动,因此本次交易的实际资金需求也在变动。交易预案的“40.44亿美元”只是一个初步的预估数字,并不是最终的资金需求数。

本次交易已于2016年11月完成。根据《重大资产购买实施情况报告书》,

截止交割当日,Lexmark全部带息债务金额为10.2亿美元。

据此推测,本次交易的资金需求超过37.2亿美元。

并购基金的解决方案:在“反三角”式合并的同时对标的进行债务替换

本次交易在“反三角”式合并的同时,实现了对标的公司的债务替换。

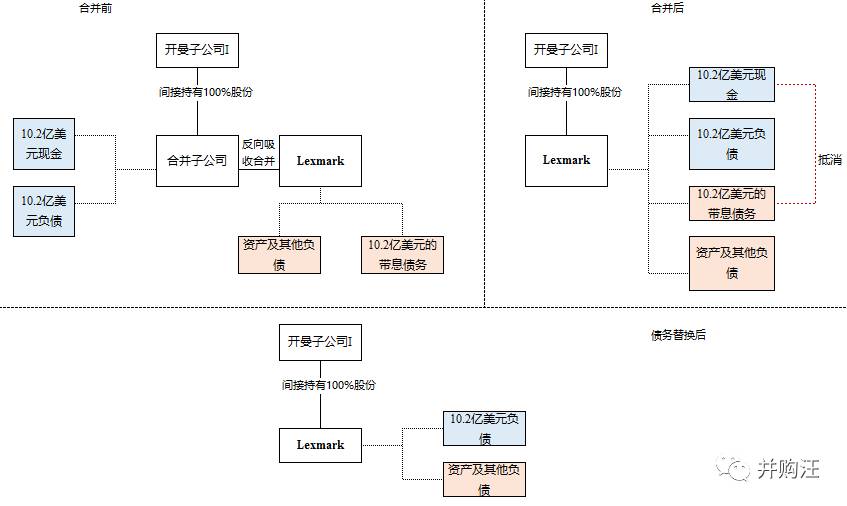

为了说明这一操作方式,小汪@并购汪举个例子:假设标的公司100%股权作价27亿元,且带息债务为10.2亿美元。那么并购基金需募资27亿美元用于支付股权转让款,同时并购基金下设的合并子公司需额外募资10.2亿美元。具体过程如下:

(1)并购基金募资27亿美元,且合并子公司额外募资10.2亿美元。因此,合并子公司的账面上有10.2亿美元的现金资产与10.2亿美元的负债。

(2)并购基金向标的公司原股东支付27亿美元的股权转让款。支付完成之后,标的与合并子公司合并成一家公司。如此一来,标的公司的账面上就新增了10.2亿美元的现金资产与10.2亿美元的负债。

(3)标的公司使用10.2亿美元的现金偿还原先的带息债务。债务替换完成后,标的公司承担合并子公司原先取得的贷款的偿还义务。对于标的公司来说,在交易前后,债务负担是不变的。

具体过程如图如图所示:

谜团二,并购基金为何要提高募资规模至47.98亿美元?

根据交易预案,在并购基金最初的融资计划中,上市公司、太盟投资、君联资本拟根据持股比例,合计向并购基金出资23.20亿美元。剩余资金将由并购基金子公司向银行贷款取得。中国银行及中信银行已对并购基金子公司合计提供15.83亿美元的授信。

因此,在最初的融资方案中,并购基金计划融资39.03亿美元,其中贷款占比为40.56%。

39.03亿美元,和预计的40.44亿美元资金需求,相差不大。

但是,就在交易交割之前几天,上市公司公告称并购基金的融资安排出现了变化。

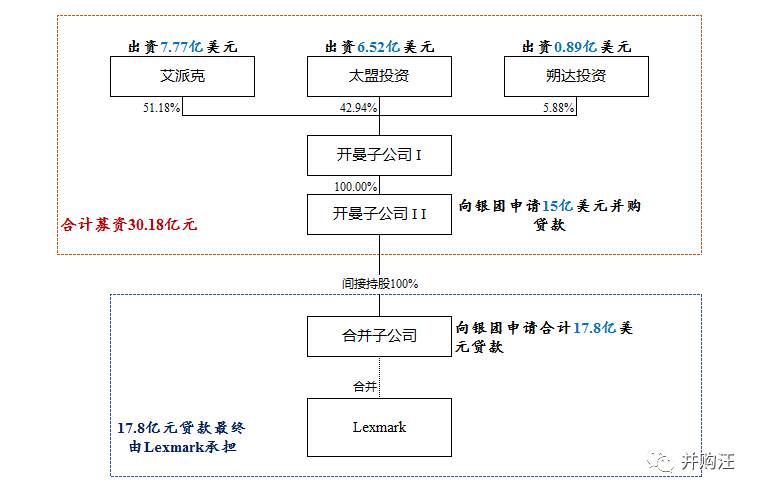

根据新的融资计划,上市公司、太盟投资、君联资本拟根据持股比例,合计向并购基金出资15.18亿美元,并购基金拟向中信银行广州分行为首的银团申请合计32.8亿美元的贷款。

因此,在调整后的融资方案中,并购基金融资规模上升至47.98亿美元,贷款占比为68.49%。

47.98亿美元,超出交易预案预计的40.44亿美元资金需求不少。

小汪@并购汪上面已经提到,加上截止交割当日Lexmark全部带息债务10.2亿美元,本次交易的资金需求超过37.2亿美元。虽然不知道超过37.2亿美元多少,但估计不会特别多。

并购基金为何要突然扩大融资规模,并提高贷款比例呢?

小汪@并购汪在上面也分析了,为了在反三角合并的同时实现对Lexmark的债务替换,合并子公司的的借款金额比Lexmark的最终带息负债金额大一些即可。但在调整后的融资方案中,合并子公司拟向银团取得17.8亿美元的借款。也就是说,在反三角合并之后,Lexmark多出了大约7.6亿美元的现金与负债。这些多出的资金可以用于支持Lexmark的业务发展。

并购基金的最终融资结构如下:

根据并购基金最初的融资计划,上市公司拟对并购基金出资11.90 亿美元,其中包括自有资金7亿元(约合1.08亿美元)、控股股东提供的借款70亿元(约合10.82亿美元)。

2016年8月30日,上市公司公告已与控股股东签订《借款协议》,并

取得控股股东80亿元借款

。根据协议,公司可根据资金需求情况在前述借款总额内向赛纳科技提取借款,借款期限由双方根据公司的实际资金使用情况决定;考虑到赛纳科技借予公司的本金为其通过发行可交换债券募集的资金,因此,借款利率按照赛纳科技筹集资金的成本计算,即利率为

6.9%/年(不含税)

。双方同意,公司应

按季度

向赛纳科技支付利息,该笔借款将由公司用于支付收购Lexmark 100%股份的收购对价。

也就是说,按照这一方案,控股股东赛纳科技向上市公司提供的80亿元借款金额完全可以覆盖上市公司的资金需求。

理论上,上市公司使用的自有资金可以是0。

控股股东的80亿资金从哪里来的呢?资金成本是多少呢?

公告披露控股股东通过发行私募可交换债(EB)募资。所谓的私募EB是指上市公司股东通过质押上市公司股份质押的债券。在约定的换股期内,债券持有人可根据约定的换股价格将债券换为股份。假设债券被换为股份,发行人将不需要对债券进行还本付息,相当于发行人被动减持股份。

当时,赛纳科技持有上市公司3.91亿股,占上市公司总股本的68.74%。赛纳科技通过质押1.40亿股,于2016年8月发行了私募EB“16赛纳01”,募资29.70亿元;通过质押1.50亿股,于2016年9月成功发行“16赛纳02”,募资30.30亿元。

两期私募EB,合计募资60亿元。

小汪@并购汪在前一篇文章《

史上规模最大私募EB,如何助力两百亿跨境现金并购? | 小汪天天见

》中指出,赛纳科技发行的两期私募EB为史上最大的私募EB。这个说法当时是准确的,但现在却不是。

就在赛纳科技发行“16赛纳02”的同时,三一集团也在发行“三一02EB”。三一集团发行的两期私募EB募资规模合计为73.50亿元。但是小汪@并购汪在写作上一篇文章时,正值国庆假期,“16赛纳02”和“三一02EB”都在发行之中,两个都有可能成为史上最大的私募EB。就以发行公告日来说,“16赛纳02”和“三一02EB”同样是2016年9月30日。但以发行日来说,“16赛纳02”的发行日为2016年9月30日,但“三一02EB”的发行日为2016年10月18日。

在小汪@并购汪写作上一篇文章时,赛纳科技的两期私募EB可被称为“史上最大”,但之后只能被称为“

史上第二大

”了。

赛纳科技的两期私募EB,期限均为2年,票面利率均为4.5%。也就是说,在赛纳科技为上市公司提供的80亿元资金中,60亿元的资金成本为4.5%。为什么赛纳科技给上市公司提供的借款利率为6.9%呢?赛纳科技的另外20亿元资金成本是不是比较高?

之后,并购基金的融资计划更改,上市公司对并购基金的出资额下降至7.77亿美元。上市公司有无提前偿还多出的贷款,不能得知。