正文

6

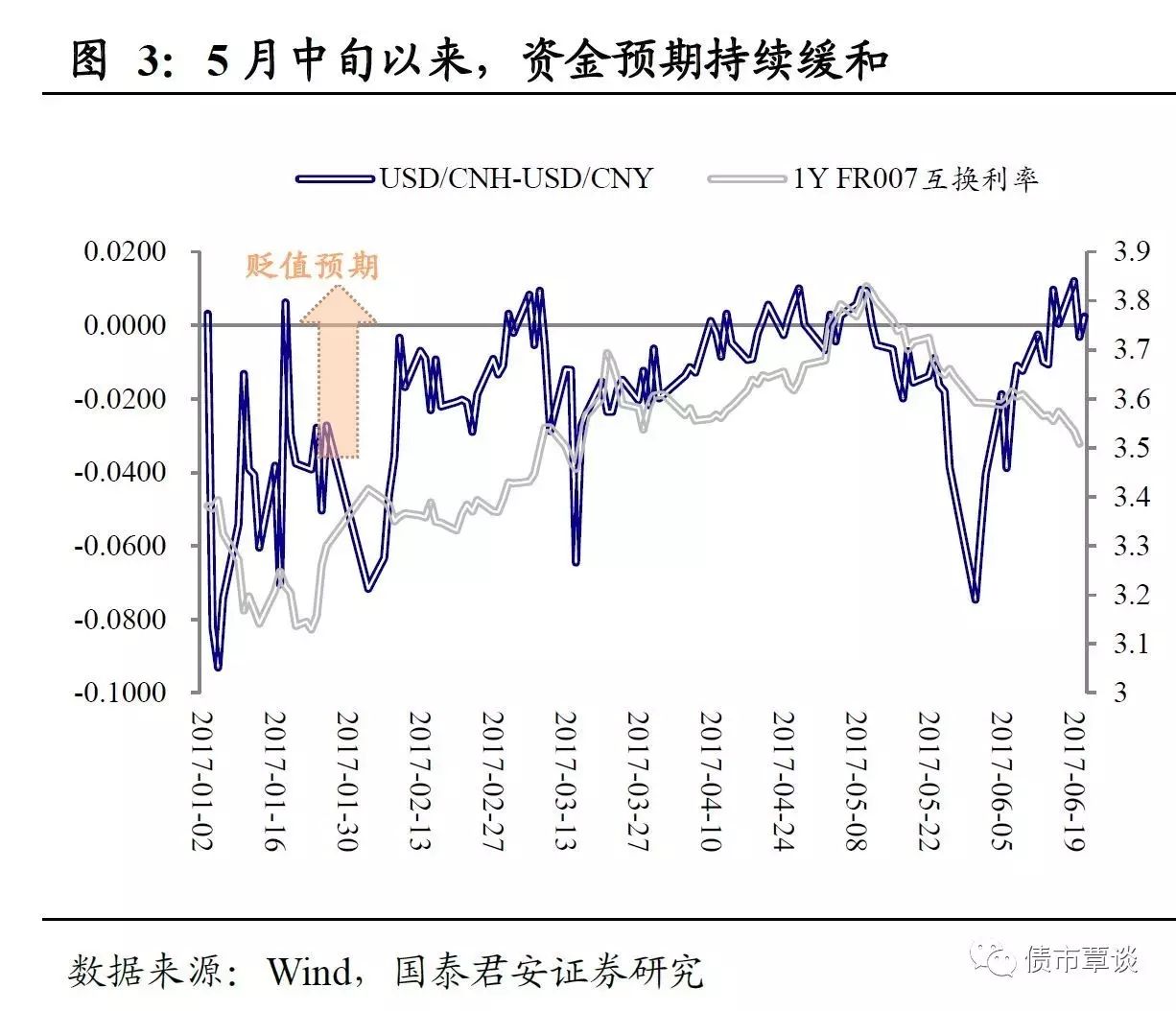

月以来的贬值视作是“短期扰动”,而非此前的贬值“趋势延续”。

“外占拐点”与“牛陡希望”。

不少投资者开始期待外汇占款迎来一个至少是中期的拐点:从持续的净流出转向阶段性净流入。如果这成为现实,那么将意味着:①基础货币的将再次获得一个不依附于央行操作的稳定供给,重新回到内生增长的通道当中;②由于外汇占款几乎“零成本”的,资金成本将随着外汇占款的重新流入而产生内生下行动力;③外汇占款理论上是没有期限的,银行负债端的稳定性会随着外汇占款增加而得到强化。在当前期限利差几乎创历史新低的背景下,如果短端“不松”,长端几乎没有表现的空间,换句话说,债券市场要想“翻身”,似乎只有“牛陡”一条路可以走,而外汇占款的拐点是支撑不少投资者“牛陡”预期的关键所在。下文将对此进行详细的分析。

2.2.

从央行资产负债表看“外汇占款”的意义

什么是外汇占款?

外汇占款是一个经常被提及的“高频词”,但到底什么是外汇占款?不少投资者仍然感觉到模棱两可。从定义上说,外汇占款指金融机构“购买外汇形成的人民币投放”。举个例子,

A

银行将持有的

100

亿美元向央行结汇,央行在得到美元的同时向

A

银行支付

680

亿人民币,这

680

亿元的人民币“对价”即计入央行的外汇占款。

外汇占款有几个口径?

2016

年之前,外汇占款有两个口径,一是中央银行外汇占款,二是金融机构外汇占款,分别记录在“货币当局资产负债表”项和“金融机构信贷收支表”项中。前者仅指中央银行向商业银行等机构购买外汇形成的人民币投放;后者则是一个更广义的概念,涵盖中央银行和商业银行购买外汇形成的人民币投放总和。

2016

年以后,金融机构外汇占款已经停止公布了(官方理由是避免市场“误读”),因此我们现在所称的“外汇占款”一般仅指狭义的央行外汇占款。

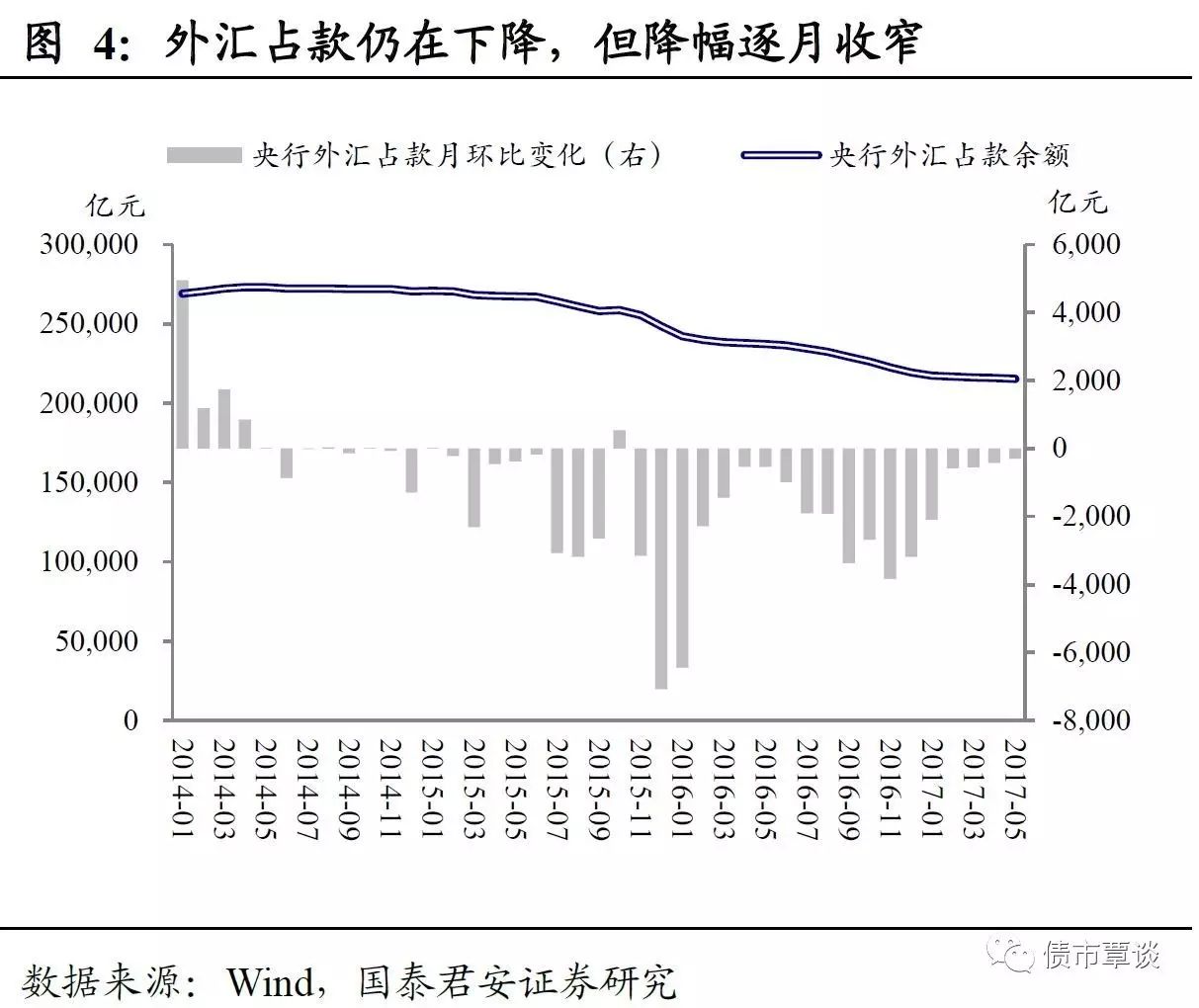

央行外汇占款记录在“货币当局资产负债表”资产方的“国外资产(外汇)”项下,以人民币计价,是一个余额的概念(截至

2017

年

5

月末

215,496

亿元)。市场一般更关注外汇占款的环比变动,例如,

2017

年

5

月外汇占款环比减少

293

亿元。需要提示的是,外汇占款是以类似于“收付实现制”方式记录的,是央行各个月购买外汇所支付人民币“对价”的简单加总;即期汇率的变化会影响当月增量外汇占款,但已经形成的存量外汇占款不会因汇率变化而追溯调整。

为什么要关注外汇占款?

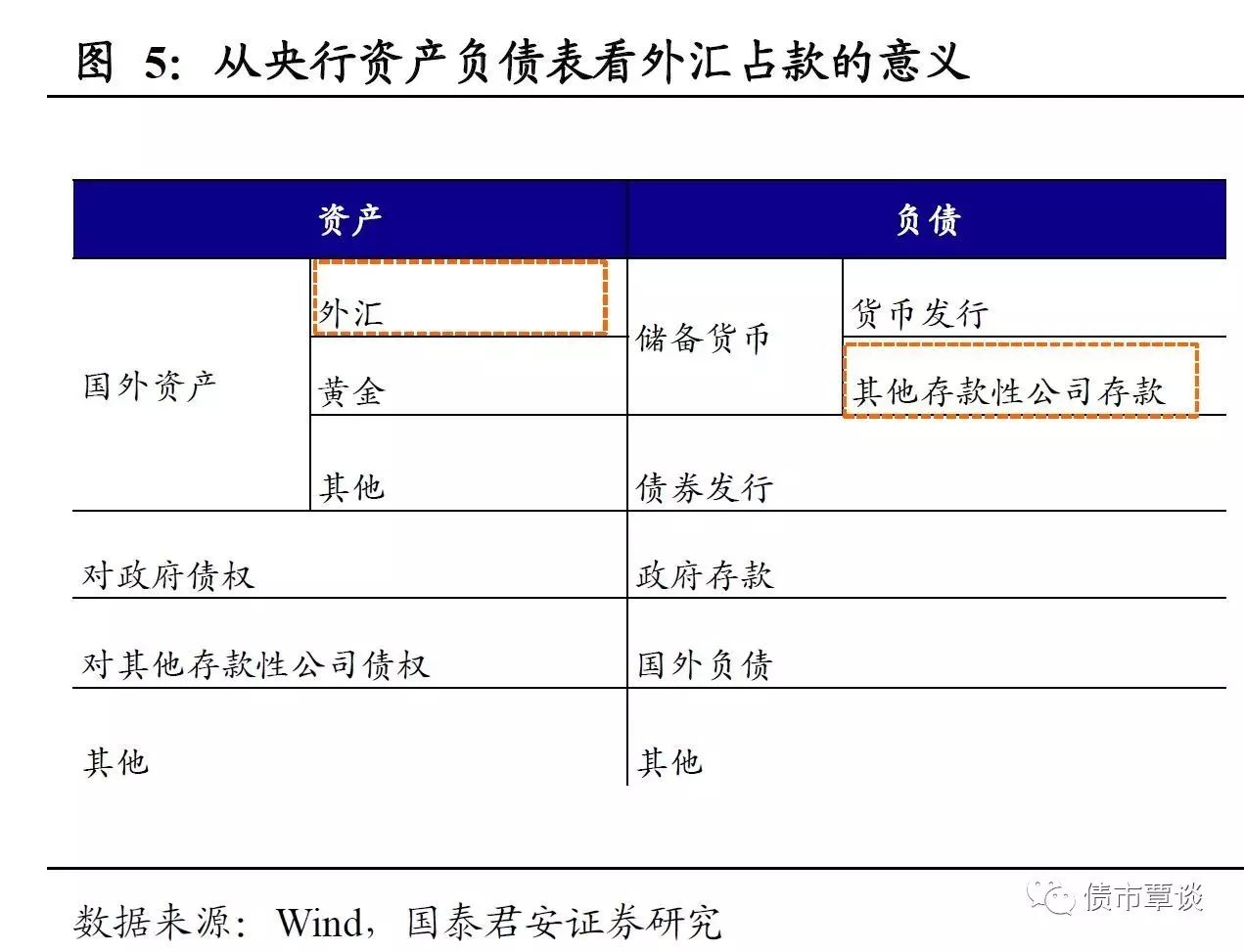

外汇占款之所以重要,是因为该变量与央行基础货币供给以及市场流动性状况直接挂钩;研究外汇占款,最终目的是为了研究基础货币供给。我们通过央行的资产负债表来展示外汇占款与基础货币之间的联系。

基础货币变动的“来源”。

基础货币记录在央行资产负债表负债方下的“储备货币”科目中;剔除掉银行和公众持有现钞的“漏损”(即“储备货币:货币发行”),真正构成市场“流动性”的其实是“储备货币:其他存款性公司存款”项(这里的“其他存款性公司”主要指商业银行),该项记录了商业银行存放在央行开设账户中可以用来支配的资金。

基于“总资产

=

总负债”的恒等式,负债方下“其他存款性公司存款”的变化只可能来源于:①资产方的“同步增减”;②负债方的“内部腾挪”。结合在央行资产负债表中规模占比的“重要性原则”,现阶段基础货币变动规律可以总结为:Δ其他存款性公司存款

=

Δ外汇占款

+

Δ对其他存款性公司债权

-

Δ政府存款

-

Δ货币发行

+

其他扰动。其中,前两项属于资产与负债的“同增同减”,三、四项属于负债方内部的“此消彼长”。进一步地,Δ政府存款和Δ货币发行主要受季节性规律支配(缴税因素以及节假日现金需求),Δ外汇占款和Δ对其他存款性公司债权(即公开市场操作、

MLF

等)构成基础货币“趋势”变化的主要力量。

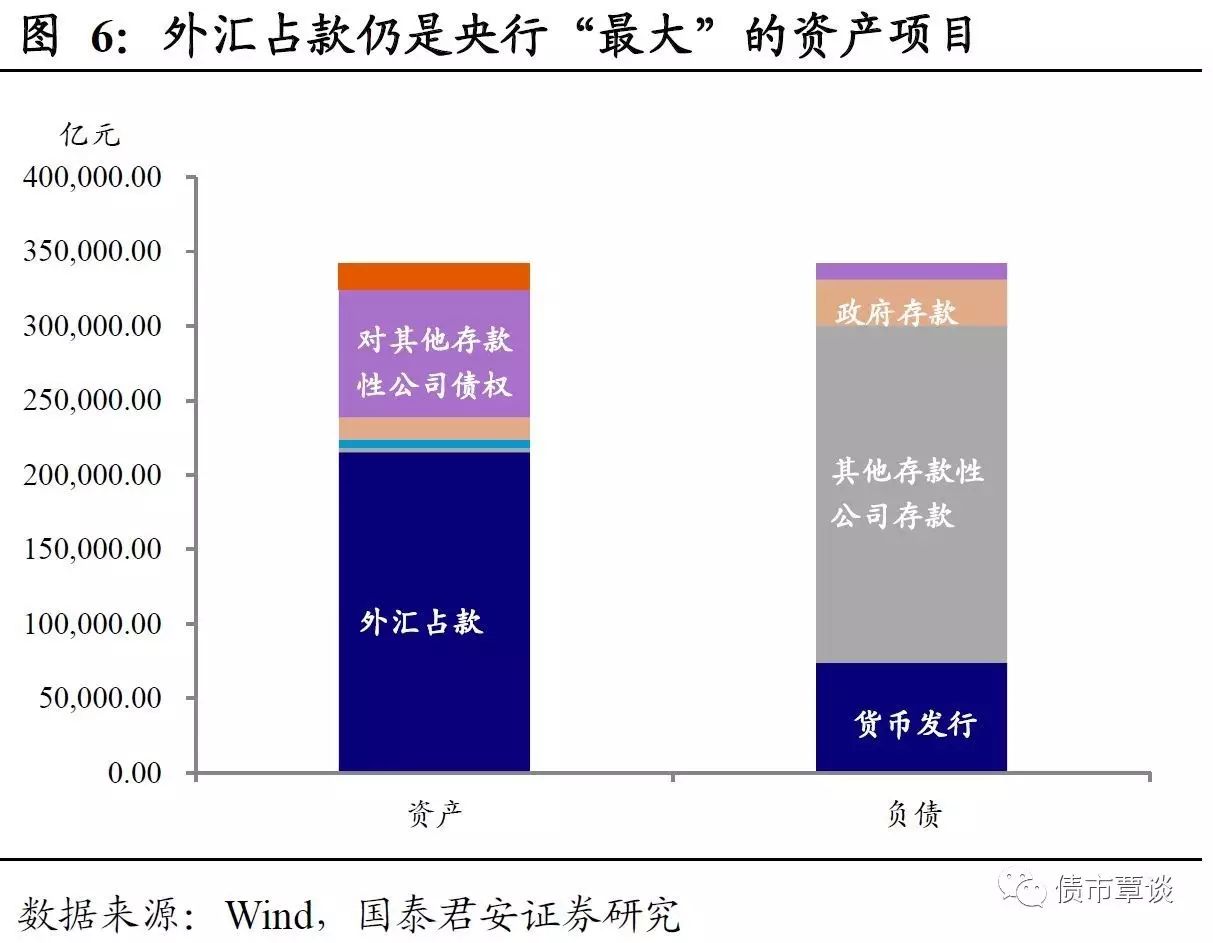

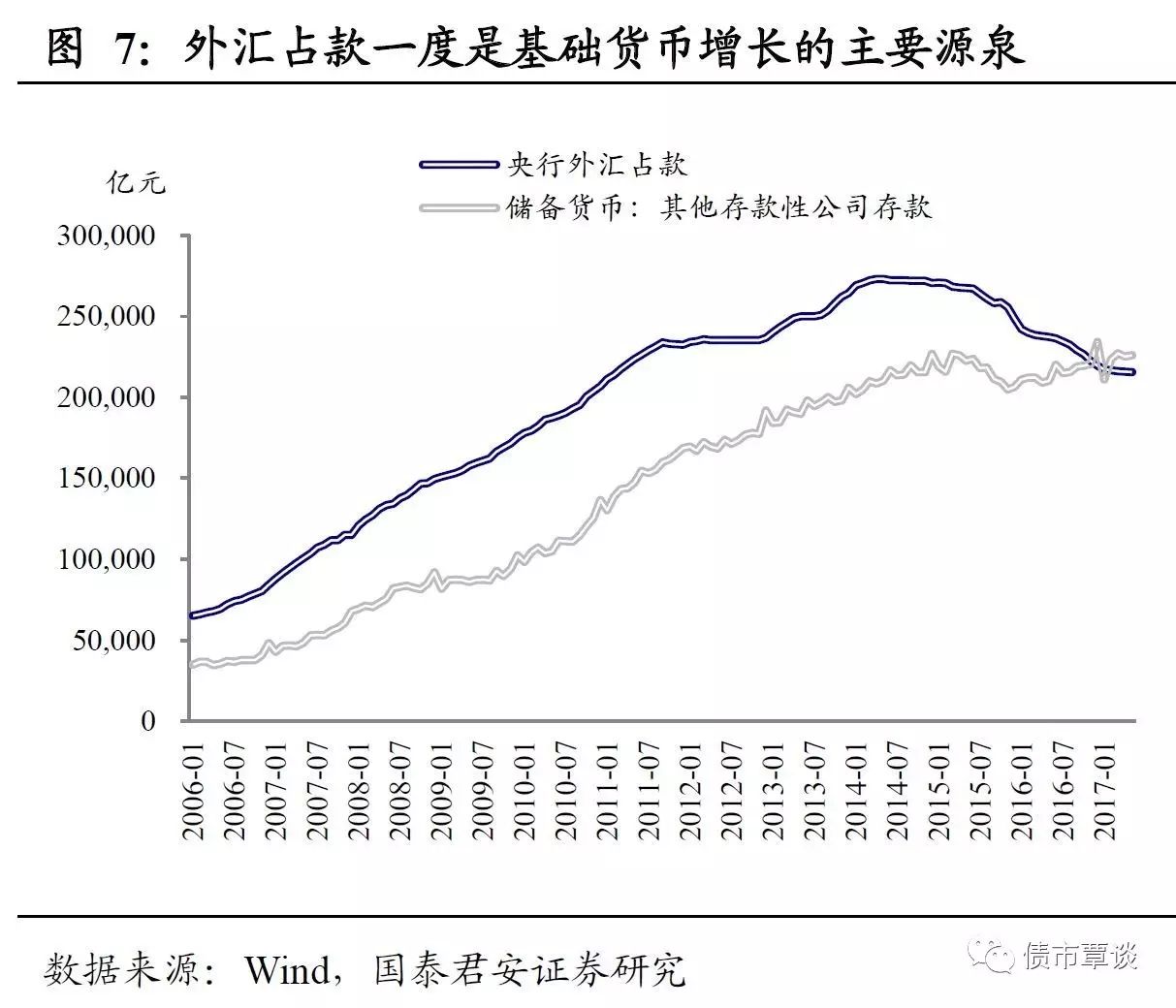

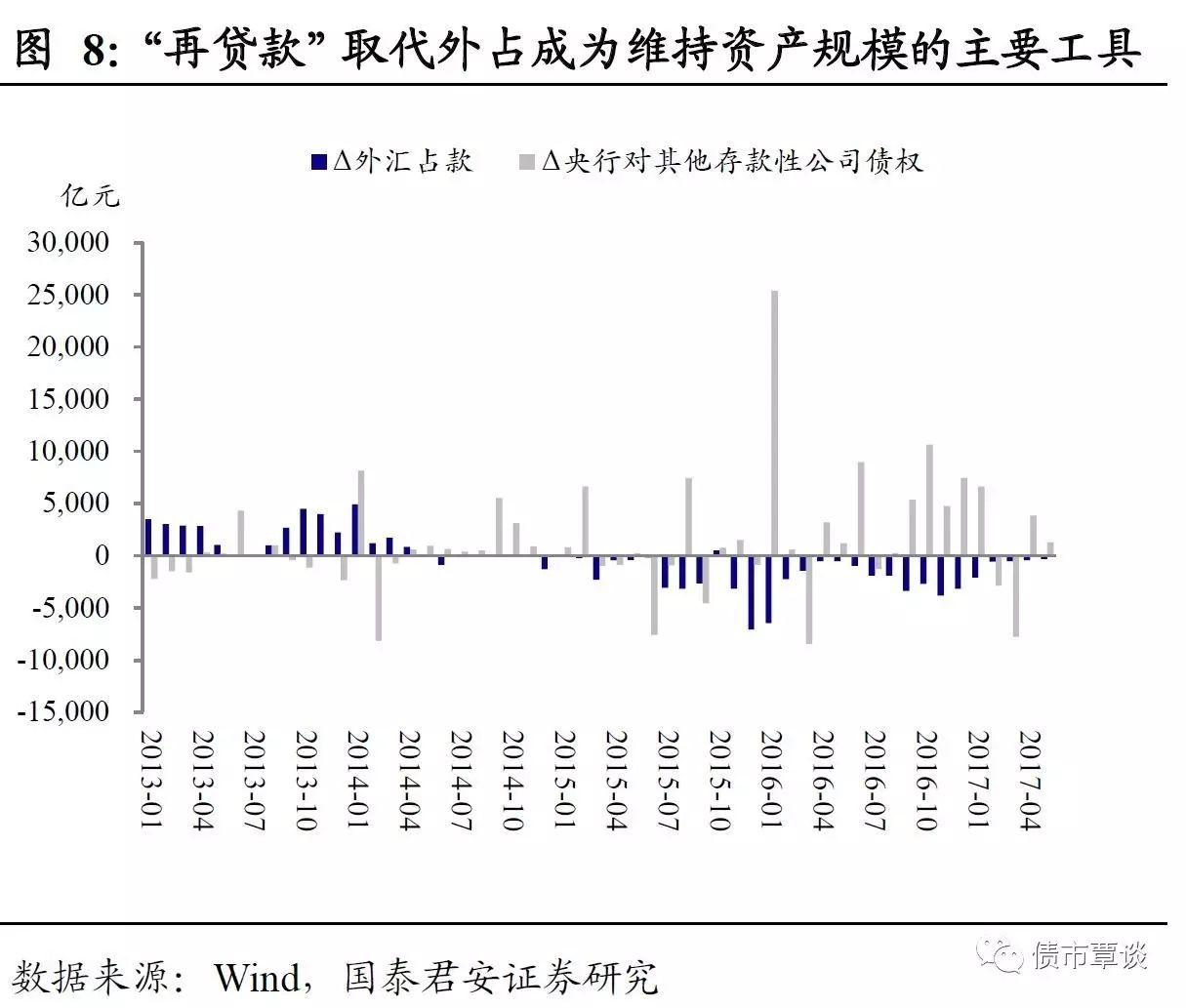

外汇占款的“角色变迁”。

2014

年以前,外汇占款在很长时间里扮演了储备货币“供应者”的角色,负债端基础货币的增长动力几乎全部来自于资产方外汇占款的增长,央行通过减少资产方“对其他存款性公司债权”(正回购)和增加负债方“债券发行”(央票)对冲过剩的流动性。不过

2014

年以后,外汇占款开始持续下滑,为了维持负债端储备货币的相对稳定,央行只能增加资产方“对其他存款性公司债权”(逆回购、各种“粉”等),同时负债端的“债券发行”工具也不再使用。

这种变化的结果是:

①相比于外汇占款,央行“再贷款”是有成本的,存量资金成本随着替代过程深化而抬升;

②

银行负债从“无期限”的外汇占款变为“有期限”的再贷款,在负债到期时容易面临“摩擦风险”。在这之后,外汇占款也逐渐退化为流动性分析中的“次要变量”。近期,随着名义上汇率风险的弱化,部分投资者有些期待外汇占款重回

2014

年以前的状态。

2.3.

为何外汇占款与外汇储备之间会出现背离?

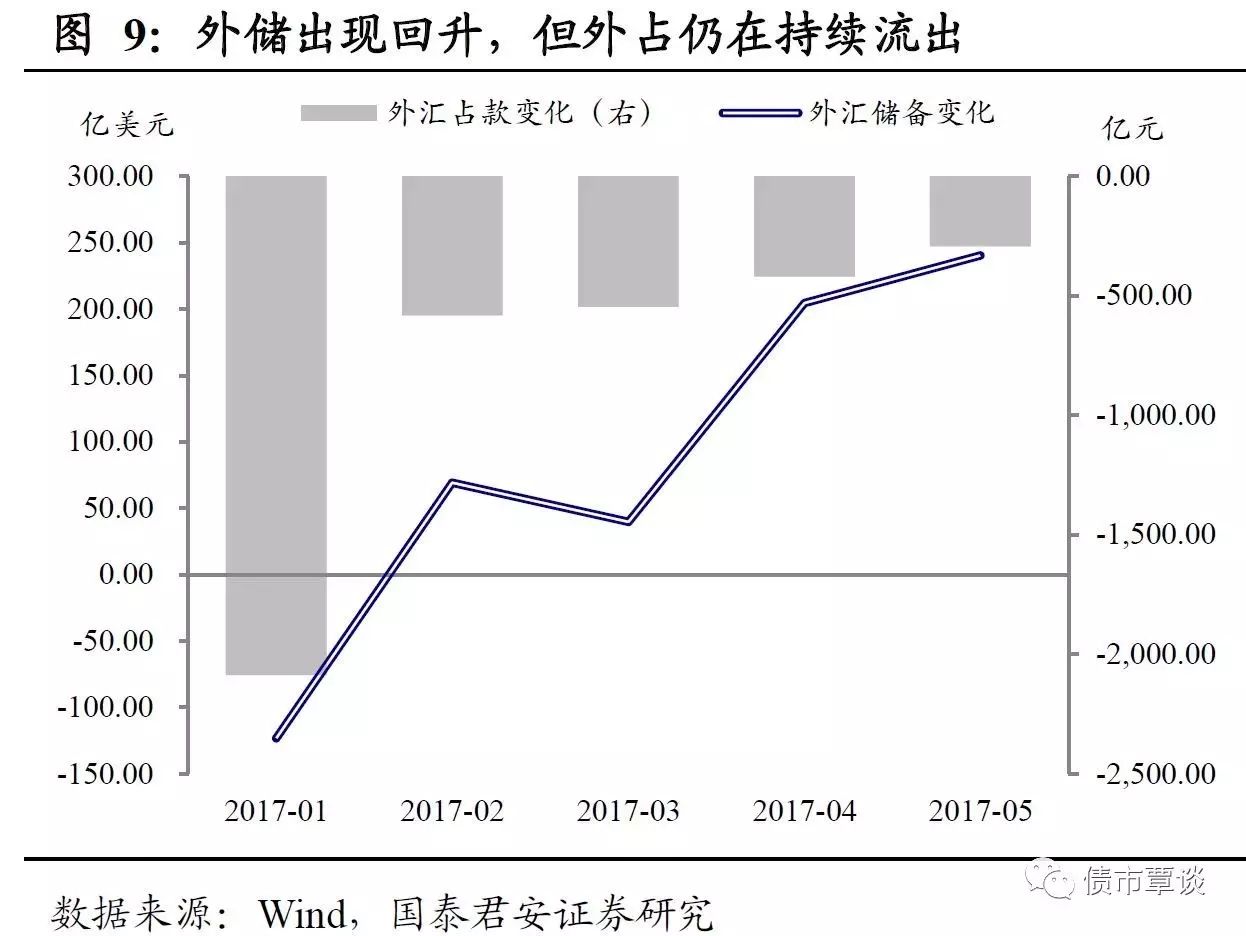

外汇储备企稳回升,但外汇占款却还在下降。

外汇储备是一个与外汇占款相类似的概念,某种程度上大家对前者的熟悉程度还更高一些。一个可能的原因是外储数据在发布时间点上要领先于外占,一般在每个月的

7

号,而后者则要等到每个月

15

号前后。

2017

年

2

月以来,外汇储备出现了近年来比较罕见的“五连升”,重新站稳

3

万亿美元关口;不少投资者误认为外占已经开始重新流入,但事实上并非如此,即使是在汇率大幅升值的

5

月,外汇占款仍有约

300

亿元的净流出。

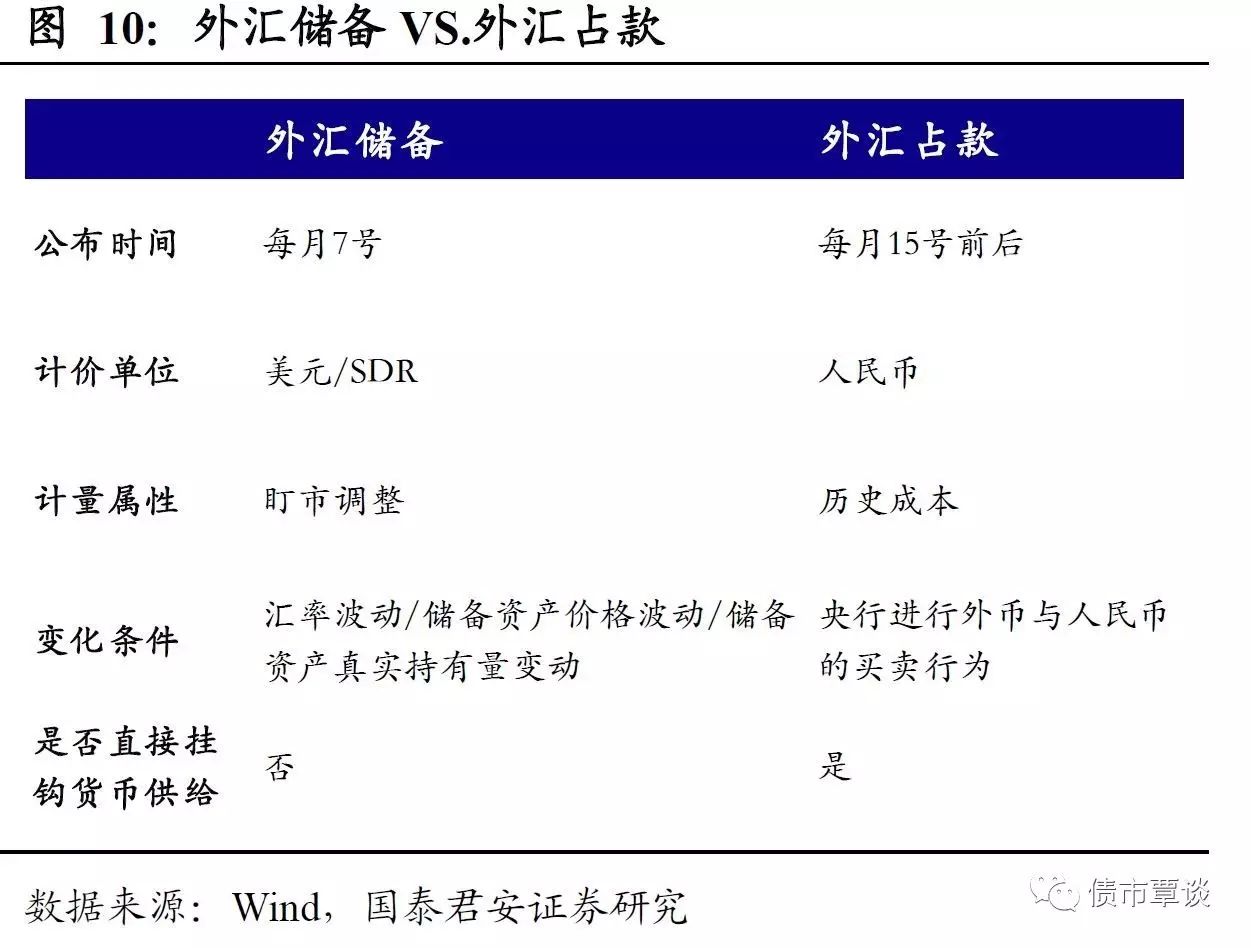

外汇占款与外汇储备的区别。

外汇占款为何会与外汇储备在方向上出现持续的背离呢?这需要从二者的区别谈起。首先,我们延用之前的例子来理解外汇储备与外汇占款的关系。假设

A

银行将持有的

100

亿美元向央行“结汇”,央行在得到美元的同时向

A

银行支付

680

亿人民币。

680

亿元是央行为获得外汇而投放的人民币,因此计入外汇占款中;而

100

亿美元则进入央行的“腰包”,随后交由外管局统一管理,形成官方的外汇储备。这是外汇储备和外汇占款增减的“典型方式”,在上述链条中,外储和外占显然是同向变动的;也就是说,在多数时候,外储与外占的变动是步调一致的。

不过

外储与外占

仍存在背离的可能,主要体现在:

①外汇占款是按照“收付实现制”以人民币计价的,当前汇率的变化只影响当期央行购买外汇的对价,而过往的对价已经按照彼时的汇率沉淀下来,不再追溯调整。而外汇储备是以美元(或者

SDR

)计价的,采用“盯市”的方式动态调整,当期汇率波动不仅作用于当期增量外储,对存量的外储也会产生影响。外储“盯市”波动主要来源于非美元资产的汇率波动损益和持有资产的价格波动损益。举个例子,假定某个月央行并未与商业银行之间进行外汇的买卖,那么外汇占款的变动为零;但当月美元指数下跌,导致外汇储备中的非美元资产以美元计价出现上涨,同时海外利率下行导致持有债券价格上涨,那么外汇储备会出现正增长,与外汇占款之间发生背离。

②形成外汇占款需要外币与人民币之间发生买卖行为,而不涉及人民币中介的外储运用,与外汇占款之间没有必然联系。举个例子,官方用外汇储备给政策性银行注资,理论上这部分资金不再属于“官方储备”的范畴,会导致外储减少;但在这一过程中不涉及外币与人民币的交易,因此不会对外汇占款构成影响。

③外汇占款受到央行进行人民币与外币买卖“择时”的影响,是一个“过程”变量;而外储是一个“时点”概念,只与统计外储时间点上的汇率相关,而不受汇率波动过程的影响。举个例子,假定