正文

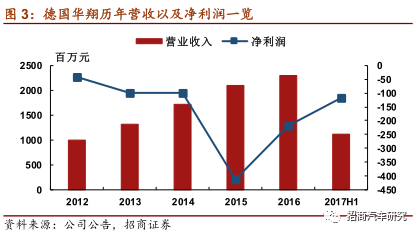

3、德国华翔度过最坏时期,业绩高弹性可期

德国华翔17H1亏损1.16亿元,相比16年同期亏损扩大5030万,主要原因为:1、德国工厂转移至罗马尼亚,产品质量不稳定导致毛利率降低;2、奔驰MFAII新项目尚处于爬坡阶段,费用支出较大从而加剧亏损。我们认为德国华翔已确立业绩拐点,下半年业绩有望大幅改善,主要基于以下三点:1、真木产品良品率将大幅提高,达到85%(目前良品率为50%-60%)时即可盈亏平衡;2、将裁减部分临时员工,人工成本相应降低;3、根据合同约定,项目配套车型销量不足时下游客户将给予一定补贴

。

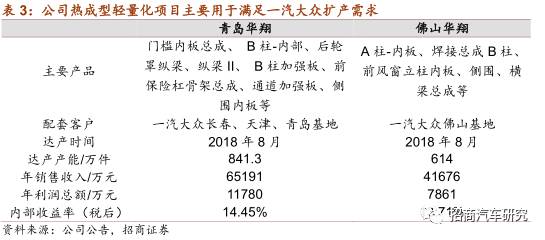

4、定增布局汽车轻量化,深度受益一汽大众强产品周期

公司拟定增募资金额25.2亿用于轻量化业务以及内饰件技改等项目,其中热成型项目计划投入募集资金11.3亿,主要为一汽大众长春、青岛、天津、佛山生产的车型进行配套。一汽大众未来三年新增5款全新SUV+扩张126万产能,开启超强产品周期,预计到2020年产销316万。公司目前已接到一汽大众18-19年投产车型的订单,充分受益一汽大众强产品周期。

盈利预测与评级

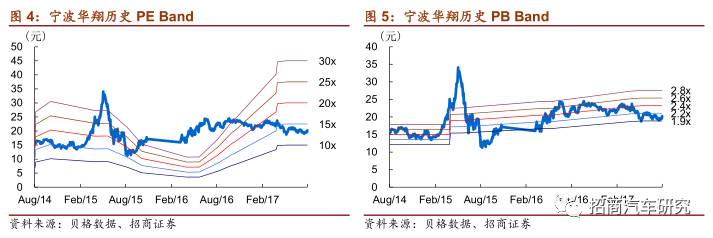

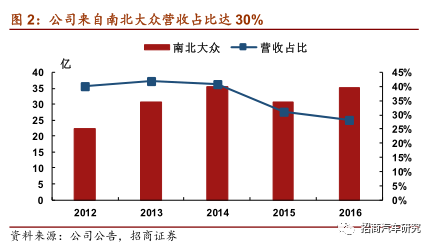

公司17H1实现营收71.2亿(+26.1%);归母净利润3.92亿(+26.1%),基本符合预期。其中毛利率为21.20%(+1.3pct),财务费用率为0.57%(+0.56pct)。剔除劳伦斯以及安通林并表、德国华翔亏损扩大等影响,17H1公司国内业务内生增速高达16%。德国华翔度过最坏时期,H2业绩高弹性可期;同时拟定增布局轻量化领域,深度受益一汽大众强产品周期。我们预计公司17-19年实现净利润8.48亿、10.67亿、13.86亿,对应EPS为1.60、2.01、2.61元,给予“审慎推荐-A”评级。