正文

整体来看,2016年银行理财业务政策的变化方向是趋严的,尤其重点考虑了近几年过快且无序增长的表外理财业务。虽然各项监管政策内容繁多,但总体来看都与“去杠杆、去资金池、去通道、促转型”等方面密切相关。监管层 “去除资产价格泡沫、防范金融风险”的意图非常强烈。未来,银行理财业务将迈入一个更加规范化、健康化、精细化的阶段。

1.2、银行理财市场总体:发行数量增速进一步放缓

2016年银行理财产品发行数量增速进一步放缓,截止2016年12月31日,根据对普益标准已公布信息的数据进行统计,全国共有452家商业银行发行了142301只理财产品,同比增速7.27%,明显低于2015的42.79%。发行增速的放缓,一方面是受到了长期低利率环境下资产荒的影响,另一方面,主要是由于2016年监管层对理财产品监管升级的思路已经成型,部分银行,尤其是大中型银行已经逐渐进入“主动控制理财规模,促进理财产品转型”的阶段。

从分月统计数据来看,前三季度理财产品发行数量稳中有升,从年初的10976只上升到13796只的年内最高位。进入四季度以来,去除10月份的季节效应,理财产品发行量出现下滑,年末虽有所回暖,但幅度微小,与以往年末发行量明显抬升的情形有所不同。

从产品运作模式来看,预期收益型产品仍是理财市场主流发行品种,2016年共发行了141472只,市场占比99.42%。净值型理财产品虽广被呼吁,但由于发行该类产品面临较多困难和问题,如产品估值、风险计量、投资者偏好等,因而规模增速缓慢,2016全年共发行了829只,同比增速9.37%,市场占比仅为0.58%。预期收益型产品中,封闭式预期收益型产品发行数量最高,其次是开放式预期收益型和结构性预期收益型产品,市场占比分别为83.63%、12.14%和3.65%,其中人民币封闭式预期收益型产品占比高达82.50%。值得注意的是,相较于2015年,封闭式预期收益型产品和开放式预期收益型产品的发行数量占比出现反向变化趋势,其中开放式预期收益型产品的占比出现下降,从15.08%降至12.14%,降幅为2.94%,相反封闭式预期收益型产品的占比却稳步提升,从82.01%升至83.63%,其占比上升可能与2016年同业理财产品出现爆发式增长有关。

2、预期收益型理财刚兑仍在,同业规模爆发

预期收益型理财产品是指在发行时披露预期收益率或预期收益率区间的理财产品。按照存续期内是否开放,可细分为封闭式预期收益和开放式预期收益型产品,按照是否挂钩衍生品,又可划分为结构性与非结构性。就目前发行数量来看,市场占比83.63%的封闭式预期收益型产品是理财市场中的主流品种。在全部封闭式预期收益型理财产品中,人民币理财产品占据绝对优势,2016年发行量占比98.66%,延续了自2006年以来的上升趋势。我们就人民币封闭式预期收益型产品,和结构相对复杂并挂钩衍生品的结构性产品进行详细分析。

2.1、人民币封闭式预期收益型产品

2.1.1、农商行继续发力,成为银行理财市场第二大发行主体

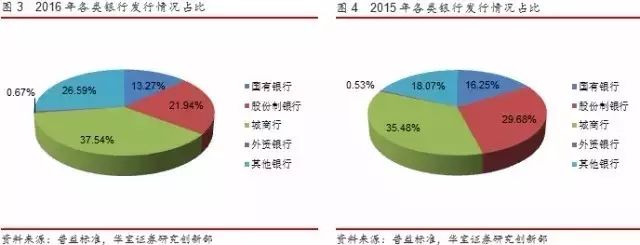

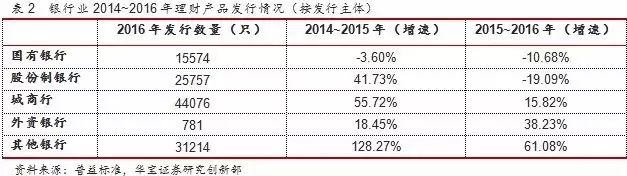

从产品发行数量上看,根据普益标准的数据统计,2016年国有银行和股份制银行的市场份额进一步萎缩,相较于2015年分别下滑2.98%和7.74%,与此形成鲜明对比的是城商行和农村金融机构的市场份额继续攀升,其中城商行的市场份额从2015年的35.84%升至37.54%,继续领跑其他银行,而农商行相比2015年的18.07%大幅增长8.52%至26.59%,自2015年起,农村金融机构逐步超越国有银行和股份制银行,成为银行理财产品市场上仅次于城商行的第二大发行主体。

值得注意的是,2016年银行理财市场规模增速整体放缓,各类银行的理财产品发行数量同比增速也大幅下滑,其中股份制银行、城商行和农村金融机构尤为明显,发行增速分别从41.73%、55.72%和128.27%下滑至-19.09%、15.82%和61.08%。2017年逐步实施的各项监管新规都对前期规模增速较高的中小银行有较大影响,其产品发行困难会增加,意愿也会降低,将共同导致发行量增速的进一步降低。

从单个发行主体来看,2016年交通银行蝉联国有银行理财产品发行量第一的位置,全年发行理财产品5651只,接近第二名中国银行发行数量的1.41倍,市场占比达4.81%。同时,交通银行也是各类银行中,发行数量最多,市场占比最高的银行。第二名和第三名分别是中国银行和建设银行,排名与2015年保持一致。

股份制银行中排名前三的银行发行数量较为接近,其中民生银行2016年再次发力理财业务,取代兴业银行,时隔2年重新成为发行量第二的股份制银行,全年发行3651只理财产品,市场占比3.11%。排名第一和第三的银行分别是华夏银行和广发银行,发行数量分别是3985只和3418只。

城商行中,青岛银行2016年理财业务发展较快,全年发行2008只理财产品,市场占比1.71%,首次进入前三名就力克上海银行和北京银行,成为2016年发行量第一的城商行。

虽然农村金融机构洗牌较为严重,但排名靠前的依然是一些规模较大的农村商业银行。因市场参与主体多且杂,使其未来市场份额的占比出现了较大的不确性。结合农村金融机构自身的特点,其未来市场占比与区域经济状况和金融机构的综合实力相关性较大。

2.1.2、各收益类型的新结构分布常态化

按照是否保证产品本金兑付,银行理财产品可以分为保本型理财和非保本型理财。其中保本型理财又可以分为保本固定型和保本浮动收益型产品。投资保本固定型产品,银行将按照约定条件向客户承诺支付固定收益,并承担由此产生的投资风险;投资保本浮动收益型产品,银行将按照约定条件向客户承诺支付本金,并根据实际投资收益情况确定客户的实际收益,本金以外的投资风险由客户自己承担。而非保本型理财产品的本金和收益均不能得到保证。需注意的是,保本固定型产品收益高于银行本行同期储蓄存款利率的部分应当是对投资者有附加条件的保证收益或最低收益。 附加条件可以是对理财产品期限调整、币种转换、最终支付货币、和工具的选择权利等,附加条件产生的投资风险由投资者全权承担。 银行不得无条件向客户承诺高于本行同期储蓄存款利率的保证收益率或最低收益率,不得承诺或变相承诺除保证收益或最低收益以外的任何可获得收益。

2016年,各收益类型的人民币封闭式预期收益型理财产品的市场占有率与前两年相比依然较为平稳,结构分布相似。根据普益标准的数据统计,银行共发行保本型理财产品42477只,其中保本固定型产品17599只,保本浮动型产品24878只,市场占比分别为14.99%和21.19%,相比2015年,占比均有所下降;银行发行非保本型理财产品74925只,市场占比63.82%,较2015年上升3.62%,仍为主要产品类型。

在去年的年报中我们曾提到,从市场占有率看,过去国有银行一直是保本型产品的最主要发行主体,无论是固定型还是浮动型,市场占有率是所有类型银行中比例最大的;股份制银行作为非保本型产品的主要发行主体,其市场占有率在非保本型产品中也始终蝉联桂冠。然而随着城商行和农村金融机购逐渐替代全国性银行成为理财市场的最大发行主体,不同收益类型的市场占有率长期以来稳定格局也在悄然改变,新格局于2016年开始成为常态化:城商行替代股份制银行成为保本固定型和非保本型产品的最大发行主体,市场占有率分别为33.96%和39.51%;农村金融机构则继续保持保本浮动型产品的最高市场占有率,2016年高达51.59%,较2015年上升19.38%,增幅显著。