正文

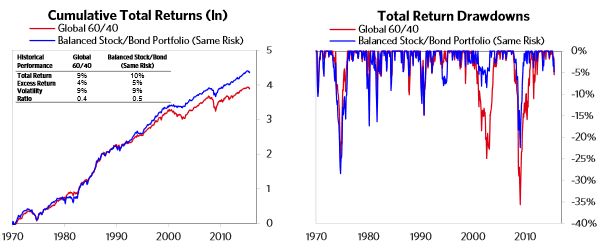

更重要的是,新组合的回报风险比率提升了三分之一(从 0.37 升至 0.50),这为承担更大风险 提供了机会。新组合的风险与 60/40 组合的风险相当,但回报率更高。如下图所示,在风险等同 的情况下,这种组合的回报率比 60/40 组合的回报率高 100 个基点。这两种组合的平均亏损程度 相当,但均衡组合的尾部风险更小,因为均衡组合受到两种(而不是一种)资产的影响。

需要澄清的是,我们显示这些时期的数据旨在解释概念,而不是因为这些数据代表了所有时期。 我们强调以下几点:

a)任何时期的数据都不能代表或预测未来情况,b)在任何时间框架内(例 如 20 年、5 年,等等),我们无法预知未来,和 c)通过调整各种资产的风险和回报率,使其具 有可比性,我们可以在不降低预期回报率的情况下,使资产对每个组合产生相同程度的影响。

上文通过股票和债券的简单例子,解释了这一概念。虽然同样的原理适用于所有资产类别,但随 着更多的资产类别加入到投资组合中,在不降低回报率的情况下,投资组合的风险将会逐步下降。 也就是说,通过增加低风险资产的杠杆,和/或降低高风险资产的杠杆,可以改善风险的均衡性。 通过配置调整后的资产,而不是仅选择未经调整的资产,我们可以构建更为均衡的投资组合。这 就是风险均衡策略。值得注意的是,基于上述原因,采用风险均衡策略的各种投资经理都以基本 相同的方式调整各自的资产,但他们的组合结构各异。我们稍后将会解释这些差异。

风险均衡策略何时出现亏损? 当分散性投资组合的回报率低于现金回报率时,

风险均衡组合就会出现亏损。

风险均衡策略面临什么风险?

在以下情况下,一个充分分散的投资组合表现不如现金:一国央行的紧缩政策导致用于计算资产 现金流现值的折现率上升(从而导致现值下降)。由于其他资产的风险溢价太低,处于高点的现 金回报率导致资金从其他资产流入现金。虽然任何一种资产都可能在一段时间内表现不如现金, 但鲜有充分分散的投资组合长期表现不如现金,因为这种实体经济无法接受的局面将促使央行采 取宽松货币政策,作出相应调整。全球经济体系有赖于各国央行以借款人可以支付的利率提供现 金贷款,借款人再将贷款用于回报率高于借款成本的投资。这不是理论上的空谈;纵观整个历史, 充分分散的投资组合长期表现不如现金的情况通常发生在经济衰退时期,之后往往是各国央行全 力整顿经济秩序。在美国大萧条和 2008 年的金融危机时期,投资组合表现糟。但在那些时期, 桥水公司均衡性投资组合的回报率远高于股票或 60/40 组合的回报率。从历史上看,在糟的经 济环境下,美联储通常放宽货币政策,此时,均衡性投资组合的价值以高于传统组合的速度回升, 并创下新高,而传统组合的恢复速度较慢。这是因为均衡组合的风险更为分散,其回报风险比率高于传统组合。

FOF发展史与产品结构

Matlab金融编程出

资产配置模型编程

二八轮动类策略的实践

Matlab常用基本功能

上课地点:北京

上课时间:

2018年4月14日

报名电话/微信:18516600808

如前所述,采用风险均衡策略的基金经理为了实现风险平衡,以不同方式构建自己的投资组合, 所以我们无法逐一作出评论。

但是,我们可以从桥水公司的分散性投资组合(是充分分散的投资 组合的一例)如何领先于经济增速,以说明财富效应是如何产生的。以下两图分别追溯到 1950 年(这样更容易看清)和 1915 年。这两幅图表显示超额回报率(即超出现金回报率以外的投资 组合回报率)领先于经济增速与潜力水平(即预期经济产能)的情况。

无论使用我们的资产配置还是其他资产配置,都没有太大差距,因为如果一个充分分散的投资组合表现不如现金,就说明 存在负面财富效应,阻碍对经济活动的投资,不利于经济发展。美联储和其他央行将会充分关注 这种相关性,确保这种局面不会持续太久,和/或造成太大影响。以下两图是很好的说明。

制定货币政策的决策层应当记住,要想实现经济正增长,就得使资产回报率高于现金回报率,即 现金回报率应当低于资产回报率。

如果现金回报率高于资产回报率,资金就会从其他资产转向现金,导致经济萎缩。事实上,由于高风险资产要求获得更高的回报率,因此资产必须获得风险溢 价(即预期回报率必须高于现金回报率)。这意味着,现金回报率与其他资产的预期回报率趋同 会导致资产价格下降。

从风险程度来看,

在我们超越时空的测试中,投资组合即使在表现糟的时期,也没有出现过不 可挽回(即实现复苏所需的回报率过高)的损失,而所有其他资产配置都出现过不可接受的损失 (例如投资于现金,利率低于通胀率导致购买力遭受重大损失)。即使在表现糟糕的时期,分散 性投资组合的回报率仍然明显高于传统投资组合,它们的长期回报率也更高。

如果分散性投资组合的回报率长期明显低于现金,桥水公司是否想过未来与过去不同的风险?

过去几年,我们不仅考虑到这个问题,而且不断进行潜心钻研。

我们也考虑了其他投资途径,也 为上述可能性作了准备。基于以前阐述过的原因,我们认为,分散性投资组合的回报率长期明显 低于现金回报率将出现在经济萧条时期,这时货币和财政政策都无法逆转(即我们已经讨论了很 久的“超级周期尾声”的情形)。如果的确出现这种情况,就更需要将资金放置在分散性投资组 合中,尤其是桥水公司的“全天候组合”或“优组合”,这些组合旨在分散和抵御这种情形的 风险。