正文

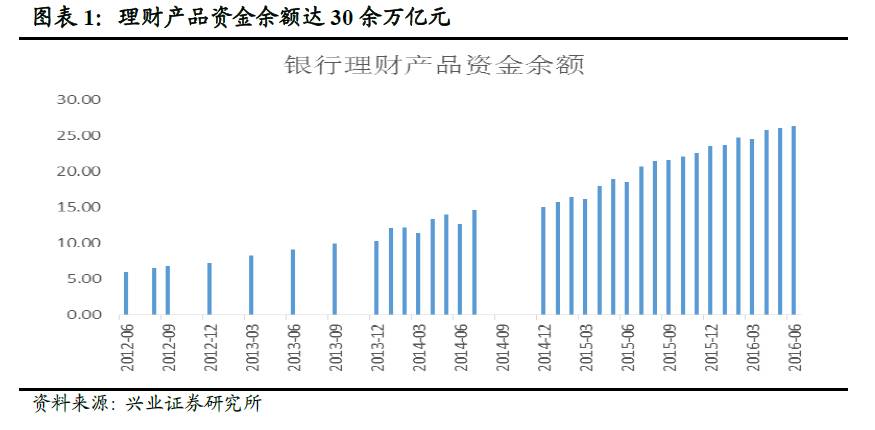

最新的数据显示,2016年6月,银行理财产品资金余额已经达到26.28万亿,相比2015年6月18.52万亿大幅增长。按照之前的理财余额增速,当前理财余额已接近30万亿。

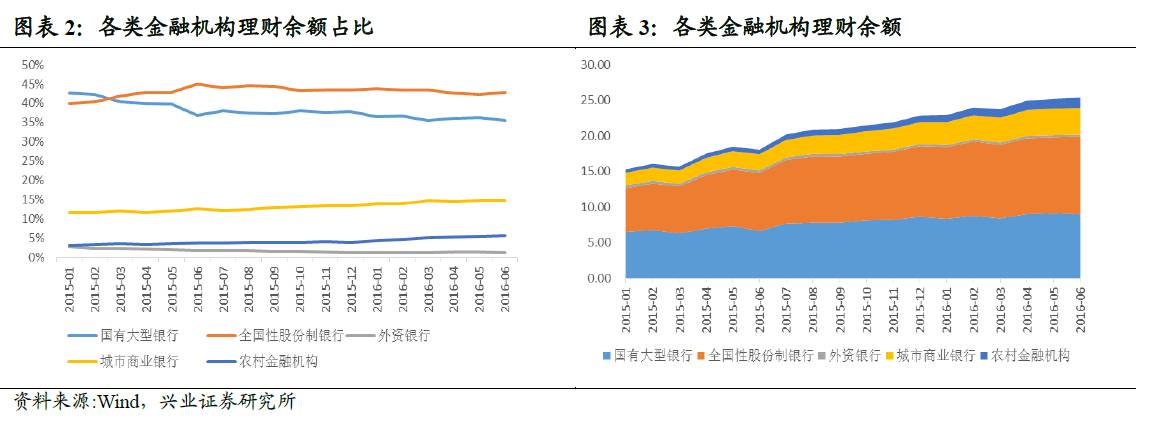

股份制银行理财规模占比最高

各类金融机构中,当前股份制银行的理财余额占比最高,2016年6月达到43%。另外,从2015年起,城商行和农村金融机构的理财余额占比也不断提升,显示其理财规模扩张较为激进,而工农中交建五家国有大行的占比则不断下滑。

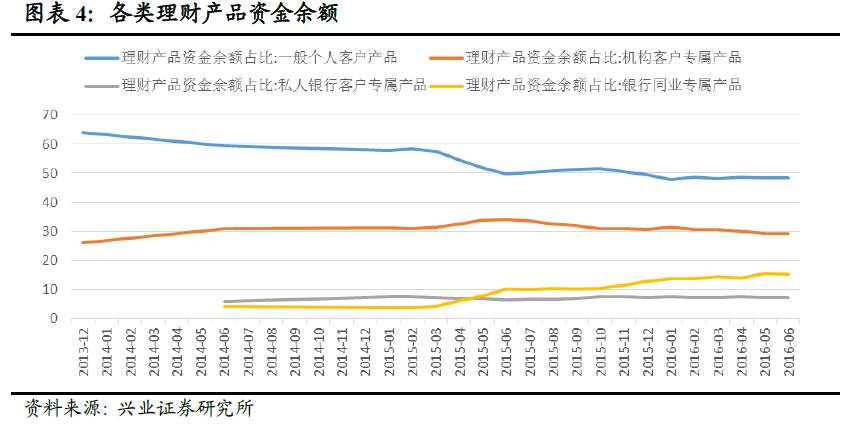

同业理财是过去两年理财扩张主力,占比不断提升

我们观察到在银行理财余额不断创新高之际,个人理财占比从60%以上下滑至50%以下。而机构客户理财则先升后降,在2015年上半年迎来拐点,当前占据整个理财的规模约为30%。另外值得注意的是同业理财成为2014-2016年间,银行理财余额不断攀升的重要因素,其占比从5%上升至15%,这也是本轮金融去杠杆重点监测和注意的领域。

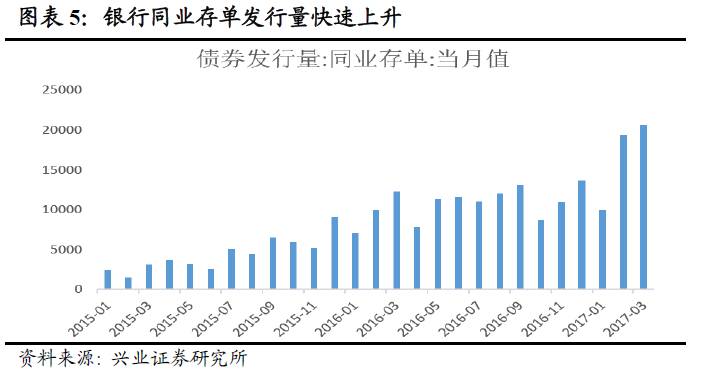

同业存单缺乏监管和资金成本下行是同业理财发展主要原因

两方面的因素致使整个同业理财和同业存单出现了爆发式的增长。一方面是由于监管层对于同业理财和同业存单的相关文件发行并没有进行相应的规范和限制。这使得部分中小银行为了获取更高收益,而不断加杠杆或采用期限错配等方式,使得规模出现较大扩张。

另一方面,从2014年新的一轮货币宽松周期以来,叠加债券市场长达2年多的牛市,使得资金成本不断下移,资产端的收益与负债端成本的差额扩大,使得金融机构为了扩大利润而有了加杠杆、借低成本资金的动力。

截止到2017年3月,银行同业存单在2016年11月份达到近2年最高点,即2.1万亿元。监管缺失和货币宽松政策可能是两个重要原因。

同业理财的扩张,是银行间杠杆层层叠加的结果

银行表外资产主要的加杠杆和嵌套模式。

第一, 银行自营、理财资金直接申购委外资管产品。

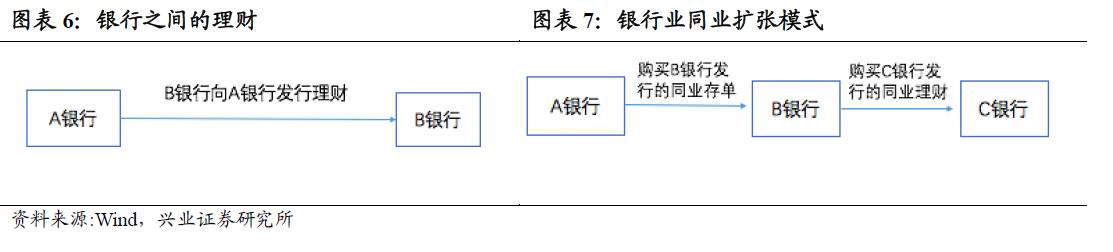

例如,A银行直接购买B银行发行的理财产品,这是同业理财形成的最基本形式。

第二, 银行间滚动操作,资金链被拉长。

具体来看,A银行购买B银行发行的同业存单,然后B银行利用资金再购买C银行发行的同业理财,这就实现了同业业务的快速扩张,抬升了金融机构的杠杆,也增加了系统性风险的发生可能,成为本轮金融去杠杆的重点监管方面。

对B银行来说,只要同业理财的收益率高于同业存单的发行成本,即可持续不断的做下去。而原本银行表内资金转化为同业理财后,投资范围更大,受限制更少。这个过程本质上涉及到空转套利和监管套利,是银监会46号文的重点治理对象。

第三, 第二种模式的链条还可以延伸。

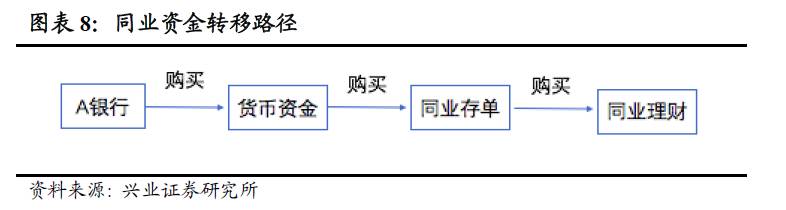

例如银行可以用自营资金买货币基金,货币基金可以投资同业存单,同业存单再去买同业理财,这种层层叠加下,资金链可以被拉的更长。

银行理财权益投资测算

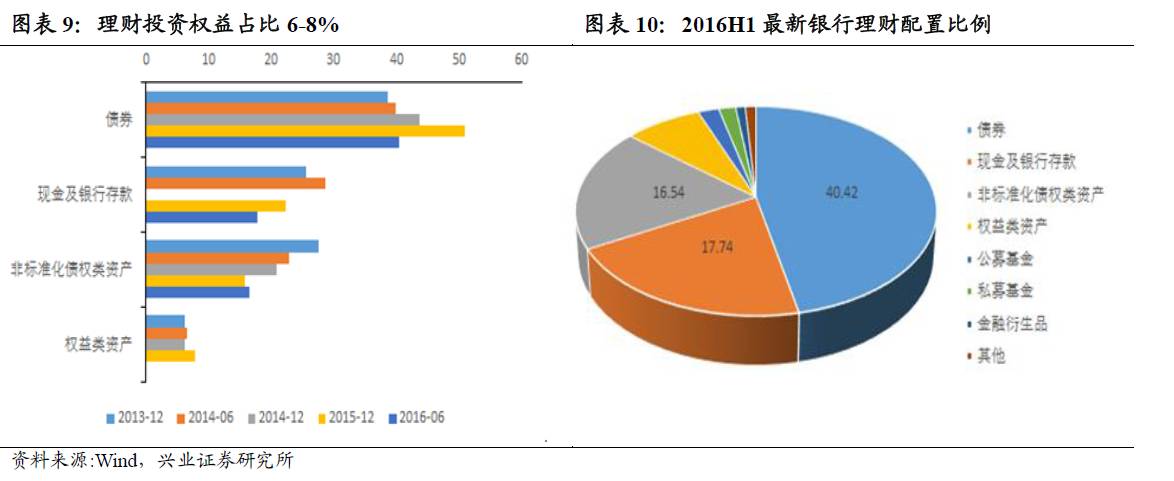

银行理财中投向权益的占比约6%-8%。

截止到2017年3月银行理财余额为29.1万亿。根据最新的理财年报公布数据显示,2016年H1,债券资产配置最高,平均占比为40%-50%;现金及银行存款与非标准化债权类资产占比相当,大约占到总体投资资产的15%-20%左右;而权益类资产始终占比最少,维持在6%-8%。

根据我们前面数据,我们假定银行理财规模30万亿,其中5%-7%投资于权益,2%-4%投资于公募基金+私募基金。那么整个银行理财中直接投资于权益类中的资金为1.5万亿左右,投资于基金规模0.9万亿(情景假设分析,权益分别为10%,30%,50%,对应规模为900亿元,1800亿元,4500亿元)。

我们根据过去1年,A股的周平均成交额为2.42万亿元,截止到2017年4月底,A股最新的流通市值是41.54万亿。那么,委外大致占周均成交额比例是12.3%,占A股流通市值0.7%。