正文

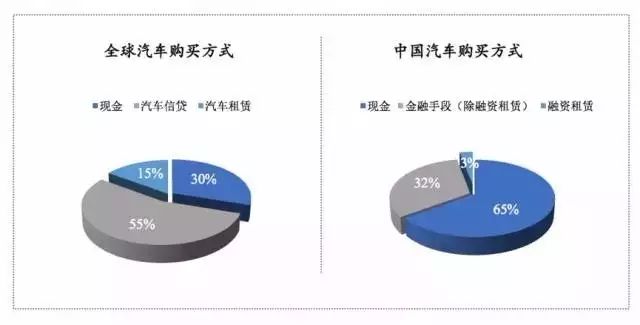

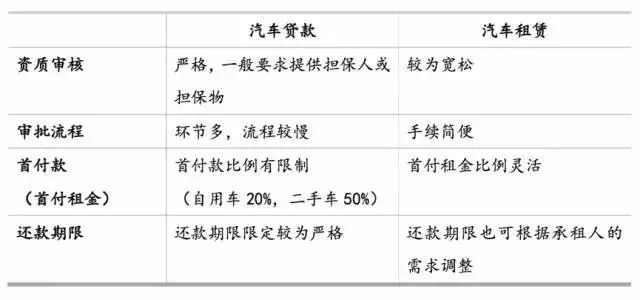

目前,常见的汽车消费模式主要是三种:现金、汽车信贷、汽车租赁。相比于传统的现金支付和汽车消费贷款,汽车租赁模式具有以下优势:

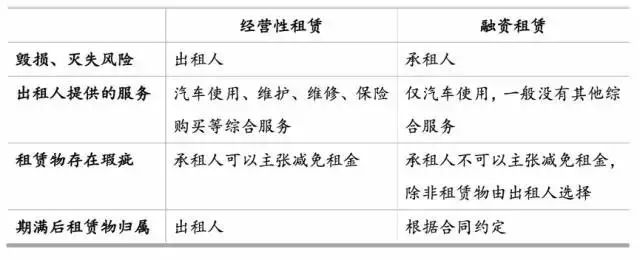

汽车租赁模式主要又包括了

汽车经营性租赁和汽车融资租赁

。汽车经营性租赁根据租赁期间,分为长期租赁和短期租赁。汽车融资租赁根据签订合同时承租人是否已在使用租赁物,分为直租和售后回租。

1. 经营性租赁模式

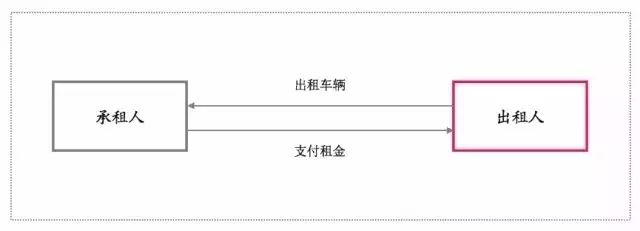

经营性租赁模式是传统的汽车租赁模式,一般由租赁公司自行购置车辆,用于专门租赁。

出租人可以将租赁汽车租给不同承租人使用,汽车的所有权不发生转移。

这种模式下出租人需要承担汽车毁损灭失的法律风险,且提供一定程度上的维修保养等其他技术性服务,出租人的责任与风险较大。

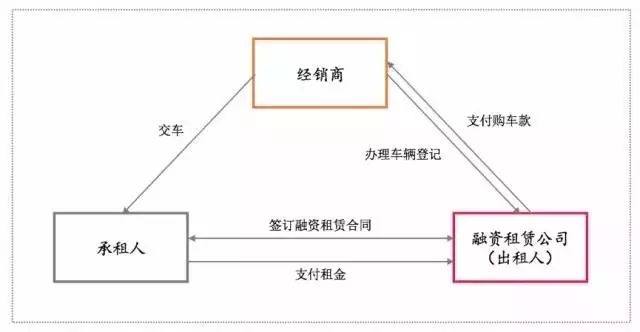

2. 直租模式

目前,越来越多的汽车融资租赁公司都采取了直租模式,但也存在部分汽车金融公司名为“直租”,实为“分期付款”;

在车牌和车辆过户不受限制的情况下,租赁物的所有权自始至终都登记在承租人名下,同时大量的合同条款都用到了“首付款”、“借款”、“利率”的表述,这将导致融资租赁关系被认定为借贷合同关系或分期付款合同关系,不仅可能受到行政处罚,还可能使融资租赁合同中的溢价租金得不到支持

。

3

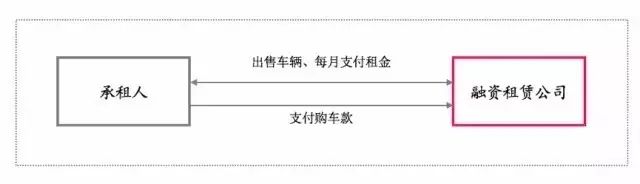

. 售后回租

批量车的售后回租模式中比较常见的是库存车融资租赁业务。库存车融资租赁业务的法律风险在于,融资租赁业务的租赁物要相对固定。

批量车不明确的情况下,容易被法院认定为名为融资租赁、实为借贷。

另外,库存车辆不会真正在经销商与租赁公司之间进行所有权变更,也有被认定借融资租赁之名行借款之实的法律风险。

如果要开展库存车融资租赁业务,一定要有明确的租赁物清单,如库存车被经销商成功销售,融资租赁法律关系要及时终止。