正文

根据2013年银监会(现称“银保监会”)颁布的《消费金融公司试点管理办法》要求,申请消费金融公司牌照门槛要求极高,其中,金融机构作为主要出资人要求最近1年年末总资产不低于600亿元人民币或等值的可自由兑换货币;非金融机构作为主要出资人,要求最近1年营业收入不低于300亿元人民币或等值的可自由兑换货币(合并会计报表口径)

这也导致目前的持牌消费金融公司主要股东是银行,全国仅有26张牌照,正式开业的只有23家,连蚂蚁金服、京东金融等互联网巨头至今都没有获得相关牌照,还没有一家持牌消费金融公司与网贷机构有直接关系。

看似是一条鼓励转型之路,事实却是空中楼阁,绝大部分网贷平台的股东或者关联方依然达不到消费金融公司申牌的要求。

据麻袋研究院了解,部分网贷平台曾尝试转型线下线上贷款超市,为传统金融机构推荐借款人,获取推荐服务费,风险完全由金融机构承担。

但是,

这种模式下,金融机构要求较高,导流机构推荐借款人获得借款的成功概率太低,再加上自身流量来源有限,需要外部采购,包括人工成本、广告费、门面租金在内的运营成本居高不下,导致相关机构尝试以失败告终。

截至目前,类似的线下导流机构也没有公开的成功案例。

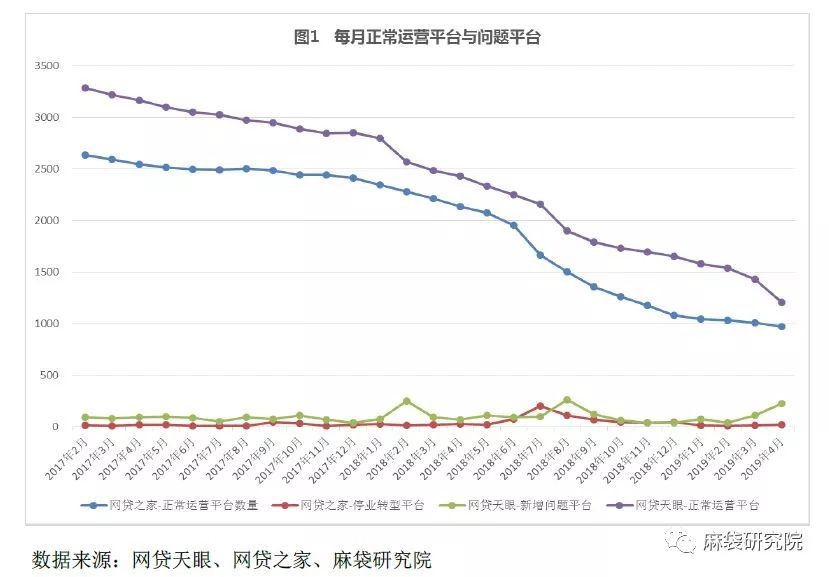

2017年至今,虽然每个月都有一些网贷平台爆雷、转型退出,但是网贷行业依然有1000家左右的平台在正常运营,数量依然庞大,市场风险依然没有完全出清。

麻袋研究院认为,目前的监管政策和风向,对于网贷平台从业者来说缺乏转型实操性,不利于疏解网贷风险。建议监管部门尽快出台具体的助贷、互联网贷款政策,重新开放互联网小贷牌照申请,放宽融资渠道及杠杆限制,引导网贷平台积极转型,降低行业整体风险,实现网贷行业的长治久安。