正文

(2)本品规模预测(新品达比加群、阿哌沙班、利伐沙班均为新上市产品,所以销量翻倍增长属于正常现象)

①同适应症不同机制市场及占比

2013年数据统计表明,全球的非瓣膜性房颤市场约为46亿美元,而华法林销量仅约5亿美元,达比加群16亿美元,利伐沙班总体销售额21亿美元(两种适应症合并,无法判断每种销量)。粗略估计,华法林占本市场仅约10%左右(销售额),数量约为18%。而其余可能为新型抗凝药。

非瓣膜性房颤长期抗凝治疗在新型口服抗凝药之前,只有一种华法林。最新上市新型口服抗凝药为达比加群酯,2013年国内上市,2015年利伐沙班上市。由于产品价格差别很多,但从销售数量来看,华法林占据98%的市场,销售金额占据52%市场。

②

本机制市场预期及占比

与华法林相比,新型口服抗凝药价格高,但应用方便。单纯以销售金额来看,仅两年,新型药抗凝药即占据半数市场,所以预计明年即可超过华法林,占据约2/3市场。但是从销售数量看,华法林仍将占据大部分市场。

③

本品在同机制中预期

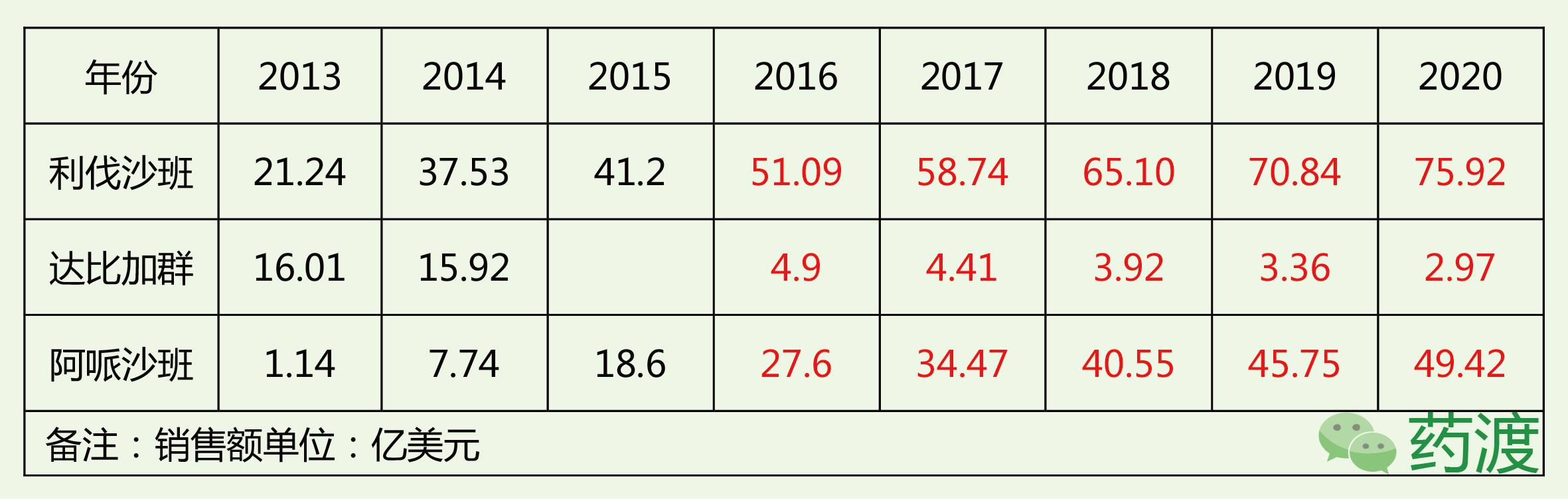

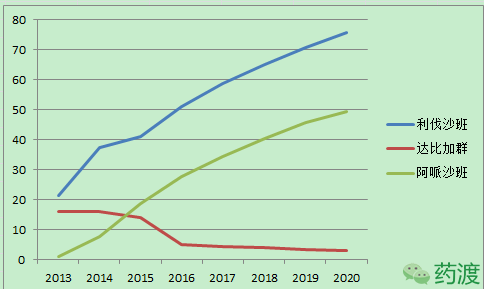

根据汤森科睿唯安数据库的相关数据,三种新型抗凝药市场销售额及预测见下表,三种新型抗凝药由于适应症十分相同,所以在销售预期上均含有不同适应症的预期(非瓣膜性房颤、关节置换术、深静脉血栓和肺栓塞治疗)。利伐沙班上市最早,所以在销售上占有优势(尤其是关节置换),但在房颤适应症中,达比加群推广较早,占优势,阿哌沙班虽然上市较晚,但出血风险低,安全性最好。

④

销售额及市场增长率

从前面数字可以看出,无论是利伐沙班还是达比加群,同适应症均刚刚进中国,销售额均处于指数增长期。

国外销售数据可以看出,达比加群酯销售预期很低,自2016年后即猛烈下滑,而利伐沙班和阿哌沙班仍然处于上升期。

⑤未来市场定位分析(可下沉的市场)

非瓣膜性房颤的长期抗凝治疗这种治疗理念目前在一线城市大医院中得到认可,而且接受这种抗凝治疗的患者比率非常高(60%左右),可达到欧美水平。但是在下一级城市,或者更低级的市县级医院、二级医院,这种比例非常低。一方面由于没有规范的抗凝门诊,华法林应用麻烦;另外一方面由于虽然抗凝治疗可减少卒中发生率,但却增加了出血风险,这种风险利益评估使得医生应用谨慎。

如果这种治疗的观念可以得到广泛的推广,而新型抗凝药应用简单,那么本类产品极有可能下沉到更低的市场,或者脱离院内途径,使患者能够方便的购买。

(3)竞争分析

①治疗领域厂家竞争情况

如但按照抗血栓药来看,整个抗血栓领域,赛诺菲占42.45%(氯吡格雷、伊诺肝素、低分子肝素钠)、信立泰占18.88%(氯吡格雷、比伐卢定)、拜耳占5.87%(利伐沙班)、乐普药业占4.97%(氯吡格雷)、GSK占4.39%(低分子肝素钙)、常山占3.7%(低分子肝素钙)、兆科占2.38%(低分子肝素钙)、阿斯利康占2.01%(替格瑞洛)。

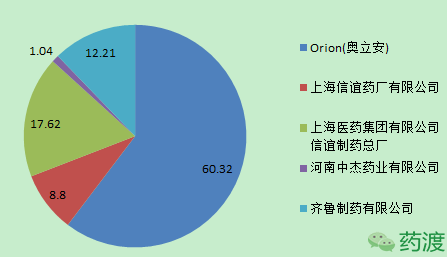

如单纯按照本适应症来看,除达比加群外,国内目前华法林的竞争如下图所示:

②原研公司推广能力和产品管线情况(三者相比,达比加群原研落后)

利伐沙班原研公司为拜耳:拜耳优势领域心血管、糖尿病和抗感染。心血管领域里,拜耳有在国内销售多年的拜新同、拜膜同,此外还有拜糖平和拜阿司匹灵,均深入基层市场。在普药方面拜耳的推广能力很强。拜瑞妥是拜耳推广的第一个本类产品,但在关节置换方面已经成为主流用药。跨国药企中国市场业绩看,拜耳排名第10。