正文

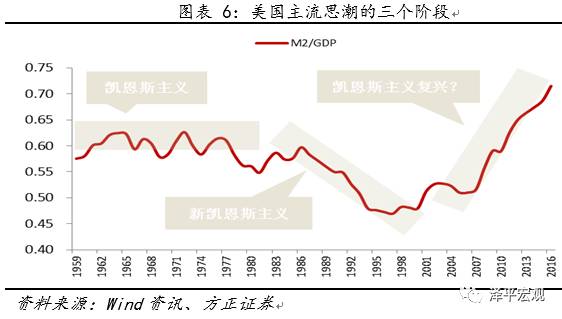

2008年之后,美国再次运用了大幅宽松的凯恩斯主义式政策来挽救金融危机,M2/GDP从50%左右飙升至70%,有很多观点认为这段时期属凯恩斯主义的回潮。这段时期属于真正的凯恩斯主义的回潮,还是阶段性应对危机之举,还需要观察。

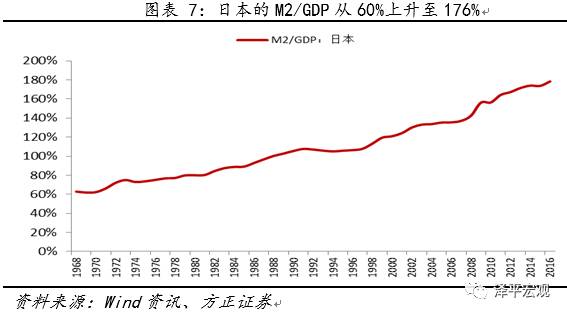

对于日本来说,似乎调控政策的历史就是一部凯恩斯经济学史,70年代以来,日本的M2/GDP从60%上升至176%,这也意味着在日本经济长时期衰退的过程当中,凯恩斯主义一直在货币当局的调控思路中占据着不低的位置。

3、凯因斯时期债灾的两个样本

当货币出现大放大收

(1)70年代美国滞涨和两次债灾

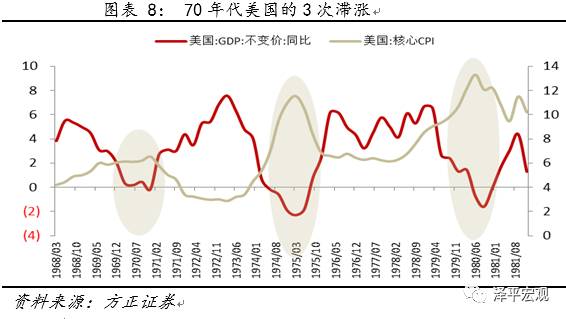

70年代,美国受凯恩斯主义和石油危机的影响,出现了多次滞涨,而其中有两次通胀引致了政策的明显收缩,并进而引起了明显的债灾。

(2)后肯尼迪时期和60年代末的涨滞

第一轮的债灾是发生在大幅刺激之后。60年代肯尼迪总统执政以后,为了克服“艾森豪威尔停滞”,出台了包括减税、增加社会支出等积极增长政策,也即积极的凯恩斯主义政策。

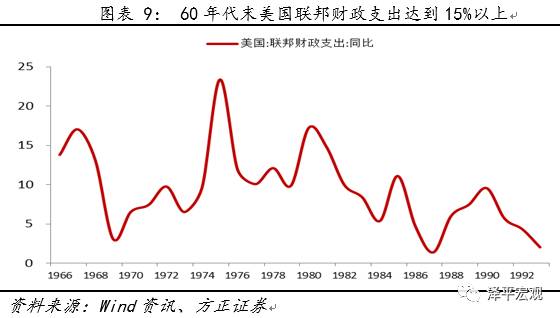

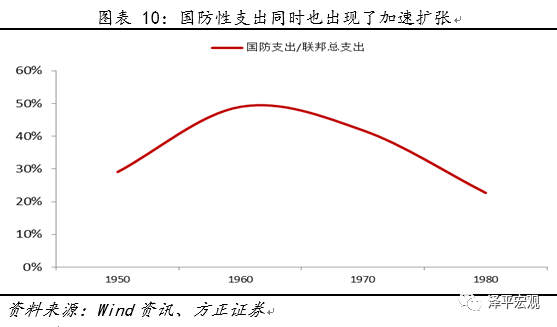

一来美国当时的联邦财政支出已达到15%以上的高增长状态,且因同时爆发的越南战争,国防性支出同时也出现了加速扩张,当时的国防支出占总财政支出的比例已然达到40%以上。

二来是1964年美国实施了新的税收法案,执行了有史以来美国最大的一次减税行动。当时的那次减税行动中,个人所得税率从20%-91%降至16%-77%,1965年进一步降至14%-70%;此外,公司所得税从30%-52%降至22%-50%,1965年进一步降至22%-48%。

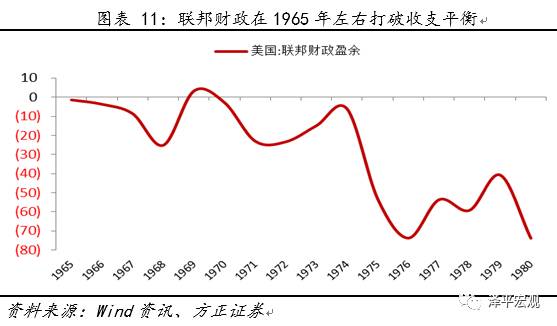

大幅财政投放和减税行动给当时的美国财政带来了比较大的收支压力,联邦财政盈余也在1965年左右开始打破财政收支平衡,开始出现了逐年增长的财政赤字,到1980年附近,美国的财政赤字已经达到了近800亿美元。

肯尼迪总统的凯恩斯式投放收到了一定效果,美国经济自1961年-1966年持续加快,其增速从-0.65%连续五年升至8.5%,带来了所谓“60年代的繁荣”。但是,持续刺激的后遗症终在60年代末显现了出来,在1966年之后的经济减速期,美国的核心CPI增速从1.2%一路升至1970年末的6.5%,美国出现了长达五年的滞胀期。

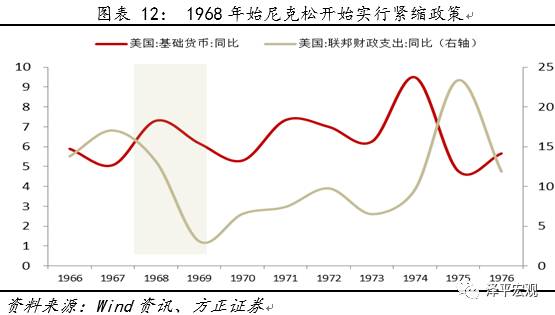

1968年始尼克松为了缓解滞涨压力,开始实行紧缩的政策,美联储也减少了货币供应,美国基础货币供应和财政支出双双减速,带来了一轮为期半年的债灾。

第二次石油危机及引发的债灾

美国的第二次债灾发生于第二次石油危机之时。第二次石油危机始于1978年的伊朗革命,而后在1980年又因两伊战争被激化,伊朗的石油供应突然减少,在极大程度上推动了原油价格的上升。自1979年起,随着欧佩克原油产量从3000万桶/天骤降至1985年的1500万桶/天,原油价格每桶价格从1979年的13美元暴增至1980年的41美元。

而后虽然两伊战争仍然持续,两国的石油设施继续遭到毁灭性破坏,但是全球因石油危机引起的滞涨压力已在1980年之后逐渐缓解,这在很大程度上与非欧佩克国的产油迅速崛起有关。