正文

言归正传,结合上面的收支结余数据和购房支出数据,我们可以很容易的算出居民的购房负担率数据了。见下表。

OK,从2013年开始,居民的本年度购房负担率(本年度购房支出/本年度收支结余)超过80%,2016年超过90%。这当然已经是极限。这意味着城镇居民整体在必要的生存开支之外的每一毛钱都投入到了买房之中。这简直是瞎扯淡的情况,割韭菜连根一起割。这种疯狂持续到2018年6月份,当年度购房负担率甚至达到了惊人的

110%

。这种数据简直是荒谬,这意味着城镇居民已经无从再积累一分钱的储蓄,必须从历年积存的累计收支结余里,也就是老百姓的棺材本里拿钱来买房。到2018年6月底,城镇居民累计购房负担率已经接近80%了,对我大中国这样的负福利国家来说,除了极少数的行政事业单位人员,绝大多数老百姓的医疗养老都得靠自己,所以必须存下足够的储蓄。历年积存下来的棺材本都消耗了8成,这意味着城镇居民甚至都已经没钱养老没钱看病了。这真真是到了

市场的

极限

,再也没有多余的韭菜,可供房地产市场收割了。所以6月份之后数据终于开始逆转,拐点终于到来,因此1-9月份的居民本年度购房负担率下降到

95%

。

各位必须了解的是,这几个月来,我大中国的房地产市场发生了什么:

打砸售楼部,开始在我大中国各地纷纷重新上演

。厦门万科房价腰斩,业主去砸售楼部;合肥绿地房价7折,业主去砸售楼部;广州保利房价7折,业主去砸售楼部;上海碧桂园房价75折,业主去砸售楼部。如下图所示,用“业主砸售楼部”去搜,能搜到近期的一大堆此类新闻。全国主要城市的房地产市场,确确实实是在萎缩了。就算还剩下几个情况特殊的,也只不过是在苟延残喘而已,已经无从阻止市场萎缩的浪潮了。

在数据上,9月份当月,我大中国的商品房成交面积16840万平米,较2017年9月份的17467万平米,萎缩了

3.6%

。十月份整个市场更是笼罩在一片打砸售楼部的阴影之下,今年的金九银十,目前看来已经是不存在了,再指望整个市场维持火爆,已经是不现实了。在这样的情况下,广州政府终于在10月19日放松管控,在维持限购政策的同时,放宽了限价限签,地产商可以抛开此前政府的指导价,按自行申报的价格完成网签备案。各位必须记住:

放松管控,如同2015年解除所有房地产调控政策一样,恰恰就是楼市拐点出现的证明

。如果不是2016年开启的楼市去库存政策,我大中国的房地产市场早就拐进坑里去了,根本不可能在2016-17年迎来一波暴涨。

要知道今年以来我大中国国民真的已经被房地产市场吞完了六个钱包,到了没钱消费的地步了。上面讲到了今年以来居民消费性支出数据的萎靡,这还是个体层面的数据,需要有宏观消费数据予以印证。下图是1997年以来的社会消费品零售总额数据表。

注意,今年以来的社会消费品零售总额,就在一步步的坚定的丧失增长性。9月份的

4.2%

(27.43/26.32),乃是1997年以来的最低值,并且与前面列出的个人消费性支出增幅近年来在6%左右挣扎形成了数据上的相互印证。对于全国正在建设中的9.6亿平米商业建筑来说,这种数据简直就是噩耗。不知道施工中的地产商们现在正在计划怎么办,硬着头皮继续借钱维持施工?干脆停工?或者直接破产?

最关键的是,作为公认的消费先导数据,今年8月份以来的汽车销量同比就开始呈现显著的下降趋势了。根据“乘联会”的数据,8月份当月我国乘用车总销量176万台,对比2017年8月份的190万台,降幅

7.4%

。当时市场以为这种萎缩只不过短时间波动,期待着到了9月份的传统旺季,市场可以回暖。然而到了9月份,当月我国乘用车总销量193.5万台,同比去年同期的222.7万台,降幅

13.1%

。这个时候,市场已经感觉到寒冬将至。再到了10月份,汽车市场的萎缩竟然呈现出加速趋势,1-12日的乘用车成交量42.6万台,同比去年同期的57.6万台,降幅高达

26%

。连续两个多月的市场加速萎缩,趋势已经形成,在个人消费支出与社会消费平零售总额增幅同时萎缩的情况下,汽车市场已经无从翻身了。现在这种情况当然很容易理解:老百姓在被地产市场吞噬了高达8成的棺材本之后,当然也就舍不得再拿钱出来进行买车这种奢侈性消费了。

在这里我必须着重强调:地产吞噬居民财富,导致居民无力消费的后果,是全方位的,是会影响到社会经济的方方面面的。消费不振,企业的产品卖不出去,意味着生产企业将会迅速丧失利润。因此反应在数据上,今年前三季度的工业增加值增幅只有5.8%,乃是1998年开启商品房地产市场以来的最低值。而1-8月规模以上工业企业的利润总额44249亿,对比去年同期的49214亿,

降幅

10.1%

。

购房负担数据、

消费数据与企业生产和利润数据环环相扣,形成了完整的逻辑链条,根本无从辩驳。

统计部门的应对办法是调整数据口径,它宣称今年以来调整了数据盘子,所以今年1-8月以来工业企业的利润增幅16.2%。然而它的调整方式,居然不是调整今年的数据,而是直接把去年的数据盘子给调了!它把去年还在规模以上的总盘子里,但是今年由于业绩惨淡而消失了的企业,从

去年

的总盘子里给剔除了,从

去年

的总盘子里给剔除了,从

去年

。。。。这种调整方式简直是匪夷所思,让人无从吐槽。这跟掩耳盗铃,也没啥区别了。按这个玩法,最后所有企业都死光了,就剩一家最后一家企业还有业绩增长,我大中国统计局也能给咱们算出一个经济整体增长来。

对于地产拐点的到来,所有数据都已经相互印证,算是确凿无疑的事了。现在我们剩下的

最后一个疑问是:我大中国的中央银行,是否可以通过大规模的印钞放水,来给房地产市场续命

?

这个疑问如果不能得以完美解决,那么前面所有的论述,都可以作废。

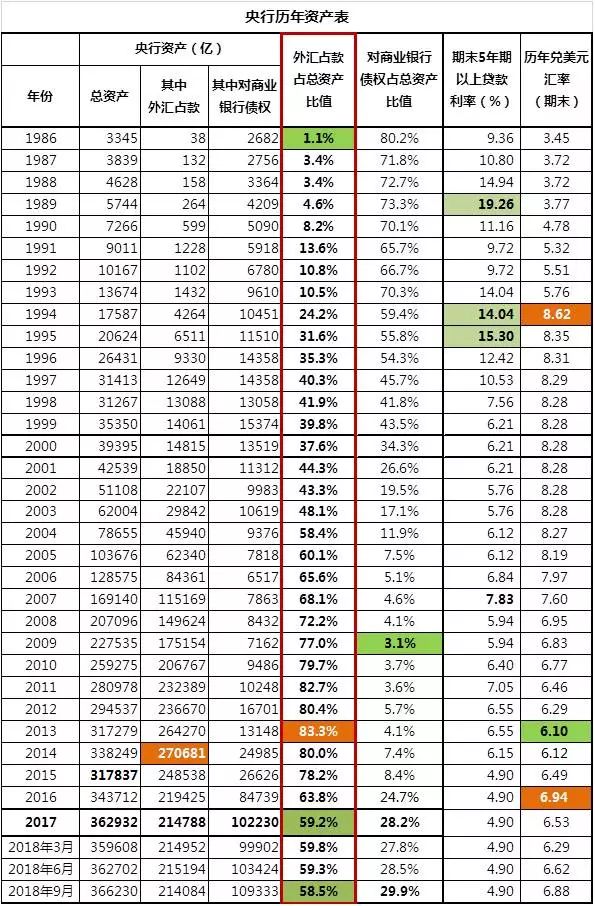

话说支撑我大中国货币信用最关键的因素,就是强制兑换美元,以形成外汇占款。外汇占款就是我大中国的基础货币,乃是我大中国央行最重要的资产,没有之一。下表给出的是我大中国从1986年至今的央行资产构成数据演变表,我同时还给出了历年末的长期贷款利率以及兑美元汇率,供各位查阅。下面这张表非常非常的重要,尤其是外汇占款占央行总资产比值的演变列,我在下表中给予了重点强调,希望各位能够点击大图,认真阅读。

注意,外汇占款占央行总资产的比值,从1986年的1.1%,一直提升到2013年的

83.3%

。这意味着在2013年,我大中国的基础货币构成超过8成都是由美元,货币信用极高。因此2013年也是我大中国人民币汇率最坚挺的一年,兑美元汇率高达

6.1

。注意,1986-93年的官方兑换汇率虽然是在3-5之间,但这种汇率其实是兑换不到美元的,真正的价格是黑市价格,一般都在9左右。然而2013年之后美国取消了货币扩张政策,开启了加息缩表之路,鼓励美元回流。到了2018年,美国甚至开始以减税政策鼓励产业回流。在这样的背景下,我大中国的外汇占款在2014年达到27.1万亿的峰值之后就掉头往下,到2018年9月底,已经下降到了21.4万亿,降幅达到了

21%

。而外汇占款占央行总资产的比值,也从2013年峰值的83.3%,降到了2018年9月底的58.5%,减少了

24.8

个百分点。我大中国的基础货币受美元信用支撑的力度减弱,而转由对商业银行的债权作为我大中国的货币信用支撑。这里顺带说一下,2013年后我大央行印钞借给商业银行的方式,是两组极其知名的英文,MLF和SLF,也就是我们俗称的麻辣粉和酸辣粉。

商业银行的信用当然无法替代美元信用

,所以我人民币汇率开始呈现下跌趋势,从2013年的6.10到2018年9月底的6.88,跌幅

12.8%

。中间虽然反复挣扎了一下,但是整体的下跌逻辑已经形成,根本就无从抵抗。