正文

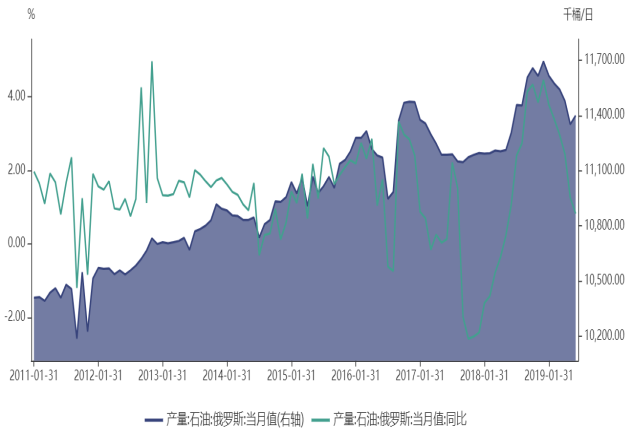

图:

2019俄罗斯石油产量同比增速情况

图:

2019加拿大石油产量同比增速情况

美国2019年来也在持续下调原油产量增速。

需求不振、价格疲弱,谁都不想把自家石油资源贱卖,毕竟成本摆在那儿,美国也不例外,虽然它可能想抢占俄罗斯的市场份额,但页岩油的开发成本很难支持开打价格战,所以2019年以来,我们看到美国原油产量同比增速也在拐头向下,基本上是维持2018年底1200万桶/天产量。

图:

2019年美国原油产量及同比下降

图:

二叠纪盆地原油产量同比增速及WTI油价

从全球主要供应国原油产量趋势看,经济下行需求不振,2019年原油产量持续下行。

产量一般滞后于需求与经济,当产量持续下行,需求见底反弹时候,供应的滞后性会让原油在消耗库存同时,价格上升,所有对价格反弹的判断,需求分析至关重要。

研究需求是项很复杂与枯燥的工作,涉及到宏观货币财政以及微观的企业投资周期,需要庞大的研究团队与逻辑支撑,对经济与需求复苏的判断需要庞大的数据支撑,其中尤其对于经济判断,强大如美联储不一定能预判清楚,这里我们只是初步建立分析框架,并且我们坚信这样的逻辑——不是你的分析判断决定了是否投资获利,而是所处的阶段或趋势决定是否获利,或者可以把这个逻辑简称“顺势而为”或“右侧交易”。

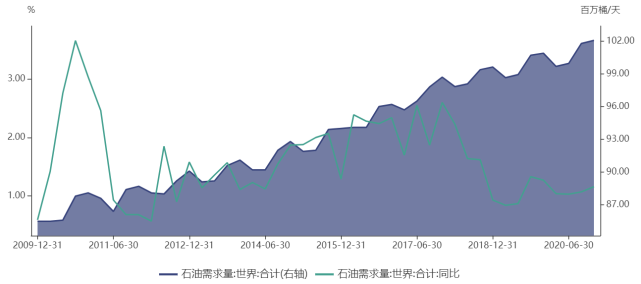

从当前经济疲弱趋势来看,2018年来世界石油需求量同比增速下降。

据OPEC2019年9月份预测,2019年4季度石油需求10089万桶/日,同比增长130万桶/日,同比增速1.27%,到2012年4季度石油需求10206万桶/日,同比增长110万桶/日,同比增速1.16%,2020年石油消费同比增速持续下行。

图:

世界石油总需求量及同比增速

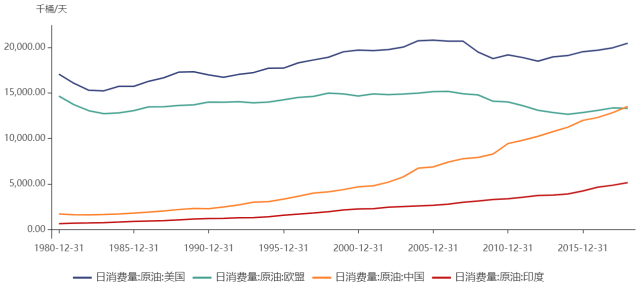

在全球每日近亿桶的石油总需求构成中,美国欧盟中国印度占据总需求52%左右,成为原油消费主力。

2018年,美国平均日消费2046万桶/天,欧盟平均日消费1330万桶/天,中国平均日消费1352万桶/天,印度平均日消费516万桶/天,从消费绝对量来看,依然美国是消费主力,中国2018年消费量超过欧盟,成为全球第二大原油消费国。

图:

美欧中印原油日消费量走势

中国作为全球第二大经济体,总人口近14亿,从消费体量及增速上都超美国,中国与印度成为全球原油消费增量主力。

2018年中国平均日消费原油1352万桶/天,同比增速5.3%,略低于印度同比增速5.9%。

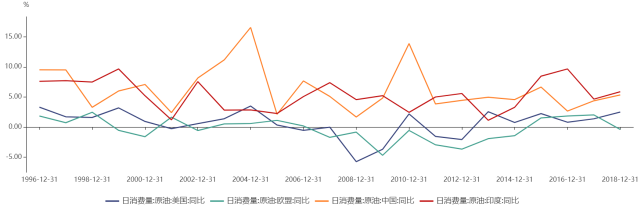

图:

美欧中印石油消费同比增速

中国印度作为非经合组织(OECD)国家消费主力,这两国的经济情况,交通运输、工业、政策(收燃油税、取消补贴、管控油价)等影响着对石油的需求,但由于经济的持续增长,对油价变化并不很敏感,非OECD国家占据全球原油日均消费量52%左右。

另一端是以美国欧盟为代表的OECD国家石油消费,约占全球原油日消费量47%左右,这部分国家原油消费增加主要看经济情况,交通运输、工业、政策因素(环保等),价格补贴少,对油价变化比较敏感。

凭借强大内需及炼化能力,中国对原油需求近些年保持稳定增速。

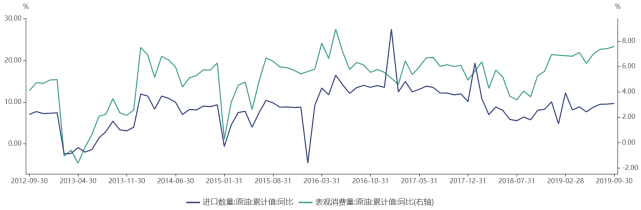

2019年1-9月,中国原油表观消费量5.1亿吨,同比增速7.6%,同比增速在去年9月以来持续上升,其中,进口累计3.7亿吨,同比增速9.7%。

图:

中国原油表观消费量及进口数量同比增速

中国原油消费量能在经济下行区间保持这么高增速,并非完全来自于内需,而是国内炼能的大量上线,扩张了对原油需求。

据2019年1月,中国石油经济技术研究院发布的《2018国内外油气行业发展报告》,综合规模、产品质量和能耗、一体化水平判断,随着大型民营企业炼油多套装置建成,我国2018年炼油能力增至8.31亿吨/年,民企占比25.6%,但总体过剩0.9亿吨/年。

2019年,浙江石化(一期)将建成,将新增炼油能力2000万吨/年,加上其他新投炼油项目,包括改扩建产能,全国炼油总能力将达到8.63亿吨/年,过剩产能将升至1.2亿吨/年,其中民营企业炼油能力将提高到2.35亿吨/年。

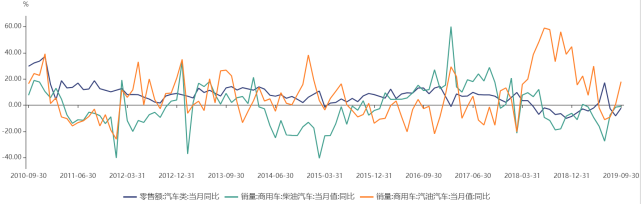

即便如此,在没有放开成品油出口情况下,国内将面临成品油供应过剩压力,叠加新能源车崛起和传统汽车销售量的同比下滑,未来汽柴油将承担更大的价格竞争压力。

图:

6月份来汽柴油车同比增速反弹,依然较弱

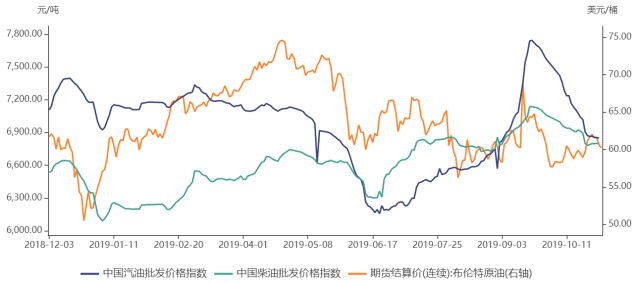

图:

炼能过剩下,国内汽柴油批发价格脱离布伦特油价走势

在成品油出口限制情况下,未来中国原油需求将面临挑战,但是增加产能摆在那儿,必须要有不断的原油供应,所以中国原油需求下降不会那么快,目前依然会通过部分成品油出口资质企业来消耗产能。

即便能够增加出口,但出口的消费量依然需要依托全球贸易与经济增速,当全球处于经济下行周期,尤其中印欧美经济增速将决定整个原油需求格局,而整个经济落到微观层面就是交通运输与工业政策。

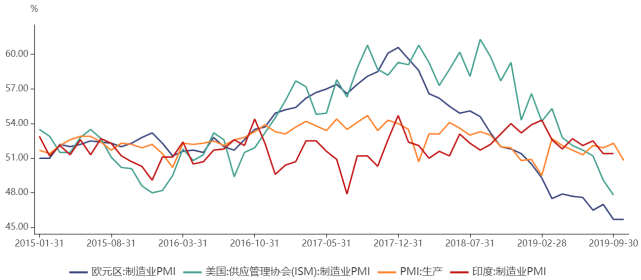

图:

2019年以来美欧中印PMI持续下行

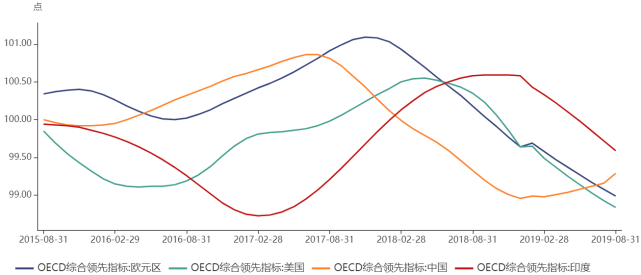

图:

2019年OECD综合领先指标持续下行